来源:直通IPO,文/王非

港股激光雷达第一股正式诞生,同时也是“2024年在港上市第一股”。

1月5日,激光雷达企业速腾聚创(RoboSense)在香港联交所主板挂牌上市,发行价为43港元/股。此次上市基础发行规模约为9.9亿港元,若完全执行超额配售权发行规模约为11.3亿港元。

其中,深圳市南山战略新兴产业投资有限公司作为战略投资者,认购1亿美元,IPO后占股约4.01%,据此计算估值约24.94亿美元(约178.56亿元)。

速腾聚创早盘平开,市值约193.16亿港元(约177.09亿元)。此后,股价最高为43.1港元/股,最低报41.5港元/股。

值得一提的是,由于速腾聚创顺利在2024年年内完成上市,无需担心触发“对赌”后,所面临最高62亿元的股份赎回。

潮汕两兄弟,创业十年身价21.23亿港元

速腾聚创创始人兼CEO邱纯鑫,1983年出生于广东潮州。

2007年7月,邱纯鑫先于中国燕山大学取得自动化专业工学学士学位,随后便毅然远赴哈尔滨工业大学,取得控制科学及工程的硕士学位及博士学位。

也正是在2008年,时年31岁的博士导师朱晓蕊带领邱纯鑫攻读移动机器人技术专业。日后邱纯鑫感慨,如果不是朱老师的带领,自己也不会拥有那么多人工智能机器人的知识储备。

据悉,邱纯鑫的博士研究课题是“户外移动机器人环境感知技术”,主要研究汽车户外移动机器人,可以理解为无人驾驶。其中,对一些环境三维特征的提取,给了他很多灵感。

在完成户外移动机器人环境感知课题时,邱纯鑫便察觉到激光雷达的巨大潜力,并成功在2014年初制作出了首个激光雷达的demo,而这也为日后的创业埋下了一粒种子。

2014年5月,邱纯鑫通过博士论文答辩。在论文致谢中,他感谢了导师朱晓蕊,以及实验室同门刘乐天,在论文完成过程中给予他的帮助。

而就在完成论文答辩的三个月后,深圳市速腾聚创科技有限公司正式注册成立。邱纯鑫找来的搭档正是朱晓蕊和刘乐天,前者担任首席科学家,后者成为了联合创始人兼CTO。

一心扑在研发上的邱纯鑫颇为低调,鲜少对外发声。小7岁的弟弟邱纯潮,此前已是持续创业者,自速腾聚创创立起便加入公司,经常代替哥哥以COO的身份,接受外界采访。

IPO前,邱纯鑫博士通过BlackPearl持股11.58%,朱晓蕊博士通过Emerald Forest持股6.94%,刘乐天持股4.25%;IPO后,三人的持股比例约为10.99%、6.59%、4.03%。

按193.16亿港元市值计算,邱纯鑫身价约21.23亿港元。

增收不增利,量产交付正在加速

作为激光雷达及感知解决方案市场的参与者之一,速腾聚创通过硬件和软件的整合,因而有别于市场上大多数激光雷达纯硬件厂商。其业务主要包括销售应用于ADAS、机器人及其他非汽车行业(如清洁、物流、工业、公共服务及检验等)的激光雷达硬件产品;销售整合激光雷达硬件及人工智能感知软件的激光雷达感知解决方案;提供技术开发及其他服务。

据灼识咨询报告,按2022年的销售收入计,速腾聚创在全球及中国激光雷达解决方案市场(不包括少于16线的低端激光雷达)排名第二,市场份额分别约为7%、20%;按2022年的销量计, 则排名第三,市场份额分别约为12%、21%。

截至2023年6月30日,速腾聚创已为机器人及其他非汽车行业的大约2200名客户提供服务。根据灼识咨询的资料,于2022年,公司在机器人行业(不包括少于16线的低端激光雷达)客户的销量在全球均高居第一位。

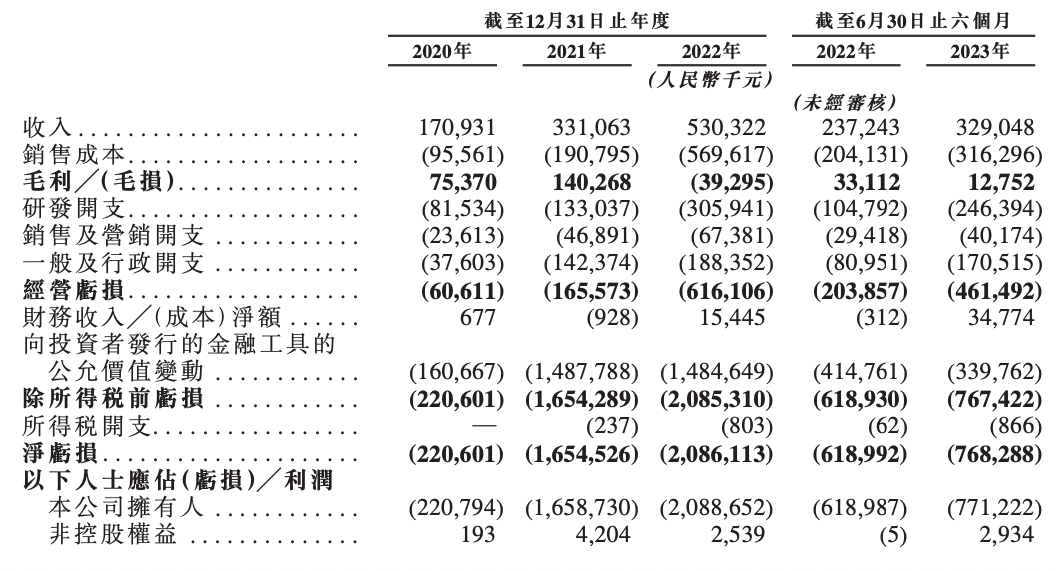

招股书显示,2020-2022年及2023年上半年(下称:报告期内),速腾聚创收入分别约为1.71亿、3.31亿、5.30亿、3.29亿元;毛利分别约为7537.0万、1.40亿、-3929.5万、1275.2万元。

需要注意的是,2020-2021年,速腾聚创的毛利率分别为44.1%、42.4%。而在2022年,该公司毛利率转负,录得-7.4%。

2023年上半年,速腾聚创的毛利率已转正至3.9%,但相较于上年同期的14.0%,仍有较大差距。另据招股书补充披露,今年前三季度,公司的毛利率已从2022年同期的2.3%提升至6.0%,其中Q3的毛利率为8.7%。

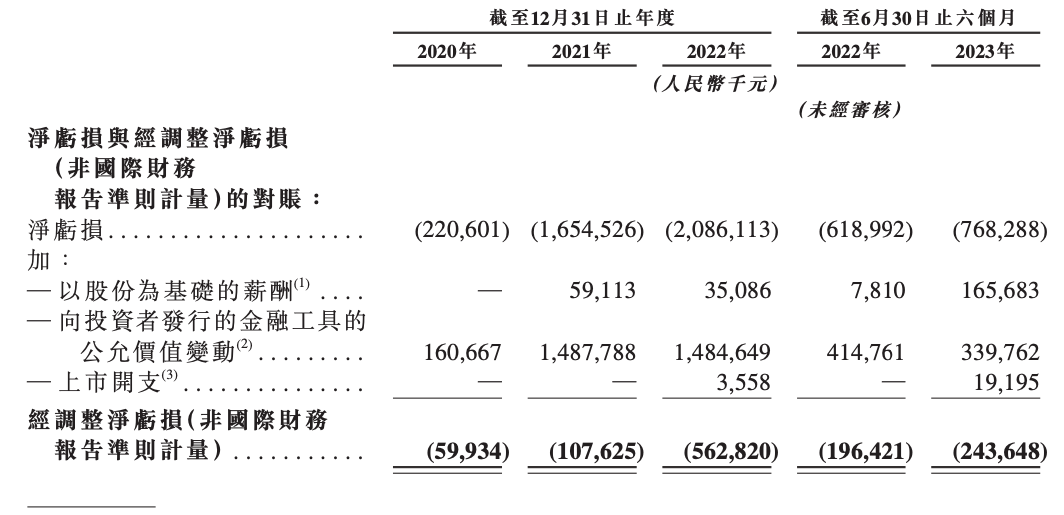

报告期内,速腾聚创一直处于亏损状态,且未有改善。报告期内,公司净亏损分别约为2.21亿、16.55亿、20.86亿、7.68亿元;经调整净亏损(非国际财务报告准则计量)则为5993.4万、1.08亿、5.63亿、2.44亿元。

值得一提的是,速腾聚创曾表示,“由于我们最近才开始固态激光雷达的商业化,我们或会继续处于经营亏损和净亏损状态”。伴随量产交付的加速,这一情况,或将快速迎来改善。

截至2023年10月底,速腾聚创M平台激光雷达已取得61款车型的前装量产定点预期订单,成功助力11家整车厂及Tier1客户的19款车型开启大规模量产交付。

2023年1-10月,速腾聚创车载激光雷达总销量近12.2万台,远超过2020-2022年过去三年的激光雷达销量总和。其中第三季度,其车载激光雷达销量超过5.3万台,10月单月销量突破2.8万台。

菜鸟吉利小米押注,稳股价需早做规划

自成立以来,除两次股权转让,速腾聚创在9年间共计获得12轮投资,累计投资额约38.65亿元。

据招股书披露,2023年4月,速腾聚创还完成了4亿元的G-1系列融资,每股成本为35.17元,以及完成7.91亿元G-2系列融资,每股成本为36.42元,合计获得11.91亿元投资。

IPO前,菜鸟持股11.03%,系速腾聚创最大机构股东;华兴资本持股5.32%。IPO后,菜鸟持股10.46%;华兴资本持股5.05%。

此外,IPO前,速腾聚创早期投资者东方富海通过OFC持股3.6%;湖北小米长江产业投资基金持股2.35%;吉利持股1.72%;北京汽车合计持股1.72%。

伴随速腾聚创上市,国内激光雷达赛道的三家头部玩家,已有两家成功登陆资本市场。

其中,禾赛科技已于2023年初登陆纳斯达克。而图通达也已于去年8月向证监会就境外上市进行了备案,计划在纳斯达克上市。

与国内赛道火热的景象不同,欧美友商则自2022年下半年开始,寒意不断。

其中,德国激光雷达公司Ibeo申请破产通过;全球激光雷达第一股Velodyne和Ouster两家上市公司,因业绩不佳股价大跌而宣布合并;Quanergy 、AEye、Innoviz等已上市的激光雷达公司,市值也在不断缩水。

事实上,禾赛科技登陆美股后,其股价已较上市首日收盘价缩水62.33%,市值蒸发16.35亿美元。

于是,刚刚登陆港股的速腾聚创,也不得不早早思考,如何稳定其股价。