来源:直通IPO,文/王非

李书福第10个IPO,迈出关键一步。

4月18日,中国证监会网站发布关于CaoCao Inc.(曹操出行有限公司,下称:曹操出行)境外发行上市备案通知书,该公司拟发行不超过约1.92亿股境外上市普通股并在香港联合交易所上市。

IPO进程显示,2024年4月29日,曹操出行正式向港交所递交招股书,并于当年10月底更新招股书,继续朝着港交所主板冲刺。需要注意的是,本月底,曹操出行即将再次更新招股书,而这也将揭示该公司2024年度的运营详情。

证监会相关文件显示,曹操出行需自本备案通知书出具之日起12个月内未完成境外发行上市,拟继续推进的,应当更新备案材料。

换言之,曹操出行最快有望于2025年内完成港股上市,正式成为李书福收获的第10个IPO。此前,李书福已手握吉利汽车、沃尔沃汽车、极星、亿咖通、钱江摩托、汉马科技、力帆科技、路特斯科技、极氪这9个IPO。另外,远程汽车赴美上市计划,也正在稳步推进中。

2015年5月,吉利内部孵化“曹操专车”,成为车企布局网约车的第一块“试验田”。在最初的4年前期摸索中,该公司历经Uber退出中国市场、网约车平台取得合法地位,顺利完成1亿美元A轮、3.5亿元A1轮融资,并于2019年2月正式改名为曹操出行。

2021年8月,曹操出行完成的18亿元B轮融资,即为该公司最后一次融资行为,每股成本为37.6元,投前估值为170亿元。

招股书显示,IPO前,吉利控股创始人李书福旗下Ugo Investment Limited持股约83.9%,B轮投资方相城相行创投持股约7.4%,A轮投资方三川基金持股约4.3%,B轮投资方农银投资(苏州)持股约1.6%,A轮投资方天堂硅谷天晟持股约1.3%。

经过近10年发展,如今的曹操出行,已逐步成长为中国最大的网约车平台之一。截至2024年6月30日,曹操出行在83个城市运营;该公司于2023年的总GTV为122亿元,同比增长37.5%,根据弗若斯特沙利文的资料,其市场占有率为4.8%;截至2024年6月30日的GTV则达71亿元。

值得一提的是,背靠吉利集团,自2022年便开始部署定制车的曹操出行,已经成为开发定制车的领军者。截至2024年6月30日,该公司在29个城市拥有一支超过3.3万辆车的定制车队。2023年,曹操出行定制车履行的订单占其GTV的20.1%;2024年上半年,这一比例增至26.4%。

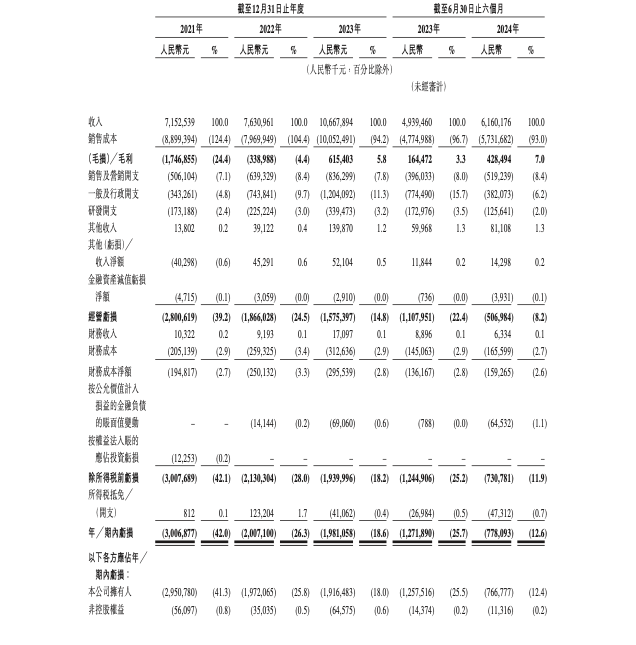

招股书显示,2021-2023年及2024年上半年(下称:报告期),曹操出行收入分别约为71.53亿、76.31亿、106.68亿、61.60亿元;毛利分别约为-17.47亿、-3.39亿、6.15亿、4.28亿元;毛利率分别为-24.4%、-4.4%、5.8%、7.0%。

报告期内,曹操出行年/期内亏损分别约为30.07亿、20.07亿、19.81亿、7.78亿元。换言之,该公司在三年半内,累计亏损约77.43亿元。经调整亏损(非国际财务报告准则计量)则分别约为30.07亿、16.51亿、9.66亿、5.00元;经调整亏损率分别为42.0%、21.6%、9.1%、8.1%。

截至2024年6月30日,曹操出行持有的现金及现金等价物为15.35亿元。