【猎云网(微信号:ilieyun )上海】7月23日报道

)上海】7月23日报道

对创业者来说,拥有好的团队、技术和产品是一方面,但找到钱仍然是维持公司运维非常关键的因素。

如何找对投资人,又如何和投资人进行有效的交流,是个大问题。更何况,资本寒冬吹拂了大半年的市场环境,连不少投资机构都遭遇“钱荒”,投资人们的出手会更为谨慎,导致创业者与投资人交流的成功率也愈加低迷。

面对创业者们的迫切需求,猎云网(ID:ilieyun )于7月17日以“创业公司如何找对投资人”为主题,特别邀请了国科嘉和基金董事总经理陆佳清、源星资本副总裁毛振桦、哲略资本创始合伙人丁厅、道彤资本投资总监林祯成四位圈内著名投资人汇聚一堂,共同学习和探讨创业公司应该如何面对投资人并拿下关键的“印象分”。

)于7月17日以“创业公司如何找对投资人”为主题,特别邀请了国科嘉和基金董事总经理陆佳清、源星资本副总裁毛振桦、哲略资本创始合伙人丁厅、道彤资本投资总监林祯成四位圈内著名投资人汇聚一堂,共同学习和探讨创业公司应该如何面对投资人并拿下关键的“印象分”。

(以下内容根据会议演讲内容整理提炼,已经过演讲者确认)

源星资本副总裁毛振桦:用正确的姿势找投资人

源星资本简介:

源星资本简介:

前身为GGV纪源资本的人民币基金,2016年分拆成立源星资本(V Star Capital)。目前源星资本管理5支人民币基金,投资主要关注健康医疗、智能技术+(“新动能+”)、消费升级、TMT等,投资阶段涵盖早期、扩张期投资。

什么是找对投资人?从语文角度出发有两种解释:第一种是找对的投资人,第二种是用对的方式找投资人。

找投资人也和谈恋爱一样,要用对方能接收到你的意思的、正确的语言去沟通,才能让人感受到你的“爱意”,不然哪怕是情侣也处不到一块儿。

那什么才是找投资人最正确的姿势?毛振桦将其拆分为四个核心部分,让创业者们从投资人的角度好好思考:为什么要投资这个行业?为什么要在这个时间点投资这个行业?为什么要投资这个行业的这个环节?为什么要投资你们?这四个问题其实是环环相扣的。

归根结底的问题,是产品的空间有多大。 “所谓的痛点也好,解决的具体问题也好,都是支撑它的逻辑。”毛振桦告诉创业者们,一定要精准描述你自己做这件事到底有多大规模,而不是找一个行业内的、“看上去很美”的数据就拿过来用,说不定这个数据根本与你实际在做事情无关。

增速背后有什么驱动力?驱动力又能维持多久?怎么刺激需求端爆发?都是创业者需要想明白之后再对着投资人作答的问题。

接着是价值判断,这是最难回答的部分。任何产业的发展都会有一个S曲线,从最初的媒体关注、舆论鼓吹、资本入场的繁华景象,到泡沫消失、舆论反转、陷入谷底。但下一次的回潮,或是经过几次反复之后,最后的崛起就是行业真正产生价值的时候。

一般来说,投资机构会有自己的一些思考的维度和方法论,大体会从四个维度去考虑,即周边、成本、产业链和价值。

“你给我一组指标,这种指标是客户来评判你的标准,而不是你去评判客户的标准。如果能用指标描绘出来,我认为你能成功。如果行业需求已经走向成熟,我就要验证的就是这套指标是不是被大量的客户所接受。如果他们都接受,这个需求就已经可以规模化;如果说还有部分客户没有接受,那还需要一个培养教育的过程,但是这段路就不会很长。”

国科嘉和基金董事总经理陆佳清:投资机构会看什么项目?

国科嘉和简介:

国科嘉和简介:

国科嘉和基金成立于2011 年,是由中国科学院控股有限公司(简称国科控股)作为基石投资人发起、联合国内多家大型企业集团共同成立的股权投资基金管理人,是国科控股直接管理的一级企业。国科嘉和基金目前管理两支人民币创投基金、两支人民币并购基金、一支产业专项基金、一支美元创投基金以及政府专项基金等多支基金,管理总金额达数百亿人民币。专注于信息技术(TMT)、生命科学等新兴行业,并重点投资初创期和成长期、拥有技术壁垒的高科技创新企业。

投资机构会看什么项目?退一步讲,投资机构在做什么?陆佳清回答:“投资机构投一个资产是为了升值,创业公司就是一个资产。看早期项目的一大逻辑就是看你的长处。厉害的产品,都是和经年累月的技术积累有关。”

第一个就是看市场,但这是见仁见智的。在市场上大家对某一个方面形成了极大程度上的共识,这就是所谓的风口,但是如果这个时候这个风口的企业作为一个资产价格,就不一定在一个非常合理的位置。

市场细化后就是所谓的赛道:“其实我觉得投资机构如果投技术,关注的无非是技术领先与否,然后看你现实状态是一个什么状态?你未来状态是一个什么状态?你未来的东西是一个PPT,还是搞得出来的东西? ”

第二是看周期。“所谓的周期就是你做的东西壁垒有多高、周期有多长,至于人家抄不抄另外一回事。 ”

第三是路线。路线看上去是一个更宏观更虚无的东西,但其实是非常实在的,因为同样在一个点上,有多个路线在走,每家投资机构压得路线不一样。

之后是产品。产品是产品,销售是销售品,产品卖给别人,那就有销售品的概念,两者是强关联:东西牛,理论上就能卖高价。东西要卖出去也很简单,看客户质量和市场特点。

“你如果能给投资人总结出三条你的产品的真实卖点,就够了……你别自己都不信,自己都说服不了,就去找投资人忽悠,基本上是浪费时间。你搞的东西到底有没有卖点?没卖点就搞点生意,不要再想拿什么融资浪费精力,你拿融资你得有卖点,就是这么回事。 ”

哲略资本创始合伙人丁厅:DTC新品牌创业投资

哲略资本简介:

哲略资本成立于2017年,目前旗下已经成立了哲略壹期、哲略贰期、红禾哲略等多支基金。合伙人团队拥有丰富的投资经验,此前分别来自于行业内顶尖的人民币和美元基金,并且在全球500强制造业和消费品行业有长达10年的工作经验,在各自擅长领域拥有深厚的专业能力和强大的人脉资源。作为一家新兴投资机构,哲略资本专注于新消费、新材料和高端制造领域的投资,投资阶段从pre-A轮到成长期。

“中国很快能缩短跟美国的经济体量和资本体量,但从资本上来说,我们依然不需要这么多的机构,95%的机构都会被淘汰掉。”过去一年是真正的寒冬,但是丁厅认为接下来这个形态会“变形”。

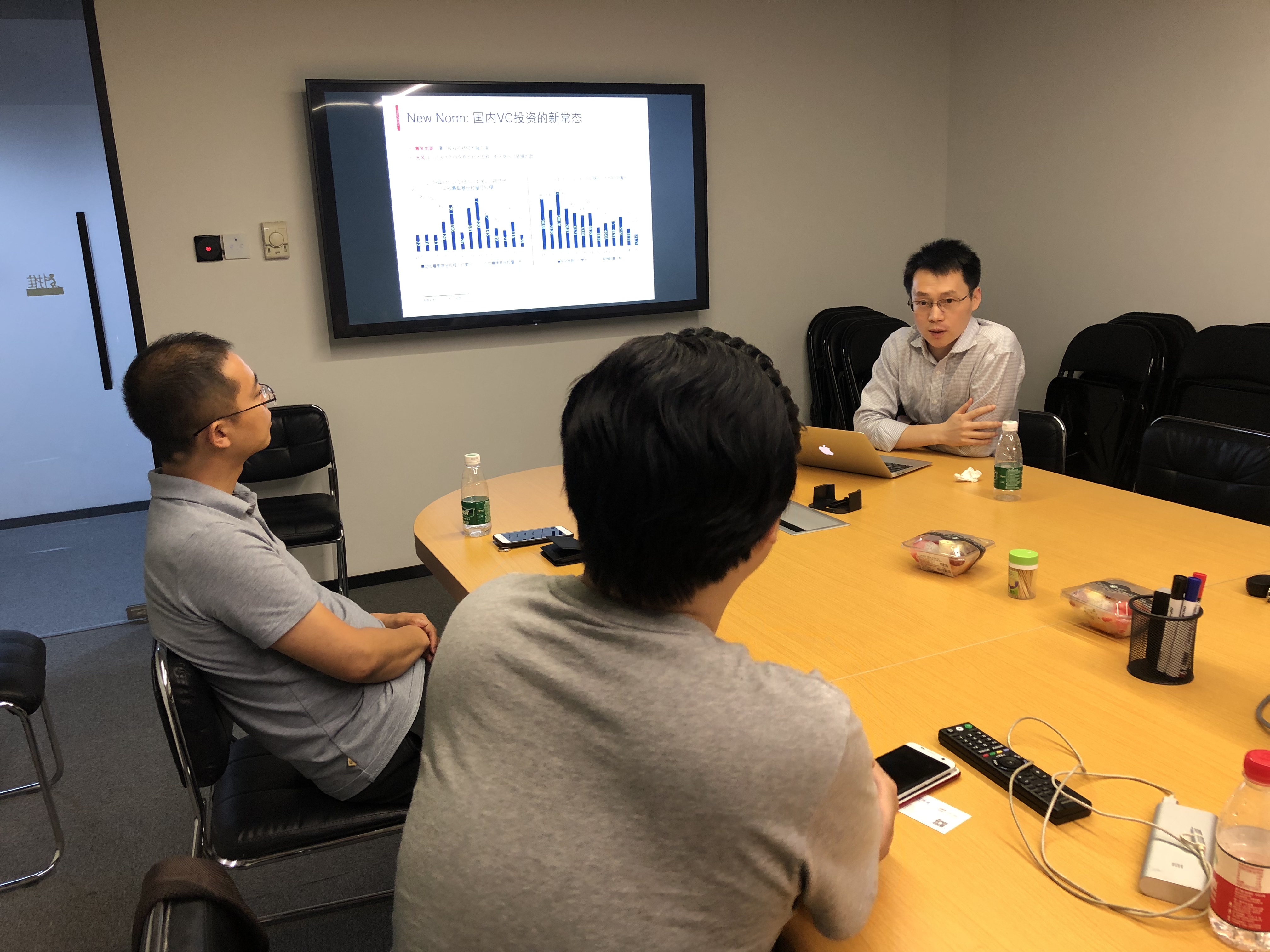

丁厅用三个关键字形容当前的这样一个形态:第一个关键词是“拥抱新常态”(New Norm),第二个是“困难模式”(Hard Mode),第三个是“已被验证的路径”(Proven Path)。

“新常态”是指如今的资本寒冬和风口缺乏的市场,而所谓“困难模式”,第一是退出比较难——时间非常的长;第二是估值有上限——IPO破发常态,二级市场更理性。

对于消费领域,“验证的路径”是指美国的DTC产业。DTC意为“Direct to Customer”,直接触达用户,跟原来商品或者是消费行业需要一个很长的路径去跟用户发生交互的形态是完全不一样的。

原本一个品牌的成长需要十几二十年,丁厅甚至认为,中国的许多行业内都没有形成品牌的概念,只是在做品类、卖商品、做生意。而在美国,用产业思维来做资本这样一个模式,让一个品牌的成长有着产业和资本强有力地助推,从而不断激活品牌活跃度和创新力,使得整个市场得以长久发展下去。

对比国内外新零售趋势时,丁厅指出,国内的企业更喜欢做生意、卖商品,国外的DTC企业却会从产业出发,选一个相对天花板更高、体量更大、未来更有潜力,但缺乏创新活力、较为传统的行业入手;产品维度上来看,不同于以往的“爆款”思维,如今美国DTC企业更多从用户角度出发,开发及快速迭代自己的产品,并且在需求的切入点中做得非常细致:卖点、目标人群、目标收入、生产线流程都是非常简单清晰的;从品牌意识来看,他们也很早就注重打造品牌价值、品牌理念。

由于中美消费环境大有不同,所以哲略资本在投资时也较为谨慎,凝练出了三条投资“心法”:

一、团队层面:好的创始人,具有好的领导力,拥有好的品牌思维和触觉,才能保证企业到达一个高度;

二、产品:品类的天花板要高,刚需、高频、增量大最佳;产品定位要准确、品质出众;有不一样的技术、设计,能带来不同的用户体验这样的特质;

三、战术执行力:有全域媒体营销能力、全渠道销售能力,并且融资规划恰当。

道彤资本投资总监林祯成:浅谈医疗健康产业的创始人

道彤资本简介:

道彤投资是一家专注于大健康领域中早期投资及产业并购的基金管理公司。重点关注医疗服务及创新技术,投资领域包括医疗服务、器械耗材、生物技术、医疗信息化等。核心团队均出自医疗健康产业,拥有丰富的企业运营管理、投资及并购经验,既有孵化早期企业的创业经验,又有管理百亿市值上市公司的经验,团队累计投资及并购金额超过200亿元。

医疗领域的特点很明显。医疗服务的粘度很高,品牌的形成会随着时间的积累越来越稳固;但医疗创新服务失败率非常高,风险非常大。

对于医疗行业的创业者,道彤资本也有一套属于自己的、针对早期医疗项目的判别标准:

首要的,是要有创业家精神。和其他行业不同,医疗行业的创业团队中,创始人起着关键作用——因为这个行业的很多资源都是集中的,很多时候创始人有独特的“门道”,外人是得不到的。

所谓创业家精神,首先要有学习和创新能力,第二是要有开放性、包容性,能接纳不同的声音,第三是要积极进取和有危机意识。医疗的项目周期比一般项目长,创始人要对自己的选择负责,坚持“长跑”下去,不停变化、不停创新,最后才可能跑通。

早期项目中,最难的是对人的判断,高风险的医疗健康行业尤其如此,那么在林祯成和道彤资本投资团队的经验里,优秀的医疗行业创业者又有什么特质呢?林祯成从品行、能力和资源三个部分为在座的创业者进行了剖析。

品行上,要注重创业者是否与道彤资本的团队有相同的价值观,是否有契约精神以及开放的心态,并且要是一个专注、执着的人;

能力上,他不仅要有专业的技术,更要有商业思维,做到科学家与企业家两种“人格”并存。能够从容面对失败,自始至终怀有“空杯心态”,能有引领大家度过难关的勇气;

资源上,医疗健康行业尤其看中这个创业者是否是行业专家,是否有专业机构为其背书,是否有长期的业内资源作为支撑等。