猎云网注:相比于主板IPO漫长的排队等待对IRR的侵蚀,科创板注册制下的快速IPO对收益率的提振立竿见影。据投中网统计,科创板首批25家上市企业的最后一轮投资者平均账面回报倍数(算术平均)约为1.1倍。而截至2019年7月,平均投资周期仅为18个月。文章来源:投中网(ID:China-Venture),作者:陶辉东。

历史性的一刻来临,7月22日上午9点,科创板首批25家企业正式挂牌上市。

退出的盛宴,超200家机构扎堆

科创板的盛况很容易让人联想到十年前创业板的推出。2009年10月30日,创业板首批28家公司敲钟,其中23家获得过VC/PE的投资。创业板直接开启了中国本土创投大发展的时代。

而在科创板首批上市企业背后聚集的VC/PE机构数量达到了夸张的200家以上。25家企业中仅华兴源创未曾进行私募融资,其余24家企业均在上市前完成过不止一轮的融资。粗略统计,这24家企业此前在一级市场的融资总额超过了100亿元。超过200家机构,100亿元以上的投资,意味着对于VC/PE来说科创板首批的退出规模已经远远超过了十年前的创业板。

对于这场大退出巨大规模,启赋资本创始合伙人傅哲宽认为,创投机构投的科技公司竞争力比较强、相对规范,新板块推出之时,在投资机构的推动下,进展快,容易扎堆。况且创投机构多以投高新技术企业为主,在科创板上市多是必然。

高特佳执行合伙人张鹏向投中网表示,在2016年前后数年一级市场大繁荣的时期,VC/PE们投资了大量项目,而这些项目如今正在进入退出期。基石资本执行董事杨胜君也认为,科创板的这批企业许多都是近年成立或发展起来的,它们的快速发展阶段也是股权投资在国内快速发展的时期,两者在周期上有较大的重叠。

另一方面,张鹏认为参与的机构如此之多,也反映出创投机构们对科创板的看好。虽然投资机构对企业选择上市地点没有决定权,但在背后推动企业申报科创板应该说发挥了很大作用。

从创投基金退出的角度看,科创板的推出可谓恰逢其时,给创投行业注入了一剂强心针,极大的解除了2018年以来的退出难问题。

VC/PE淘得丰厚“第一桶金”启赋资本回报20倍

不考虑首日涨幅,以发行价计算,已经有一批VC/PE在科创板上淘得了丰厚的“第一桶金”。从事卫星技术研究与应用的高新技术企业航天宏图,给早期投资者启赋资本带来了超过20倍的账面回报,后一轮融资入局的架桥资本回报也超过了10倍。此外方邦股份也给松禾资本带来了近10倍的账面回报。

傅哲宽向投中网表示,启赋投资航天宏图主要是看好这个项目的团队和行业方向。航天宏图的创始人王宇翔博士是是摇感技术领域的技术专家,技术能力很强,同时,他的商业能力和执行力也特别强。另外,遥感和北斗等空间技术未来的市场空间非常大,具备持续高速成长的潜力。

值得一提的是,科创板注册制的优势也显示了出来。相比于主板IPO漫长的排队等待对IRR的侵蚀,科创板注册制下的快速IPO对收益率的提振立竿见影。

据投中网统计,科创板首批25家上市企业的最后一轮投资者平均账面回报倍数(算术平均)约为1.1倍。而截至2019年7月,平均投资周期仅为18个月。

估值倒挂第一股亦现身

不过,也并不是所有首批25家企业都给VC/PE带来了正回报。被称作超导材料领域“隐形冠军”的西部超导,2016年在新三板上定增时的发行价为17元每股,而此番登陆科创板发行价则降至了15元每股,尴尬的沦为科创板估值倒挂第一股。

科创板取消了IPO定价的限制,不少企业的定价相当高,动则数十倍的市盈率被一些舆论认为存在“炒作”成分。不过首批25家企业中,相当一部分企业首发定价实际上与此前在一级市场的定价是基本持平的。

对于估值的问题,张鹏向投中网表示,这两年各主要资本市场都有所谓估值倒挂的现象,科创板当然也会有,其原因还是一级市场前两年的估值被“异化”,存在一些泡沫。傅哲宽进一步认为,注册制大规模推广后,价格倒挂现象甚至可能会更严重。所以投资机构一定要把好项目的质量关,投能持续高成长的项目,并注意控制成本,才能立于不败之地。

当然,泡沫也是可以被增长消化的。基石资本执行董事杨胜君表示,如果这些企业上市之后能够保持持续的成长,未来依然能够给投资者带来回报。

架桥资本副总经理、投资总监徐可瑞认为,与A股市场同行业的公司比,总体而言,科创板公司的静态市盈率并不高。同时,对科创板的企业,不能仅看当前的估值,未来流动性起来之后,技术领先或者趋势上的行业,市场或许愿意给予更高的估值。

解读首批名单:集成电路5家,创新药未入选

虽然早上晚上都是上市,科创板首批上市企业却有着独一无二的象征意义,25家企业组成的名单也被业界反复解读,希望得到一些信号。

这25家企业覆盖了生物医药、半导体、新能源、智能制造等多个新兴产业领域,与科创板的战略定位相一致。其中集成电路是科创板首批企业最为突出的重头戏,有乐鑫科技、安集科技、中微公司、澜起科技、集成电路等5家集成电路产业的相关企业,另外华兴源创亦有涉及集成电路的业务。另外新能源,尤其是锂电产业链的企业也非常多,包括嘉元科技(锂电铜箔)、杭可科技(锂电装备制造)、容百科技(正极材料)等。

而在生物医药行业备受关注的微芯生物未能进入首批名单,则令业内有些意外。微芯生物是申报科创板的企业中唯一一家创新药研发企业。创新药是生物医药领域“皇冠上的明珠”,此前的港股上市制度改革中,创新药企业被作为首要的重点引进对象,港交所为此针对性的取消了盈利要求。而科创板要迎来创新药第一股,看来还要等待一段时间。

首批25家企业中,不乏细分市场龙头级的公司。傅哲宽表示,首批上市的公司总体上说质量是不错的,以启赋投的两家公司为例,都是行业龙头、都是各自行业的第一家上市公司、都有自主知识产权、都有门槛很高的核心技术,并形成了一定的营收规模和较强的盈利能力。杨胜君也认为,首批发行企业在目前已经申报的企业里面,总体而言属于质地较好的企业,多数处于细分行业龙头,或进口替代属性较强,成长较快。

当然,傅哲宽也提醒投资者,要投真正意义上的高科技公司,有高门槛的核心技术和广阔的市场前景,同时注意投资成本控制。

25家首批挂牌公司VC/PE成绩单

1、乐鑫科技,发行价62.60元。

2、方邦股份,发行价53.88元。

3、南微医学,发行价52.45元。

4、心脉医疗,发行价46.23元。

5、安集科技,发行价39.19元。

6、新光光电,发行价38.09元。

7、铂力特,发行价33元。

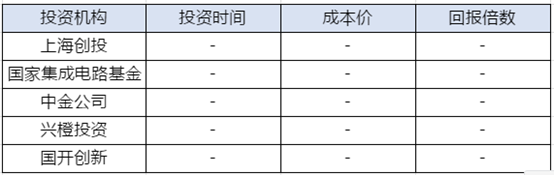

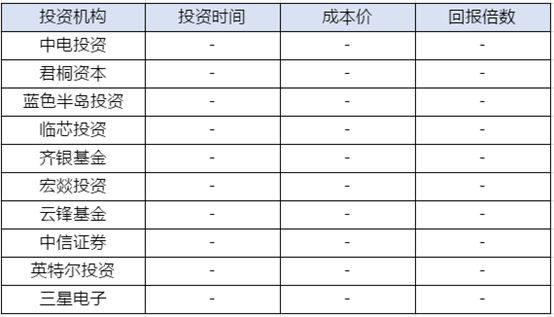

8、中微公司,发行价29.01元,投资机构数量众多,以下仅列举部分。

9、虹软科技,发行价28.88元。

10、嘉元科技,发行价28.26元。投资方众多,未列出。

11.杭可科技,发行价27.43元。

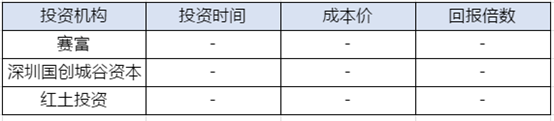

12、沃尔德,发行价26.68元,投资机构数量众多,以下仅列举部分。

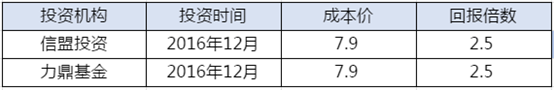

13、容百科技,发行价26.62。

14、瀚川智能,发行价25.79元。

15、天准科技,发行价25.5元。

16、福光股份,发行价25.22元。

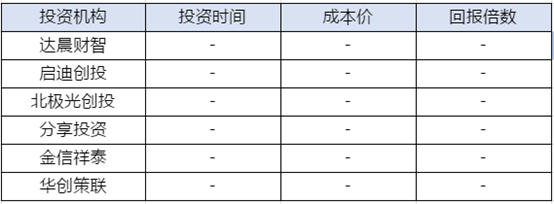

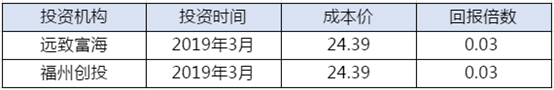

17、澜起科技,发行价24.8元。投资机构数量众多,以下仅列举部分。

18、天宜上佳,发行价20.37元。

19、睿创微纳,发行价20元。

20、光峰科技,发行价17.50元。

21、华兴源创,发行价21.26元。无融资。

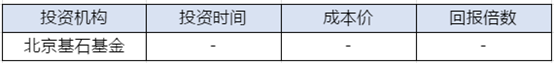

22、航天宏图,发行价17.25元。

23、交控科技,发行价16.18元。

24、西部超导,发行价15元。

25、中国通号,发行价5.85元。已在港股上市,7月19日收盘价6.15港元。

注:以上投资方的统计并不完整,未能计入的包括但不限于:1、通过新三板二级市场投资的;2、部分外币基金;3、部分未备案的私募股权基金;4、部分投资周期超过三年(即招股书报告期)的机构。