来源:直通IPO;文/邵延港

二手电商平台或将再跑出一个IPO。

9月17日,闪回科技再次向港交所主板提交上市申请,清科资本担任独家保荐人。该公司此前已于今年2月26日首次进行申请。

闪回科技成立于2016年,主要从事提供消费电子产品后市场交易服务,专注于手机回收服务市场。闪回科技的收入主要来自向二手市场买家销售公司从各种供应渠道采购的二手消费电子产品(大部分是手机)。

根据弗若斯特沙利文的资料,按2023年自消费者回收的手机销售金额计,闪回科技是中国第三大手机回收服务提供商。

根据招股书,闪回科技各服务平台上,回收和销售最多的手机品牌来自小米,而在闪回科技的股东结构中,小米及雷军的顺为资本也是其最大的外部投资者。

在手机回收赛道,从市场份额来看,闪回科技仅是第二梯队的头部,创立至今,公司仍在亏损中。而在与投资人打交道的过程中,闪回科技也背上了对赌协议,导致面临巨额的赎回负债。此次IPO能否顺利,对于闪回科技显得更为关键。

小米、转转押注,估值24亿

闪回科技在产业互联网思维中诞生。

2016年,在通信行业积累了二十年的刘剑逸,在深圳创立闪回科技。

此前,刘剑逸在国内最大的手机分销商天音控股就职,主要负责拓展及管理与电信领域的移动网络运营商业务关系。从天音控股离职后,刘剑逸在一家从事二手移动数码产品买卖公司担任监事。

刘剑逸第一次创业的首个财务投资人,是深圳一家物流行业的创业者高自斌,二人在2008年的一次商务活动中相识。招股书中称,由于在营商理念上的相近价值观,凭借刘剑逸在电信相关行业的经验和高自斌的财务资源,他们共同成立深圳闪回。

不过,闪回科技成立以来,高自斌只是被动投资者,未参与到管理及营运。

闪回科技专注消费电子产品后市场交易服务,致力于与上游采购合作伙伴建立和加强合作,以共同构建专注于以旧换新的回收生态系统。

在2017年年初,闪回科技完成400万元种子轮融资,来自刘剑逸及其的六位好友。同一年,闪回科技推出“闪回收”品牌,并与国内主要运营商之一达成合作。

在中国手机行业迅猛发展时期,闪回科技的二手手机回收业务也吸引了小米和雷军的兴趣。

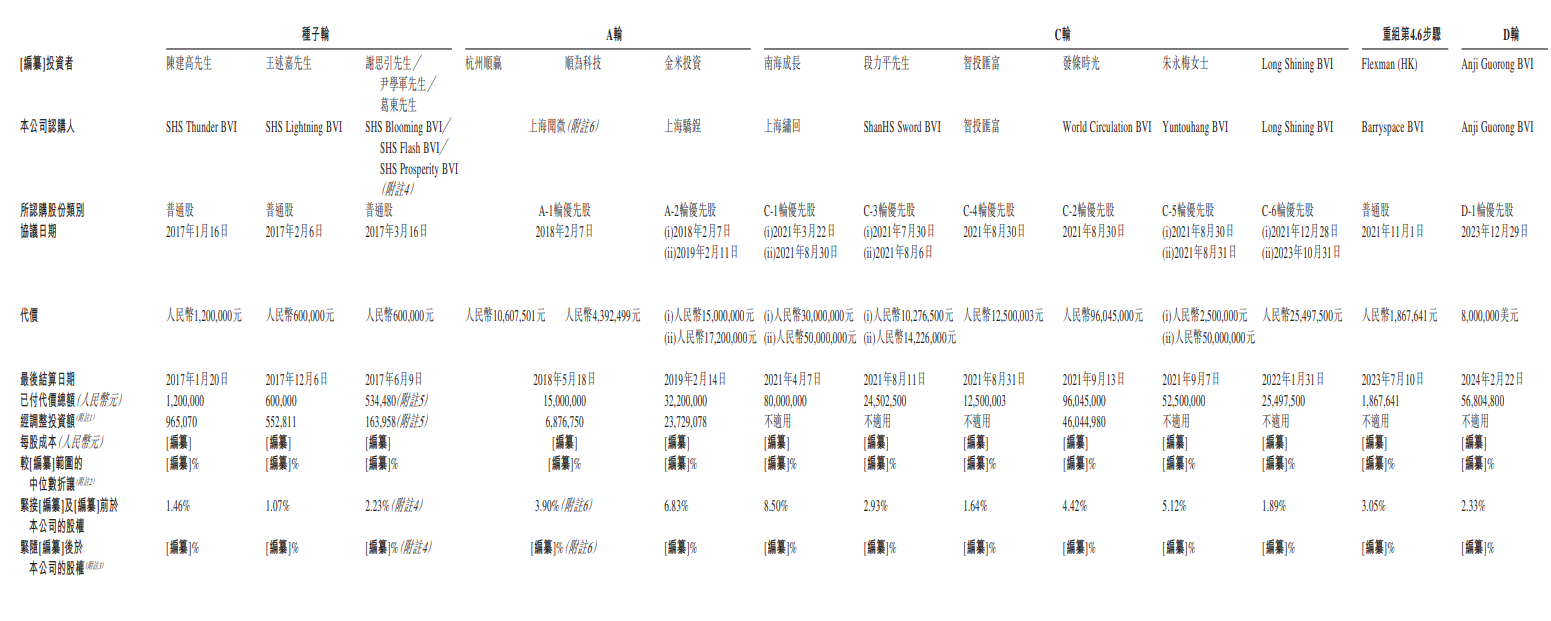

2018年,闪回科技完成A轮融资,投后估值达1.5亿元。这轮融资中,数位早期投资人分别向小米和顺为资本进行股权转让,从而实现了投资收益。其中,高自斌以180万元向小米授让部分股权。

此外,在A轮融资中,小米及顺为资本斥资2400万元进行股权投资。

从这一年开始,闪回科技与小米建立合作伙伴关系。在合作协议中,闪回科技与小米或其指定分销商订立合作协议,在小米的品牌门店提供闪回科技的二手消费电子产品回收服务。

在2020年7月完成的增资中,小米和赣州市开悦人才创业投资基金分别斥资1720万元和1000万元进行认购,该轮增资的投后估值达到5.47亿元。

闪回科技在C轮融资中进行了一系列股权融资。2021年8月,转转向小米和顺为资本收购所持有的闪回科技部分股权,此时的估值达到10亿元。

截至IPO发行前,小米系持有闪回科技6.83%股权,顺为资本持股3.90%,同创伟业持股比例为8.5%,转转持股比例为4.42%。创始人刘剑逸则控制着闪回科技约42.43%的股权。

在IPO申请前夕,闪回科技在重组后完成D轮融资。2023年12月底,投资方安吉县国资以800万美元认购闪回科技2.33%的股份。据测算,公司的该轮融资的投后估值3.43亿美元,约合人民币24.24亿元。

挣二手机差价,年年亏损

闪回科技旗下拥有闪回收和闪回有品两个核心企业品牌。

闪回收是闪回科技开展线下以旧换新业务及从上游采购合作伙伴回收二手消费电子产品的主要品牌。闪回有品是闪回科技在自有在线平台或于我们在第三方电子商务平台上的自有网店向客户销售我们采购的二手消费电子产品的主要品牌。

此外,于2023年9月及12月,闪回科技以闪回有品品牌在深圳开设了第一家及第二家线下零售店,开展二手消费电子产品的回收及销售服务。

根据弗若斯特沙利文的资料,以2023年自消费者端回收交易总额计,闪回科技是中国最大的提供线下以旧换新的手机回收服务提供商,亦是中国第三大手机回收服务提供商,市场份额分别约为7.4%及1.4%。

招股书显示,2021年、2022年、2023年及2024年上半年,闪回科技分别实现收入7.50亿元、9.19亿元、11.58亿元、5.77亿元,而同期年内亏损分别为4870.8万元、9908.4万元、9826.8万元、4012.6万元。

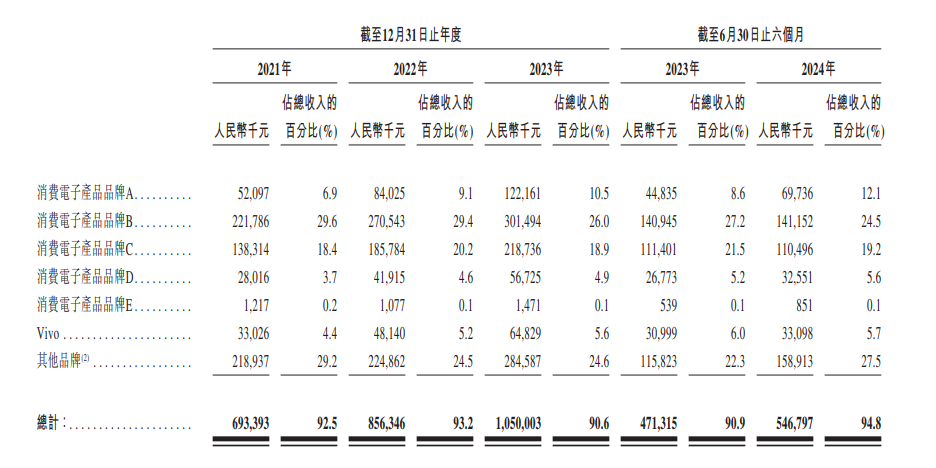

若以品牌划分,2021年、2022年、2023年及2024年上半年,闪回科技来自小米(品牌B)的收入占比分别为29.6%、29.4%、26.0%及24.5%。

作为二手电商平台,闪回科技的收入主要来自二手产品的差价。

2021年、2022年、2023年及2024年上半年,闪回科技透过提供回收服务采购的消费电子产品的采购总值分别约为5.94亿元、7.50亿元、9.85亿元及4.81亿元。招股书显示,于往绩记录期间,闪回科技从供应渠道采购的二手消费电子产品大部分为手机。

2021年、2022年、2023年及2024年上半年,闪回科技通过闪回有品在线平台及在多个第三方电子商务平台运营的自有网店销售的二手消费电子产品的总数量分别约为1247000台、1254000台、1545000台及562000台。同期,闪回科技销售该等采购的消费电子产品所得的收入分别约为7.37亿元、9.02亿元、11.40亿元及5.69亿元。

同期,闪回科技的毛利分别为6147.1万元、5566.7万元、7834.3万元及2587.8万元,毛利率分别为8.2%、6.1%、6.8%及4.5%。

其中,闪回科技在2024年上半年的毛利及毛利率下滑明显。

闪回科技在招股书中称,2024年上半年的亏损,主要是由于毛利减少所致。该减少主要是由于其以旧换新解决方案下类似型号、质量的二手手机的回收价格较过往年上涨,以及支付予上游采购合作伙伴门店的前台销售人员的佣金增加,导致二手手机销售成本增长较快,同期的毛利出现下降。

此外,2021年、2022年、2023年及2024年上半年,闪回科技销售二手手机的毛利率分别为6.7%、4.9%、5.8%及3.8%。

与投资人对赌,面临7.5亿赎回负债

随着业务毛利率的下滑,二手手机的生意似乎不太好做。闪回科技创立至今,仍在亏损运营中。

而据闪回科技招股书,此前年度的亏损,主要归因于同期赎回负债账面值变动。据招股书,闪回科技在2021年、2022年、2023年及2024年上半年的赎回负债账面值变动分别约为4608.8万元、6938.3万元、8730.2万元及1393.2万元。截至2024年7月31日,闪回科技的可赎回负债为7.51亿元。

赎回负债账面值变动指闪回科技授予IPO前投资者的优先权而产生的赎回负债变动金额。

若从综合财务状况表中剔除赎回负债项目,则截至2021年、2022年、2023年及2024年上半年,闪回科技录得的流动资产净值分别为约6970万元、4070万元、5380万元及7990万元。

据了解,在各轮融资中,闪回科技与A轮、A-1轮还有C轮投资者都分别签署了带有赎回权的对赌协议。从条款上看,关于上市最后期限的要求,闪回科技都没能完成。

招股书显示,在2018年的A轮融资的赎回权对赌协议中,A轮投资者有权于发生若干或然事件(包括但不限于 贵集团未能于发行日期后48个月内完成合资格IPO)时要求闪回赎科技回其股份。赎回价为A轮投资者支付的投资金额加每年15%的复利另加任何已宣派但未派付股息;及A轮投资者所持股份的当时公允价值(以较高者为准)。

2019年2月的A-1轮投资者,则将最后发行日期定在60个月内,即2024年2月之前。

在2021年3月的C轮融资中,闪回科技与投资人签署的条款中就有约定,要求闪回科技要在2023年12月31日前完成合资格的IPO。

虽然闪回科技的D轮投资者将协议中的最后上市日期放在2024年底,而截止当前,闪回科技尚未获得来自证监会的备案批复,通过聆讯仍需时日。闪回科技如今二次递表,继续冲刺港交所,不知市场能否给闪回科技更多空间。