来源:直通IPO;文/邵延港

中国自动驾驶芯片第一股,在港交所敲锣。

8月8日,黑芝麻智能正式在港交所挂牌上市。上市首日,黑芝麻智能开盘价18.8港元,较发行价下跌32.9%。截止午间休盘,黑芝麻智能报21.05港元/股,市值119.81亿港元。

此次IPO,黑芝麻智能以28港元定价(定价区间为28港元至30.30港元),发行3700万股,集资近10.36亿港元,集资净额9.51亿港元。并且引入广汽集团旗下启城发展、均胜电子作为基石投资人,共认购本次发行的7.38%的股份。

不过,按照黑芝麻智能上市首日的表现,上述两家基石投资人,账面亏损了近四分之一。

当前汽车智能化趋势正盛,黑芝麻智能以硬件入局自动驾驶,以初创公司的姿态,从Mobileye和英伟达等巨头公司之间冲出重围。2023年,以出货量排名,黑芝麻智能是全球第三大车规级高算力SoC供应商。

黑芝麻智能出自两位中学校友之手,创始人单记章和刘卫红作为雷军的湖北老乡,黑芝麻智能也成为雷军宣布造车后,在汽车芯片领域的首笔投资。

自2016年7月创立至今,由于芯片和自动驾驶赛道极高“烧钱”能力,黑芝麻智能尚未实现盈亏平衡,最近三年,黑芝麻智能的年度亏损近100亿。根据IPO募资计划,其中80%的资金将用于黑芝麻智能未来五年的研发投入。

即便去年黑芝麻智能营收翻倍,但仍处于商业化早期阶段,此次也只能依据18C规则申请IPO。上市之后,黑芝麻智能进入新阶段,需要坚定步伐去应对各种挑战。

黄冈校友联手造芯,湖北老乡雷军助力

单记章曾说“初创公司最重要的是默契”。

黑芝麻智能的两位创始人单记章和刘卫红相差一岁,上世纪90年代,二人分别从湖北黄冈中学考入清华大学和上海交通大学,研究生阶段又在清华大学校园相聚。

毕业后,单记章去了美国,成为知名图像芯片公司豪威科技(OV)图像算法负责人,将技术团队从一个人带到几百人。刘卫红先后就职通用汽车、博世,最后出任博世底盘制动事业部亚太区总裁。

即便单记章在硅谷工作,但时常也会在上海出差时,和刘卫红聊一聊行业变化。彼时正值自动驾驶风口,他们一致认为汽车与人工智能的结合将带来巨大的市场机会,于是二人一拍即合创立黑芝麻智能。

2016年7月,黑芝麻智能科技在硅谷成立,随后落地中国。

单记章是这样解释公司名称的:黑代表黑科技,芝麻在中国传统文化中寓意芝麻开花节节高,芝麻的英文sesame与sensing,二者发音相似,一定程度上体现公司性质。

黑芝麻智能成立后,即便融资资金还没有到位,在他们两位行业专家的影响之下,很多来自博世、OV 、英伟达、安霸、微软、高通、华为等业内顶尖公司的成员纷纷加入。

人工智能、芯片、自动驾驶,在市场上几乎等同于无底洞式地烧钱。但黑芝麻智能仍旧得到了资本青睐。

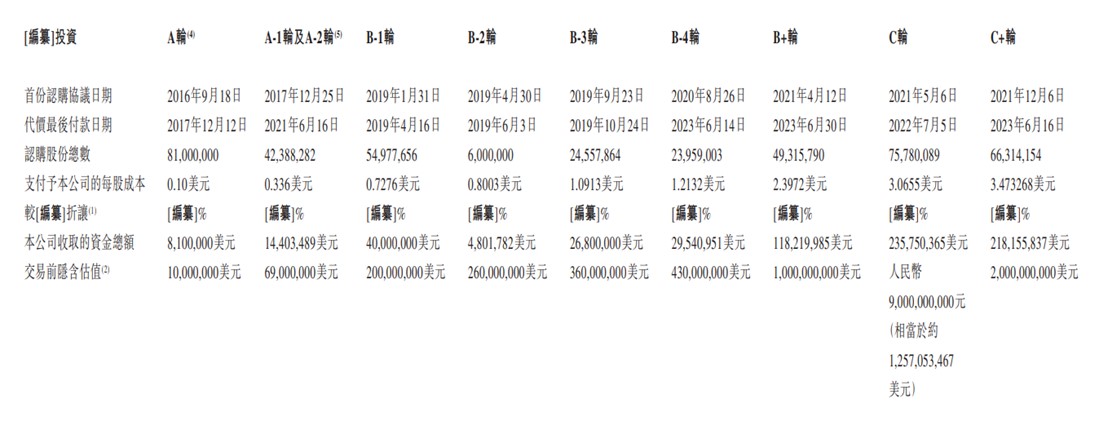

据招股书,黑芝麻智能在IPO前历经十轮融资,股东阵营中已有北极光创投、上汽、招商局创投、海松资本、腾讯、博原资本、东风汽车、小米长江产业基金、蔚来资本、吉利、武岳峰资本、中银投资、国投招商、联想创投等知名财务投资机构及产业资本的投资。

2021年9月,黑芝麻智能完成数亿美元战略轮及C轮融资,战略轮由小米长江产业基金、富赛汽车等国内产业龙头参与投资;C轮融资由小米长江产业基金领投,闻泰战投、武岳峰资本等跟投。这轮融资后,公司估值近20亿美元。

在这两轮融资中,小米合计投资超5000万美元。

值得注意的是,这轮融资发生在小米已经官宣造车。因此,黑芝麻智能也是雷军在造车后,在汽车芯片领域的首笔投资。

按照黑芝麻智能最后一轮的C+轮融资情况,黑芝麻智能的投后估值超22.18亿美元,约合人民币161亿元。

值得注意的是,这轮融资的估值要明显高于黑芝麻智能IPO后的市值。因此,黑芝麻智能有相当一部分股东出现了浮亏。

股权结构方面,IPO前,创始人单记章持股23.18%,并持有56.00%的投票权。机构投资者中,领航投资者北极光创投持股为11.48%、海松资本持股为5.97%,武岳峰创投持股为7%,小米持股为3.69%,腾讯持股约为3.53%。

三年经营亏损35亿,借“18C”闯港交所

黑芝麻智能在很早就跻身独角兽阵营,极高的估值也能看出市场对中国自动驾驶芯片的极高期待。

2018年,黑芝麻智能开始商业化,随后推出自动驾驶解决方案和国内首款超过100 TOPS算力的自动驾驶SoC。

黑芝麻智能是国内车规级大算力芯片的开创者,单纪章曾表示:车企不是特别了解未来需要多大的算力,但可以先把算力预埋进去,之后再去升级它的功能。

基于这种思路,黑芝麻智能在背后成为车企智能化竞争中完成算力部署。黑芝麻智能多产品线布局,华山系列专注自动驾驶,武当系列专注跨域融合,同样迎合降本需求、用更高的性价比来支持尽可能多的智能化功能。

如今,作为二级SoC供货商,黑芝麻智能在自动驾驶价值链中游营运,以基于SoC的捆绑式解决方案及基于算法的解决方案的形式提供自动驾驶产品及解决方案。

黑芝麻智能与东风、一汽、上汽、吉利、合创汽车、博世、马瑞利、曹操出行等在L2、L3级ADAS和自动驾驶感知系统解决方案上开展了一系列商业合作;算法和图像处理等技术已在智能手机、智能汽车、智能家居等消费电子领域布局和商业落地。

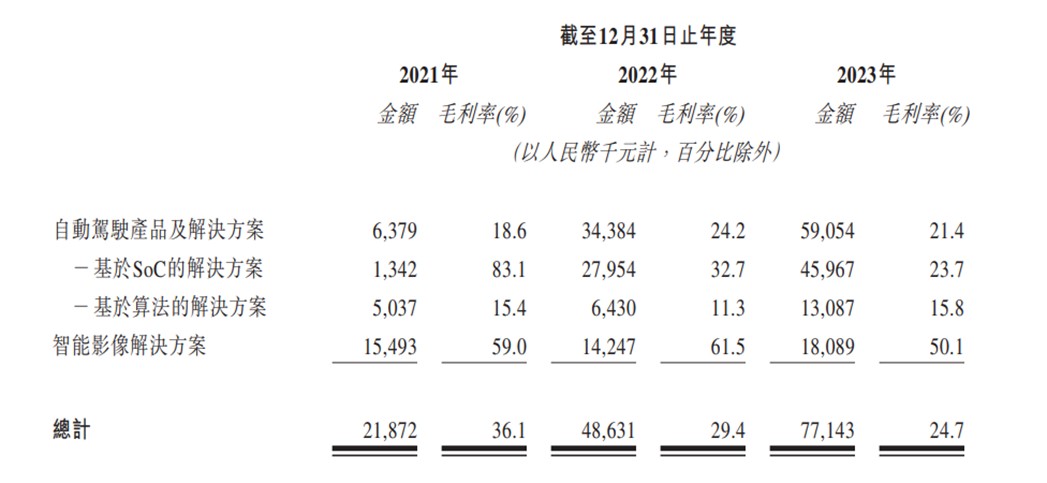

招股书显示,2021年、2022年及2023年,黑芝麻智能营收分别为6050万元、1.6亿元及3.1亿元,复合年增长率为127.2%。

尽管营收翻倍,但黑芝麻智能在加速量产时,却将毛利率越做越低。招股书显示,2021年、2022年及2023年,黑芝麻智能毛利率分别为36.1%、29.4%及24.7%。

其中基于SOC的解决方案的毛利率从2021年的83.1%降至2023年的23.7%。一方面是因为黑芝麻智能在2022年从针对早期客户的原型转变为针对大型客户群的量产解决方案,另一方面是,2023年量产导致的SoC的解决方案的价格范围发生变化。

但商业化早期的处境非常艰难,招股书显示,从2021年至2023年,黑芝麻智能同期经营亏损分别为7.22亿元、10.53亿元、17亿元;包括向投资者发行的金融工具的公允价值变动和股份支付开支后的年内亏损,分别为23.5亿元、27.5亿元及48.5亿元,累计近100亿。

此外,截至2023年,黑芝麻智能的应收款为1.65亿元,流动负债为3.34亿元,账上现金12.98亿元,经营活动现金流净流出10.58亿元。未来,黑芝麻智能还预计将产生更多的成本及开支,主要用于就SoC量产采购材料以及投资研发活动。在第二次递交的招股书中,黑芝麻智能表示目前账上现金可维持公司15个月的运营。

在如此处境下,上市融资显得有些迫切了。

按照港交所主板上市规则第8.05条的一般章程,企业只有满足“盈利测试”“市值+收益+现金流量测试”“市值+收益测试”三条标准中的任意一条标准,才能达到递交招股书的门槛。

黑芝麻智能首次递交招股书之前,港交所针对特专科技型企业,在今年3月31日,上市规则第18C章正式生效。黑芝麻智能成为首家依据18C规则冲击港交所主板的企业。

要在巨头之间突围中的黑芝麻智能

与英伟达、Mobieye等巨头相比,黑芝麻智能的体量和市场影响力很小。

同时,作为二级供应商的压力也很大。据悉,在缺少庞大客户生态支持的情况下,黑芝麻智能智能向客户提供的更优惠的产品价格,来期望建立长期合作。因此黑芝麻智能在加速量产阶段,为了扩大客户群,选择将基于SoC的解决方案的若干订单定价低于成本,来获得商业化扩张的机会。

但这种方式的直接结果是让盈利预期显得更不明朗了。

此外,作为二级供应商,黑芝麻智能对大客户的依赖很明显。招股书显示,2021年、2022年及2023年,黑芝麻智能前五大客户的总收入占当期营业收入的比例分别是77.7%、75.4%和47.7%。

这种情况也对应上了上述黑芝麻智能降价来拓展客户群的策略。

但作为初创公司的黑芝麻智能,在这期间失去了最大客户的支持。据招股书,2020—2022年,客户A均为黑芝麻智能的第一大客户,对其收入贡献分别为47.7%、40.7%、43.5%。而2023年黑芝麻智能的第一大客户则从前五大客户名单中“消失”。

此外,黑芝麻智能在资本市场备受关注,而作为投资方的小米,其第一款车小米SU7却采用了英伟达的Orin芯片。

当前,自动驾驶加速渗透,黑芝麻智能基于SoC的解决方案业务的客户留存率,却从2022年的60%降至2023年的37%。

当前,市场竞争激烈,“复购”水平也能看出未来基本盘的稳定程度。自动驾驶芯片行业的参与者众多,不仅有英伟达、高通、Mobieye等全球算力芯片巨头,华为、寒武纪等中国本土芯片跨界玩家,还有不少自研芯片车企,初创型企业还有地平线、芯砺智能、后摩智能等,黑芝麻智能的优势还剩下多少?

在调研黑芝麻智能时,雷军曾对单记章说,汽车芯片竞争接下来会非常激烈,你一定要有所准备,要比别人想得更多、跑得更快。

上市,对于黑芝麻智能来说是重要节点,但量产应该是其当下更重要的任务,毕竟要打破巨头的垄断,还需要更多的客户信任。