来源:猎云精选;文/邵延港

苏州一家独角兽冲刺IPO。

近日,企业培训云服务平台云学堂在美国证监会(SEC)公开披露招股书。据此前中国证监会公布的云学堂境外上市的备案补充材料公示,云学堂拟发行不超过1702万股普通股,并在美国纳斯达克证券交易所上市。

云学堂创立于2011年,就2023年的营业收入和SaaS产品订阅量,其为中国最大的数字企业学习解决方案提供商。在创立过程中,腾讯、经纬、红杉、SIG等明星机构相继进行投资,估值达到10亿美金。

但云学堂也因此背上了对赌协议,好在与股东进行了协议,将其各自优先股的选择性赎回日期延长至2026年1月或之后。

对于公司创始人卢睿泽(原名卢小燕)来说,云学堂冲刺纳斯达克,也将是其二十余年创业生涯的重要里程碑,距离其成功“做一件大事”的想法更近了一步。

相较于国内市场,美国市场对SaaS企业的认可度更高。中国SaaS企业普遍学习欧美市场的产品,在商业化等方面也亦步亦趋。2021年,中国SaaS企业赴美第一股容联云在纽交所上市,但在两年后,业绩不理想的容联云被退市。今年第一季度,云学堂顺利扭亏为盈,此时以中国SaaS企业的身份冲刺美股,具有不一样的意义。

不过,云学堂却陷入了一场“罗生门”。云学堂在招股书中表示,其已经在今年1月份将四年前收购的中欧国际工商学院剔除报表,原因是中欧国际工商学院的另一位股东不承认此次股份买卖。

创业圈“老兵”,带出一只企业培训独角兽

卢睿泽喜欢自称是创业圈的老兵。

在大学时代,卢睿泽就开始了自己的创业之旅。大三那年,还是学生的他就已经是公司副总,是班上最早用上BB机和摩托罗拉手机的人。

1995年,从大学毕业后,卢睿泽婉拒了学校分配和原来公司的挽留,回到了江苏一家国企。但由于不适应国企氛围,1998年,卢睿泽开始创业,成立江苏欧索软件,这是一家专门从事行业应用软件开发和技术服务的公司。

后来,卢睿泽又通过收购和注资等方式成立了金图科技和汇知网络,其创业范围涉及软件开发和IT培训。三次创业后,卢睿泽已经积累了财富,但爱折腾的他,还准备再次创业。

卢睿泽曾在一次访谈中提到,第一阶段的创业,是想去赚更多的钱,到后来,更想在这辈子做一件大事。

此前的三段创业经历是在软件和教育领域,2011年,卢睿泽觉得自己不应该再在线下培训浪费经历了,想要转向线上教育,将软件和教育结合起来。

2011年底,卢睿泽将原来公司交给同事,关停了当时能够年招六七千人的IT培训学校,又从原来的公司挑了二三十个人另起炉灶,正式加入在线教育赛道,用互联网思维去做企业培训。

彼时,涌入企业培训教育赛道的企业并不在少数,云学堂如何出奇制胜?卢睿泽对此想到的第一个方案就是:免费为用户提供服务,以此增加用户黏性。

在新公司的管理上,卢睿泽也做出了巨大改变。前面三家企业,都是卢睿泽自己说了算,后来他意识到创业其实是一群厉害的人一起去做一件厉害的事。

与前三次创业不同,云学堂从一开始就是为了聚拢人才,打造一个创业平台。因为卢睿泽认为自己的优点是从0到1,而从1到10 则不是他擅长的事。他要做的就是为云学堂吸引更多的牛人,管住自己的嘴,充分放权。

在云学堂创立初期,很多工作都没有起色,他更想找到那群牛人了。

卢睿泽挖来的第一个人就是当时的CEO丁捷。据卢睿泽回忆,打动丁捷的是当时他的一句话:你有没有做过一家自己重度参与,能够做到行业第一,并最终上市的公司CEO。

后来云学堂进来的几位高管也基本类似,卢睿泽将工作交给合伙人,自己则掌舵战略方向。2019年,前华为高管张军和互联网资深创业者祖腾先后加入云学堂,担任CEO。云学堂的高管团队成为当时企业培训赛道上的“第一天团”。

在资本市场上,云学堂也非常高调。

云学堂先后获得来自朗玛峰创投、SIG海纳亚洲、云锋基金、大钲资本、腾讯、经纬创投、红杉中国、弘卓资本等机构的共5轮投资,在在云学堂最近一轮E轮公开融资后,其估值超过10亿美元。

招股书显示,IPO前,云学堂创始人兼董事长卢睿泽持有云学堂16.9%的股份,联合创始人兼CEO祖腾及联合创始人丁捷分别持有云学堂2.4%及1.6%的股份。

机构股东中,大钲资本持有云学堂20.1%的股份,为最大机构投资方,云锋基金、腾讯、SIG海纳亚洲、经纬创投和朗玛峰创投则分别持有15.1%、13.2%、7.1%、5.6%和5.3%的股份。

收购中欧,终究“一场空”?

云学堂很多高管都是中欧国际工商学院的校友,但当前,云学堂却正与中欧国际工商学院进行诉讼。

对于此事,中国证监会在今年2月份的境外发行上市备案补充材料要求公示的公告中提到:你公司与中欧国际工商学院所涉诉讼对你公司协议控制架构安排、境内运营实体可能引发的控制权、相关主体违约、税务等风险情况。

据了解, 2020 年 6 月,云学堂通过现金和股份的方式收购Digital B-School China Limited和 CEIBS Management Limited,收购上述公司将合计控制中欧国际工商学院60%的股权,获得了对中欧国际工商学院及其业务(主要包括订阅式企业学习解决方案)的控制权。

但两个月后,中欧国际工商学院官网却发布公告称,中欧对该等股权转让、变更行为并不知情也不予认可。云学堂就该等事宜也从未事先与中欧进行过任何形式的沟通。中欧国际、峰禾文化已被云学堂实际控制,其作出的任何声明及行为(包括其与云学堂的联合声明)不代表中欧立场,均与中欧无关。“数字中欧”也并非中欧官方授权的在线出版平台,亦非任何合法存在的法律实体。

并且,中欧国际工商学院集团还对云学堂进行侵权诉讼,认为云学堂推出的“高管卓越训练营”课程,有偿招募学员,且拟颁发印有中欧国际工商学院商标的毕业证书,并在宣传材料中声称“中欧商学院”享有“线上课程收入”等行为,并未获得授权。

该争议的起源,在于中欧国际工商学院集团与中欧国际工商学院的部分股东有过协议,若退出,则需要将某些商标的独家和排他性权利让给中欧国际工商学院集团。

2020年11月,中欧国际工商学院集团在香港国际仲裁中心对中欧国际工商学院提起仲裁诉讼,指控中欧国际工商学院使用“CEIBS”相关商标,违反了双方达成的弃权协议和交易文件,而中欧国际工商学院集团对该等商标拥有唯一及排他性的使用权。

招股书显示,2023年5月,香港国际仲裁中心仲裁庭开庭审理,并在2024年1月15日,仲裁庭作出部分最终裁决,宣布中欧国际工商学院21%股权转让给云学堂在转让时无效,云学堂任命中欧集团一名董事无效,同时以缺乏管辖权为由驳回弃权请求问题。

云学堂其后于2024年4月向香港高等法院申请撤销仲裁裁决,中欧国际工商学院亦于2024年4月向香港高等法院申请强制执行仲裁裁决。2024年5月,香港高等法院举行聆讯,撤销申请及强制执行申请于2024年8月延期至法官面前进行实质性辩论。

由于当前云学堂合法控制的中欧国际工商学院的股权仅剩下39%,于是鉴于诉讼仍在进行且有较大风险,从 2024 年 1 月 15 日起,云学堂将中欧国际工商学院从合并财务报表中剔除。

招股书显示,2022 年和 2023 年,中欧国际工商学院贡献的收入分别为 8460 万元和9940 万元。截至今年第一季度,分拆中欧国际工商学院造成的大量投资活动现金流流出。

自云学堂此次收购完成以来,云学堂一直在经营中欧国际工商学院的相关业务,这场诉讼,也将对云学堂造成重大不利影响。

中国SaaS冲刺美股

中国的数字化企业学习市场正处于发展的早期阶段,市场竞争格局相对分散,这也意味着云学堂面临的竞争压力和市场空间一样大。

中国SaaS企业的商业化一直卡在规模化和盈利这一环,这样让市场对SaaS在中国的成长环境备受质疑。

云学堂将目光放在刚需的企业培训市场,采用“软件+内容+服务”相结合的SaaS模式,通过可以模块化和定制的软件,为客户提供以即插即用的方式快速部署的智能学习平台。

通过内部开发和外部合作相结合,截至 2024 年 3 月 31 日,云学堂提供了超过 8200 门课程,涵盖约 20 个行业,总计超过 20500 小时的学习时间,包括超过 6800 小时的专有课程。

其产品被中国各行各业各种规模的组织所采用,截至 2023 年底,云学堂有 3501 家客户,其中包括 200 多家中国财富 500 强公司, 覆盖了消费、医疗保健、制造、科技、电动汽车和其他高增长行业的公司。

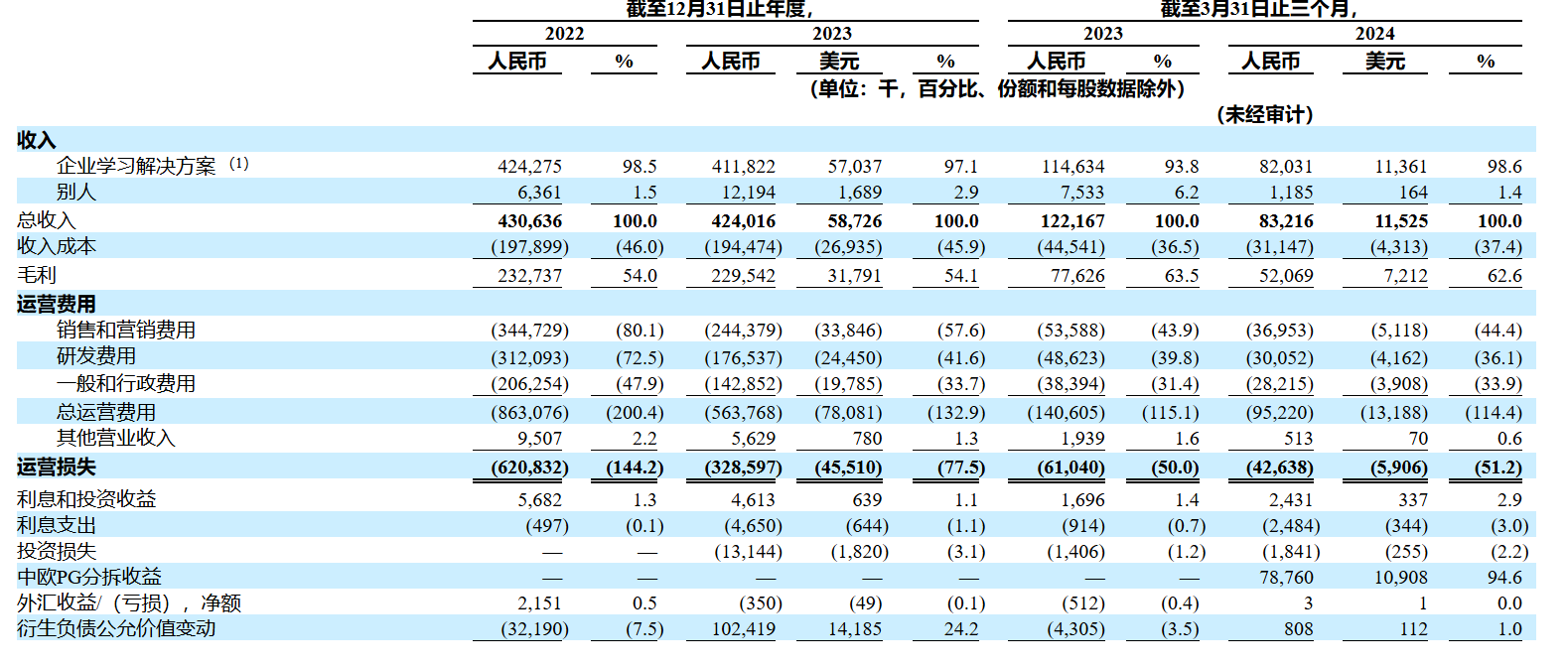

2022年、2023年及2024年前三个月,云学堂的收入分别为4.31亿、4.24亿和 0.83亿元,净利润分别为-6.15亿、-2.20亿及 0.35亿元人民币。尽管营收有所滑坡,但其亏损程度却在改善,在今年第一季度,云学堂开始扭亏为盈。

当前,云学堂将持续专注提供基于订阅的企业学习解决方案。招股书显示,2022年、2023年及2024年第一季度,云学堂来自企业学习解决方案的收入分别为4.24亿元、4.12亿元及8203.1万元,分别占当期收入的比例为98.5%、97.1%及98.6%。

其中,来自订阅产品的收入分别为3.68亿元、3.48亿元及7700万元,分别占总收入的85.5%、82.0%及92.5%。

招股书显示,2022年及2023年,云学堂的订阅客户分别为3439个和3230个,订阅客户的净收入保留率(留存率)分别为118.1%和101.4%。2024年一季度,在剔除中欧国际工商学院之后,云学堂的订阅客户数进一步下降,由上年同期的3433个降至2434个,而2023年同期,中欧国际工商学院有727家订阅客户。

此前,云学堂运营资金主要依赖投资者的现金和非运营性融资来源以及来自银行的借款。截至2024年第一季度末,云学堂现金及现金等价物为2.19亿元。

招股书显示,云学堂IPO募集所得资金计划用于研发和技术投入、营销和品牌推广、战略投资和一般用途。

云学堂虽是行业第一,但体量并不算大,云学堂此次以一家盈利的中国SaaS企业身份冲刺美股,也能为反驳“中国做不好SaaS”提供一些不一样的案例。