来源:直通IPO,文/王非

继去年3月收购油烟机品牌布克厨卫后,这家公司的版图扩张又迈出一大步。

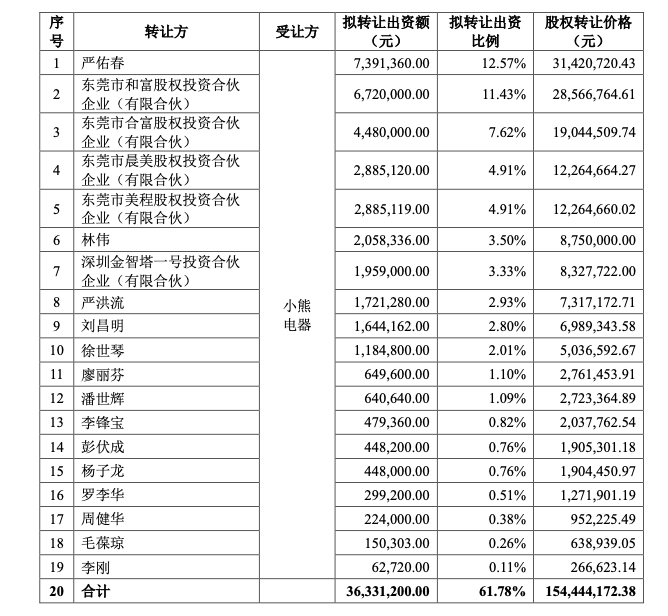

7月4日,小熊电器发布公告称,拟以现金1.54亿元收购广东罗曼智能科技股份有限公司(下称:罗曼智能)61.78%股权。交易完成后,小熊电器将控股罗曼智能,并将后者纳入公司报表。

其中,罗曼智能创始人严佑春将获得约3142.07万元回报;和富投资即东莞市和富股权投资合伙企业(有限合伙)将获得约2856.68万元回报。

罗曼智能聚焦在小家电行业内的个护领域,主营产品包括口腔护理电器、美发护理电器,其中电动牙刷、无刷电吹风、直发器收入占比较高,是主要产品。

经交易各方协商,小熊电器最终给罗曼智能的“牙刷+吹风机”产品组合,开出2.50亿元价格,以实现“上新”目的。

稳定发展,手中有粮

小熊电器成立于2006年,是一家以自主品牌“小熊”为核心,运用互联网大数据进行创意小家电研发、设计、生产和销售。公司从一台酸奶机起步,发展至今已拥有900多个sku,自主研发超过80个品类,2100多项国家专利……

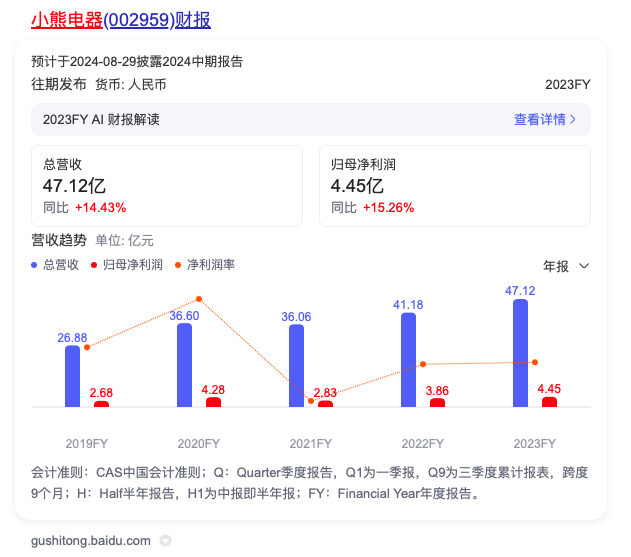

2019年8月,小熊电器正式登陆A股,系深交所中小板第937家上市公司。上市首日,该公司股价涨44%报49.32元/股,总市值达59.18亿元。截至发稿,其市值约72.39亿元。

此前,小熊电器提交的招股书显示,2015-2018年,公司营收分别约为7. 25亿、10. 54亿、16. 47亿、20. 41亿元;净利润分别约为0. 72亿、1. 06亿、1. 47亿、1. 86亿元。

此后,小熊电器发布的年报显示,2019-2023年,公司营收分别约为26.88亿、36.60亿、36.06亿、41.18亿、47.12亿元;净利润分别约为2.68亿、4.28亿、2.83亿、3.86亿、4.45亿元。

2015年至今,小熊电器基本保持着营收和净利润的健康成长。然而今年第一季度,该公司实现营收约11.94亿元,同比减少4.58%;归母净利润约1.51亿元,同比减少8.53%。

于是,开拓新市场,寻求新增长,摆在了小熊电器面前。

各取所需,剥离负累

相关公告介绍称,罗曼智能已连续15年深耕于个护小家电行业,研发团队超120人,拥有授权专利超900项,其中发明专利超20项,关键核心部件高速无刷马达已实现自研自产。

通过这次收购,小熊电器希望达到三个目的:1、扩充个护小家电产品品类,提升个护小家电产品市场份额和销售占比,重点布局电动牙刷、高速电吹风等产品;2、借助罗曼智能海外ToB客户拓展海外市场,提升海外市场市占率; 3、充分发挥与罗曼智能的协同效应。

对于“出海”,在5月6日召开的业绩说明会上,小熊电器财务总监冯勇卫就曾表示,“公司未来会继续加大海外品牌建设和推广力度,加强跨境电商和各国当地的主流渠道建设。”

此外,作为交易的条件之一,罗曼智能“自主品牌业务规模较小”的局限性,将首先被解决。

此前,罗曼智能销售模式包括ODM/OEM代工和自主品牌业务,前者在2023年的收入占比为80%,后者为20%。其自主品牌业务自投入运营以来持续亏损,对公司整体业绩拖累较大,导致其2023年净利润为负数。

本次交易后,罗曼智能将在相关交易交割后3个月内完成自主品牌业务的剥离工作。

分期付款,业绩对赌

需要注意的是,小熊电器将分四期向罗曼智能方面支付交易金额,并且已与后者签订了“业绩对赌”:

2024-2026年,罗曼智能承诺分别实现的经审计的合并报表归母净利润(扣除非经常性损益后孰低)不低于1500万、2500万、4000万元,合计不低于8000万元。

期内,如果累计实际净利润在上下20%的浮动范围内,则不触发业绩承诺补偿义务。否则,将按照(累计实际净利润/业绩承诺期目标净利润)×2.50亿元,重新调整罗曼智能估值。

此外,如果罗曼智能累计实际净利润低于20%即6400万元,需向小熊电器补偿最高15%股权。

如果罗曼智能累计实际净利润高于20%即9600万元,则小熊电器需补偿最高2000万元现金。

换言之,若罗曼智能发展势头喜人,站在其背后的创始团队和投资方,最高将获得1.74亿元的现金回报。