本文转载自:五源资本 5Y Capital,作者:刘凯。猎云网已获授权。

今年4月五源基金合伙人大会期间,五源合伙人刘凯所分享了他对硬科技投资的思考。我们节选了部分内容,希望对你有所启发。

他提到硬科技投资的几种生态,以及我们要如何应对变化:“这些变化可能涉及技术的演进或稳定,商业模式的创新或持续,甚至更深层次的人性的变化或恒常。变化本身并非总是积极的,不变也并非总是消极的,关键在于我们如何构建和完善自身的能力范围。”

五源合伙人 刘凯

硬科技投资的三种生态

从移动互联网时期,我们就开始思考硬科技投资,并且引入了一个概念,科技供应链。回顾近10年我们对硬科技的投资,会发现五源科技供应链投资方法论经历了从竹林生态,到热带雨林生态,再到高山草原生态的演进。

“竹林生态”这个词来源于我们和小米的渊源,小米是五源创立后第一个重仓且非常成功的项目。当时有一本书叫《小米生态链战地投资笔记》,其中有个词广为传颂,写道小米像种竹子一样做投资。竹子成片生长,大部分时间看似静止不动,但一下雨后很快就长起来了,竹子的根在地下连在一起,有强大的生态协同效应。

我们当年做科技供应链投资的方法论与小米也很类似。在移动互联网爆发的早期,有10亿人还没有用过智能手机,当时最大的机会在于提升渗透率,如何迅速将各种智能硬件设备普及到用户的手中。五源在硬科技领域的投资从10年前就开始了,从投资小米开始,此后五年,我们一直围绕这个主题进行投资,投的公司基本上也都上市或被并购。

做早期投资,一个特别重要的点在于不断进化,在变化特别大的中国市场更是如此。随着市场的进化,从大概2016年至今,我们进入了第二个阶段(热带雨林式投资),拥有了一套非常成熟的打法。

热带雨林生态系统是一个复杂而丰富的生物网络,高大的树木构成了生态系统的基础,它们就是"链主"。参天大树下面又有非常多的灌木丛和小动物,必须依托于大树为它提供养分和雨水,它们就是“链长生态型企业”。这非常好地描述了做投资的一种理念,即我们既要投资那些能够成长为行业领导者的"链主型"企业,如小米、快手、小鹏汽车、地平线、银河航天等,也要关注那些"链长生态型企业”,只有这样,整个生态系统才能成立。在这一阶段,五源也进行了对头部公司和生态链企业的投资。

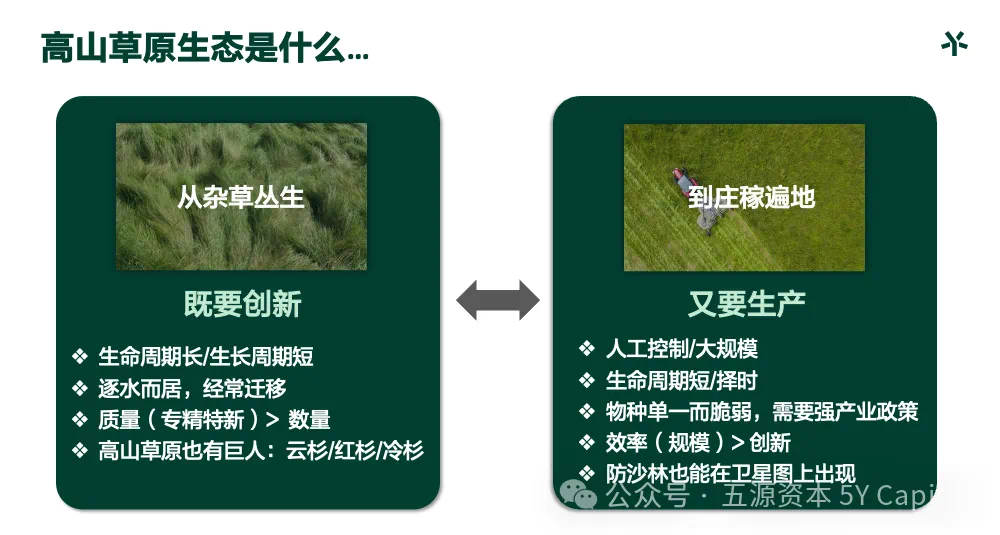

什么是高山草原生态?高山草原生态是一种特殊的生态环境,在中国,新疆和内蒙古等地区拥有广阔的高山草原,这里的草本植物生长茂密但不高,多为杂乱的杂草。另外这些地区也是农业耕种的场所,人们在草原边缘种植苜蓿和其他一年生草本作物。这也对应着一种投资形式,即既要创新、又要生产的状态。

杂草丛生的景象象征着一个充满创新潜力的生态。人是很难控制创新的,这是我们做投资一个很大的体会。杂草的生长周期长,在雨水滋润下会生长得很快,遇到干旱也会枯萎,这样荣枯可能几十年。而且杂草的生命特别旺盛,虽然被各种动物啃食,但只要新的一年一下雨,它们又都成长起来了。

另一方面,在高山草原生态里,能否产生巨大的回报?实际上,丛生的杂草生态里也会有很大的创新,就像各种杉树,云杉、红杉、冷杉,这些都是少见的能长到100米以上的树,它们都生长在高原和寒冷地带。当下,我们也在寻找全球领先的创新,不仅是技术上的领先,同样也是生产规模和效率上的领先。

创新性机会

面对当下及未来10年的机会,我们在寻找什么?

经济学里经常讨论,β代表潮水大势,α则代表个人的努力。简而言之,我们应该主要关注那些由超大规模β变量带来的创新性机会。具体来说,可以分三个层面:首先,我们将关注中国乃至全球范围内的电池技术和绿色基础能源这一重大浪潮;其次是关于劳动生产率的提升;最后,我会稍微讲一讲我们理解的新的全球化。

在过去的10~15年,其实中国的 VC投资了大量的绿色能源,从最早的风电到光伏、电池、新能源汽车,以及储能等,技术革新的浪潮一波接一波的不断涌现。从技术变革的角度来看,一个关键点是,到了2023年和2024年,无论是中国还是全球范围内,绿色能源的成本尤其是太阳能光伏发电的成本,已经接近甚至低于了传统火力发电的成本。

这标志着技术爆发的一个重要临界点。大家都知道基础设施的建设需要巨额的前期投资,这些投资主要是为了实现未来的成本回收。所以很多人都在等这个转折点的到来,我相信到了2023年,人们已经看到了绿色能源的可持续性,因为其成本已经能够与火力发电相竞争。未来我们面临的挑战是如何让更多人以更低的成本使用电力——生产成本的降低只是第一个环节,而运输和储存成本仍然相对较高。这可能是未来全球绿色能源投资的一个重要趋势。在未来的50年里,我们大概率会进入一个能源取之不尽用之不竭以及成本趋近于零的年代。如何利用这种几乎无限的能源来提升生产力,并改善每个人的生活质量,这是一个极为重要的议题。

在这个宏大议题的背景下,绿色能源领域将不仅催生出一批大型企业,还将孕育出一批杰出的企业家。正如19世纪和20世纪美国出现了铁路大王范德比尔特和电路大王爱迪生一样,我们有信心中国也将诞生类似的杰出企业家。

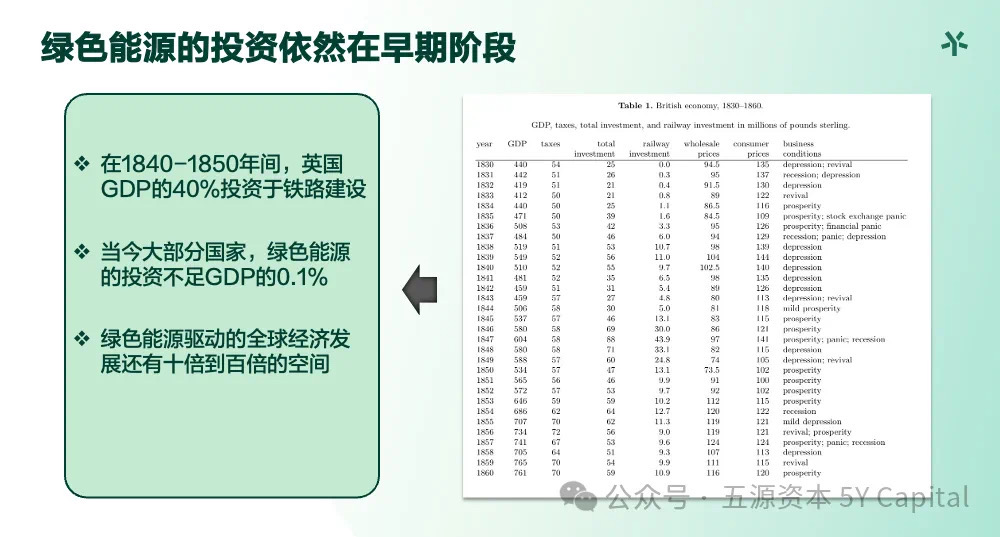

另一方面,我们对绿色能源的投资还处于早期。回顾历史来看,铁路是人类第一个超大规模的基础设施,在1830~1860年的30年间,英国大概将GDP的40%~60%都投入到铁路建设中。而目前在当今大部分国家,绿色能源的投资尚且不足GDP的0.1%,绿色能源的潜在的天花板非常高,周期非常长,可能我们在座的每个人职业生涯都结束的时候,绿色能源还在高速发展。

前阵子通过新闻我了解到两个数据,今年4月上半月,中国新能源汽车渗透率首次突破50%,而2023年还只有33%,突破非常快。这也意味着每卖出100台车,就有50台是新能源车,可能是纯电动车、增程车或者混动车,但某种程度上都是绿色能源汽车。

50%这个临界点意味着什么?智能手机的渗透率是在2014年达到了50%,这个时间点有一个非常有意思的事情,在这之后软件开始赚钱了,这也是巴菲特开始看苹果以及建仓苹果的大概时间点。在全球范围内,50%的渗透率预示着商业格局的重大转变。一旦达到这一水平,软件盈利的可能性大大增加。这也是为什么人们密切关注特斯拉在美国的渗透率,以及一旦达到50%,FSD是否能成为特斯拉的一个主要收入。

智能手机的普及其实也经历了一个漫长的渗透过程,电动汽车的渗透速度对比智能手机其实丝毫不低,这也为我们看未来的发展趋势提供了宝贵的启示。目前中国是唯一一个在基础设施和应用层面都已经开始形成商业闭环的国家,不管是在基础建设投资,还是商业模式的变化,中国都在驱动整个电动汽车行业发展。

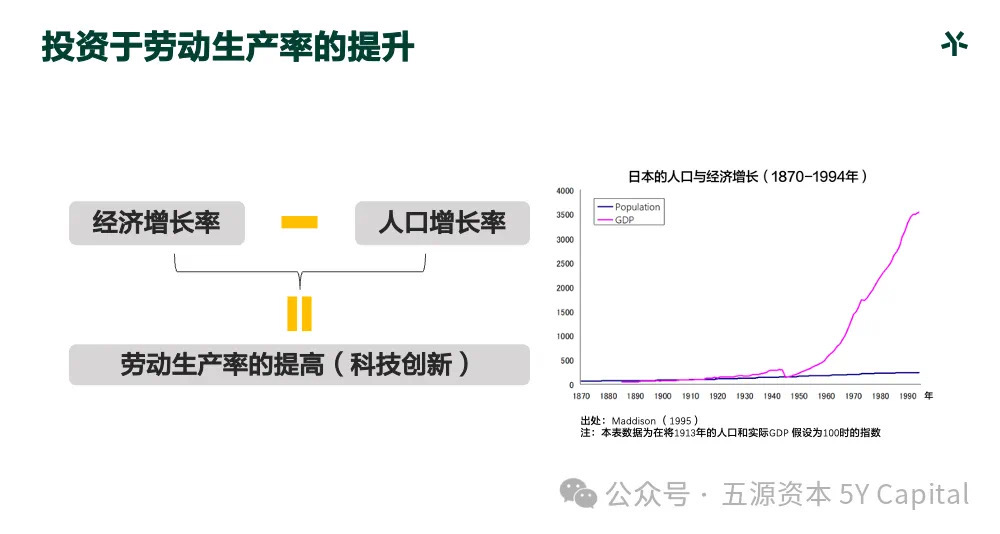

另外我想讲一下劳动生产率。经济学中有一个基本公式,熊彼特在讨论工业革命对人类的影响时首次提到,劳动生产率的提升可以通过经济增长率减去人口增长率来计算。劳动生产率的提高主要依赖于科技创新,不是依赖于现有的存量,而是关注于新的增量。

比如很多人会担心人口减少会影响中国经济发展。然而,如果我们看日本在20世纪60至70年代的情况,尽管人口经历了类似的减少,但日本的GDP却开始快速增长。为什么能做到这一点?因为日本开始了第一次工业革命,进行了数字化转型,发展了半导体和汽车工业。

这也是我们投资科技的原因,因为科技能够显著提高我们的生产效率。比如AI是下一个时代很底层、很重要的主题。尽管有人认为半导体产业经过60年的发展,摩尔定律似乎已经式微,但其实现在已经进入了“黄氏定律”时代,在规模上甚至超越了摩尔定律,预示着更快的增长。

之前,台积电的CEO在IEEE Fellow杂志上发表的文章中指出,在未来十年内,GPU集成的晶体管数有可能达到1万亿,这一突破背后的两大驱动力是连接技术和先进的封装技术。从摩尔定律到黄氏定律,技术进步的模式正在转变,从简单的二维堆叠发展到3D加工工艺,再到GPU的创新,技术发展的动力日益增强。尽管有人担忧随着芯片尺寸的增大,能耗也会增加,可能不适用于手机,由此猜想这是否会导致消费级创新的停滞。但其实并非如此,随着芯片参数的增加,其功耗效率和利用率会越来越高。两个底层的技术——技术原理和制造工艺——都在为AI的发展提供强有力的推动。

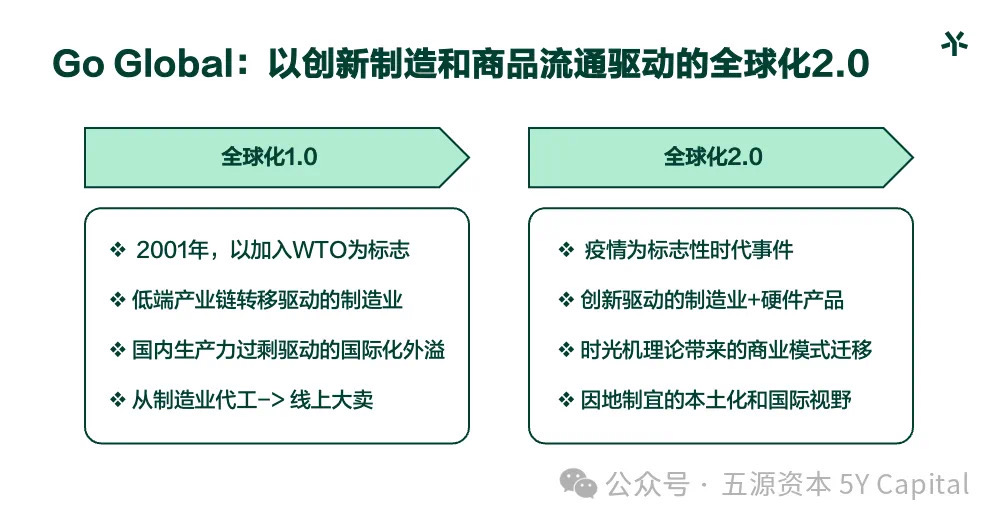

接下来我想分享一下,我们怎么看待全球化。上一个全球化的标志是中国加入WTO,已经过了20多年。这一时代的全球化以低端制造业和大规模生产为特点,涌现出了一些制造业巨头。

对于中国公司来说,全球化经历了一个非常明显的2.0阶段,疫情是标志性事件。我们投的很多出海企业业绩的爆发都在2020年之后,他们不再局限于传统的低端制造业,而是转向了由创新驱动的高端制造业,包括一些硬件产品。同时我们也看到现在有大量中国公司在海外获得成功,其实是把中国的一个理论带到了海外市场,叫“时光机理论”。因为中国已经经历了20~30年的高速发展,所以这一理论可以非常容易地迁移到其他发展比较落后的国家。

最后想谈一谈我们怎么理解变化与不变,对VC来讲,变化与不变都有利有弊。这里的变化可能涉及技术的演进或稳定,商业模式的创新或持续,甚至更深层次的人性的变化或恒常。变化本身并非总是积极的,不变也并非总是消极的,关键在于我们如何构建和完善自身的能力范围。