来源:直通IPO,文/王非

近7000万顺风车乘客,即将“拼”出一个港股IPO。

时隔四个多月,继二月份通过证监会IPO备案后,Dida Inc.(嘀嗒出行)于近日通过港交所聆讯。

需要注意的是,今年3月是嘀嗒出行第五次向港交所递交招股书。自2020年10月首次递表以来,嘀嗒出行冲刺上市可谓“屡战屡败,屡败屡战”。

如今,备案获通过+通过聆讯,也宣告着嘀嗒出行集齐了上市的必要条件,预计该公司将在近期正式挂牌交易。

这也意味着,五兄弟创业十年,从最初的“拼车”拓展到“出行”,有望将“共享出行第一股”收入囊中。

而除了IDG资本、高瓴资本、京东、携程等知名机构,从创业之初就相伴陪跑十年,李斌也将通过获得丰厚回报。

五兄弟从团购干到拼车,获李斌十年陪跑

嘀嗒出行创始人、CEO宋中杰,此前曾担任谷歌中国大中华区销售总监、普元信息COO;还曾服务中国惠普11年,一路做到销售部经理。

离开谷歌中国后,宋中杰找来李金龙、朱敏、段剑波、李跃军,这五兄弟在2010年7月加入“千团大战”,共同创办了团购网站——嘀嗒团。

后来的发展大家都知道,美团与大众点评于2015年10月正式合并。此后,美团一家独大。

早有先见之明的宋中杰,在2014年8月就注册成立了北京畅行信息技术有限公司,次月便上线了嘀嗒出行的前身——“嘀嗒拼车”。

恰如其名,“嘀嗒拼车”专注于顺风车服务,旨在减少私家车出现空座的浪费情况。

华经产业研究院披露的数据显示,2015年,中国顺风车行业市场规模为55亿元;三年后的2018年,即暴增2.5倍至180亿元。预计2025年,中国顺风车行业市场规模达1148亿元,过去十年的复合年增长率为35.51%。

彼时,滴滴、快的、优步仍在“三国杀”,哈啰顺风车甚至哈啰也还没诞生,嘀嗒出行占尽了“先发优势”。

投资人也闻讯而来,押注这一支创业老兵队伍,看好这个一片蓝海的生意。

2014-2018年,嘀嗒出行几乎一年完成一轮融资,投资方包括IDG资本、易车、崇德投资、挚信资本、蔚来资本等。

从易车到蔚来资本,李斌一直站在嘀嗒出行背后,提供着“粮草弹药”。2018年1月,“嘀嗒拼车”正式更名为“嘀嗒出行”,从专注顺路拼车,升级为出租车、顺风车兼具的出行平台,恰就是蔚来资本给出的建议。

甚至有消息在2018年4月称,宋中杰透露,嘀嗒出行已邀请蔚来资本、蔚来汽车董事长和CEO李斌出任董事长,李斌答应了这项邀请。当然,在嘀嗒出行招股书中并未体现这一信息。

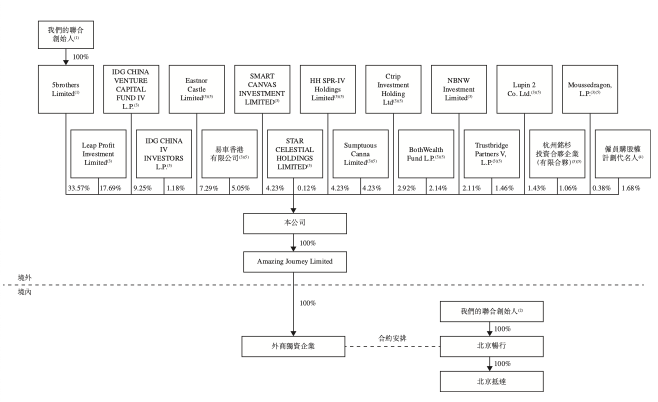

IPO前,蔚来资本通过Leap Profit持股17.69%,通过SMART持股4.23%,蔚来资本的普通合伙人NIO Capital,通过STAR CELESTIAL HOLDINGS持股0.12%;易车(已卖身腾讯)持股5.05%;李斌的家族信托持有股2.11%。

作为控股股东,宋中杰等五兄弟通过共同控股公司(5brothers Limited)控制嘀嗒出行33.57%股份。宋中杰、李金龙、朱敏、段剑波、李跃军,分别持有5brothers Limited59.33%、10.87%、10.87%、10.87%、8.06%股权。

此外,IDG资本持股10.43%,崇德资本持股7.29%,高瓴资本和京东均持股4.23%、携程持股2.92%。

有业内人士表示,嘀嗒出行数次谋求上市,或许正是为了给投资方谋求一个退出的机会。

竞争激烈痛失第一宝座,年收入超8亿利润超3亿

目前,嘀嗒出行主要通过提供顺风车平台服务共享私人乘用车的闲置车座,旨在创造更多交通运力并减少对环境的影响;同时也提供智慧出租车服务,旨在推动出租车行业数字化转型。

上文已然提到,拥有“先发优势”的嘀嗒出行,前半程的发展算得上是“顺风顺水”。根据弗若斯特沙利文报告,按2019年顺风车搭乘次数计算,嘀嗒出行经营着中国最大的顺风车平台,占据66.5%的市场份额。

2019年9月,在成立五周年之际,宋中杰曾表示嘀嗒出行已实现盈利,这与招股书显示信息相符。按经调整利润净额计算,该公司自2019年起确实实现盈利。

然而,变化也在2019年悄然发生,伴随网约车、共享单车等出行行业红利消退,哈啰、滴滴等出行平台相继“杀过来”,进攻嘀嗒出行的腹地——顺风车业务。或许,早在嘀嗒出行更名并开拓出租车相关服务时,就已写好了“互撕”的剧本。

2019年1月,哈啰正式推出顺风车业务;2019年底,滴滴重新推出顺风车业务,更是给嘀嗒出行带来沉重一击。

终于在2022年,哈啰将嘀嗒出行拉下马来,并取而代之。弗若斯特沙利文数据显示,2022年,按顺风车搭乘次数计,哈啰顺风车占据42.5%的市场份额,排名第一;嘀嗒出行市占率则仅余32.5%,位列第二。

目前,嘀嗒出行仍是“屈居第二”。其发布的聆讯后资料集显示,按交易总额及顺风车搭乘次数计,嘀嗒出行于2023年经营中国第二大的顺风车平台,顺风车交易总额为86亿元,顺风车搭乘次数为1.30亿次,按交易总额计的市场份额为31.8%,按顺风车搭乘次数计的市场份额为31.0%。

截至2023年12月31日,嘀嗒出行在全国366个城市提供基于App的顺风车平台服务,拥有约1560万名认证私家车车主,其中500万名或32.0%为2023年活跃认证私家车车主。自成立以来及直至2023年12月31日,公司已为约6940万名顺风车乘客提供服务。

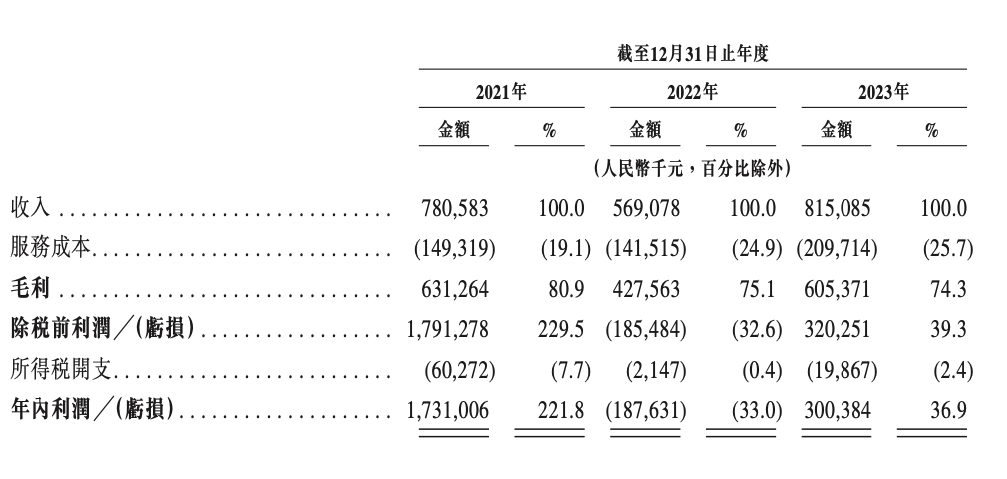

2021-2023年(下称:报告期),嘀嗒出行的收入分别约为7.81亿、5.69亿、8.15亿元;年内利润分别约为17.31亿、-1.88亿、3.00亿元;经调整净利润分别约为2.38亿、8470.8万、2.26亿元;毛利率分别约为80.9%、75.1%、74.3%。

其中,嘀嗒出行来自顺风车的收入分别为6.95亿、5.15亿、7.74亿元;收入占比由89.0%,一路走高至95.0%。换言之,嘀嗒出行在智慧出租车服务和广告及其他服务上的拓展,收效甚微。

报告期内,嘀嗒出行的银行结余及现金呈逐年增长的趋势,分别约为4.86亿、6.63亿、6.86亿元。

需要注意的是,近日有外媒称,滴滴正为2025年香港IPO做相关准备。随后,滴滴方面辟谣称,“IPO目前没有时间表”。

而早在2021年4月,哈啰也曾计划赴美IPO,三个月后便主动取消了前述计划,目前并无最新相关消息放出。

换言之,在竞争“共享出行第一股”上,嘀嗒出行“毫无压力”。

值得持续关注的是,成功登陆资本市场后,嘀嗒出行能否抗住哈啰、滴滴的持续围攻,又将通过怎样的反击和发展,去维持自身股价的稳定。

嘀嗒出行在招股书中称,此次IPO募资将重点用于扩大用户群并加强营销及推广计划、提升技术能力及升级安全机制,以及增强变现能力等。