来源:直通IPO,文/王非

时隔近一年,多点数智有限公司(简称:多点DMALL,下称:多点)第三次递表港交所。

成立于2015年2月的多点,可以说是被物美“一手养大”。这“两个独立的企业”背后,有着共同的掌舵人——张文中。

早在2021年3月,张文中曾试图带领“物美+麦德龙中国”冲刺港股IPO,后因上市申请6个月后未更新,就此暂停。

此后,多点成为张文中实现“上市梦想”的新选择。该公司最早于2022年12月首度递表港交所,随后于2023年6月“二次递表”。

作为张文中的“二次创业”,多点主要为本地零售业提供零售数字化解决方案,并已将业务扩展至亚洲其他国家及地区,包括中国香港、中国澳门、柬埔寨、菲律宾、马来西亚及新加坡。

凭借在业务上的“互惠互利及互相依赖”,以及“基因血脉”上的深层次关联,物美和“物美系”里的麦德龙中国实体、重庆百货集团、银川新华集团,自然而然地在多点的前五大客户中占据了四席。

招股书显示,2021-2023年(下称:报告期),多点来自前五大客户的收益占比分别为70.2%、76.6%、81.7%。

其中,多点来自物美和“物美系”的收益分别约为7.09亿、10.69亿、13.11亿元。

而物美作为多点的最大客户,更是贡献了4.73亿、6.61亿、9.27亿元,占比高达45.3%、44.1%、53.0%。

多点方面坦言,预计物美将继续占公司收益的绝大部分。

需要注意的是,截至2024年3月9日,重庆百货集团不再为多点的关联实体。

凭借着物美和“物美系”的输血,多点拿到了细分赛道内的“双冠军”。

根据弗若斯特沙利文的资料,按2023年收入计算,多点是中国最大的零售数字化解决方案服务商以及亚洲领先的零售数字化解决方案服务商。按2023年商品交易总额计算,多点也是中国最大的零售云解决方案服务商。

2019-2023年,多点的营收分别约为2.65亿、4.87亿、10.45亿、15.01亿、17.50亿元;毛利分别约为-1.26亿、-3655.6万、3.58亿、6.69亿、7.12亿元,毛利率分别为-47.6%、-7.5%、34.3%、44.6%、40.7%。

而在营收平稳增长的背后,多点的亏损,却也无可回避。

报告期内,多点的年度亏损分别约为18.25亿、8.41亿、6.55亿元,经调整亏损分别约为9.59亿、2.96亿、1.40亿元。

截至报告期各期末,多点累计亏损分别约为51.99亿、60.08亿、66.02亿元。

截至2023年12月31日,多点持有的现金及现金等价物约为5.33亿元,与2022年保持一致。

除了来自物美和“物美系”的“输血”,投资机构对多点的“弹药”支持,也并不吝啬。

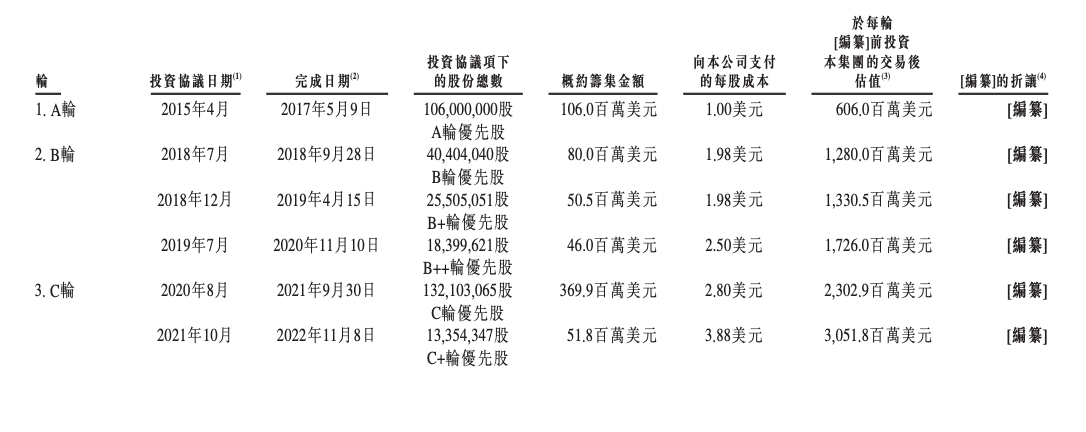

自成立以来,多点共计获得三轮融资,投资方包括IDG资本、兴业银行、腾讯、中国国有企业结构调整基金等。

2022年11月,多点完成了5180万美元的C+轮融资,投后估值约30.52亿美元。

IPO前,控股股东张文中通过数家实体合计持有多点58.36%股份,其兄弟张斌持股1.57%。

此外,IDG资本持股7.67%,兴业银行和上海兴雾企业管理中心(有限合伙)均持股3.32%,腾讯持股3.26%。