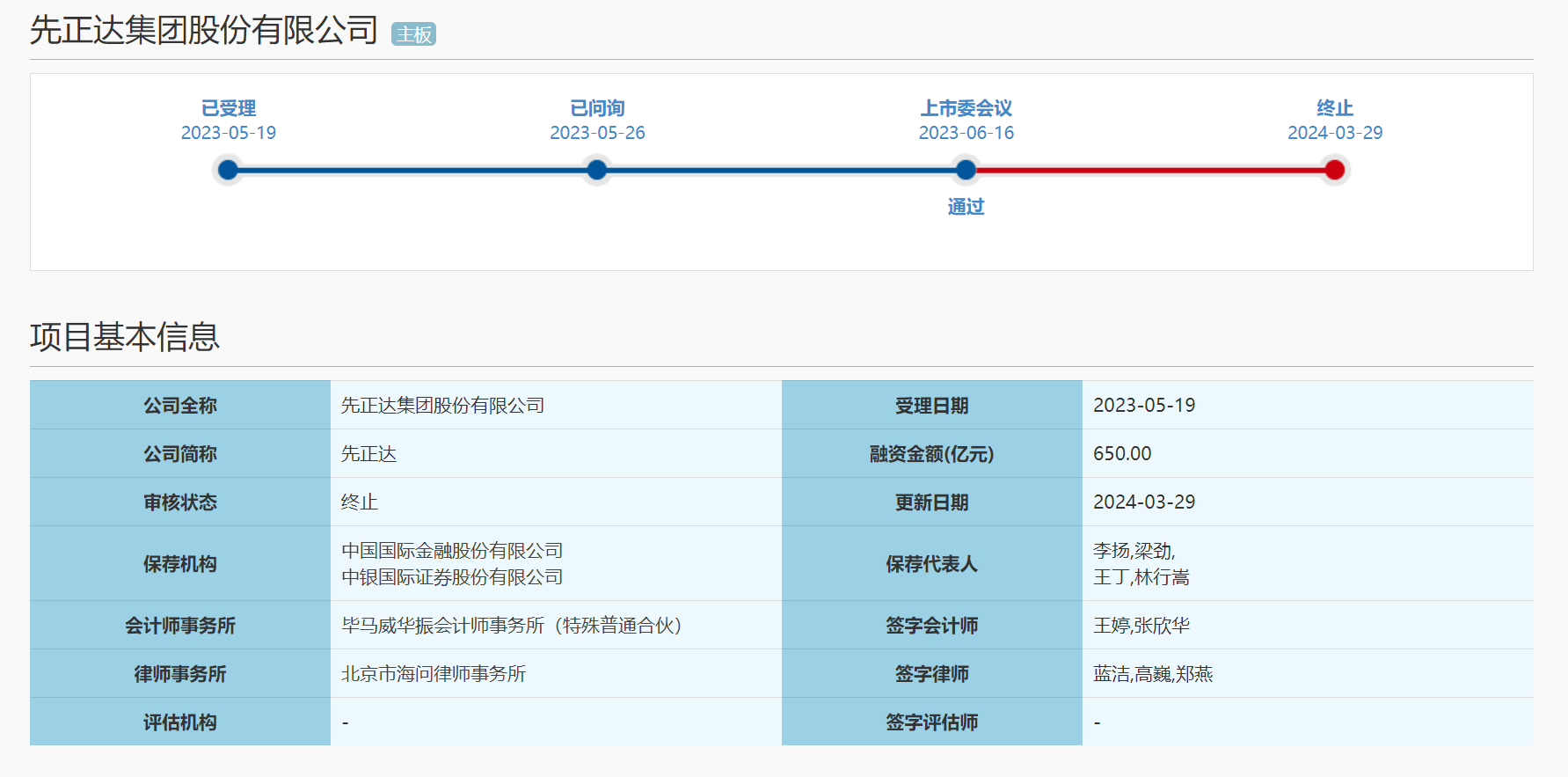

3月29日,上交所官网更新信息显示,因先正达及其保荐人日前向上交所提交撤回发行上市申请,根据有关规定,上交所终止其发行上市审核。

据悉,2023年5月9日,先正达上交所主板上市申请获受理,在2023年6月16日过会,并因650亿元的募资额,排在A股历史上第四大IPO而备受市场关注。

此外,在先正达此次撤回主板上市前,曾于2021年6月申请科创板IPO,成为科创板最大IPO,但在2023年5月选择撤回上市申请,转而申请主板上市。至此,先正达已两次主动撤回A股上市申请。

对于撤回科创板IPO,先正达称:主板定位突出大盘蓝筹特色,重点支持业务模式成熟、经营业绩稳定、规模较大、具有行业代表性的优质企业。公司认为,作为全球农业科技龙头企业,先正达更适合在全面注册制下的上海证券交易所主板上市,同时将有助于接触到更多元的投资者,也对公司长期价值有利。

先正达在2019年注册于上海,主要由瑞士先正达、安道麦及中化集团农业业务组成:2017年,中国化工集团以430亿美元收购世界第一大植保公司、第三大种子公司——瑞士先正达之后经过一系列整合,中国中化旗下农业相关公司,包括扬农化工、荃银高科、安道麦等多家A股上市公司,都陆续转让到先正达旗下。

招股书显示,国务院国资委为先正达的实际控制人。本次发行前,中国化工农化有限公司直接持有先正达99.1%%股份,为公司控股股东。同时中国化工农化有限公司的全资子公司麦道农化持有先正达0.9%股份。

如今,先正达由先正达植保、先正达种子、先正达集团中国和安道麦四个业务单元构成,拥有丰富的产品及业务组合,涵盖植物保护、种子、作物营养以及现代农业服务。

财务数据显示,2021年、2022年及2023年上半年,先正达实现营收分别为1817.51亿、2248.45亿及1220.04亿元;归母净利润分别为42.84亿、78.64亿及62.47亿元。