来源:直通IPO;文/孙媛

又一家国产高端半导体专用设备制造企业成功冲关IPO。

11月29日,北京京仪自动化装备技术股份有限公司(简称:京仪装备)正式登陆科创板,发行价为31.95元/股,开盘价为60.12元/股,较发行价上涨88%。截至9:37,股价为58.5元/股,市值为98.25亿元。

近年来,处于产业链自主可控和国产化战略的大背景下,国内半导体设备厂商在一二级市场受到众多关注,背靠北京市国资委的京仪装备成立7年来可谓一路超跑,不仅获得国科嘉和、航天科工、正耀资本等多家机构押注,在去年12月递交招股书后,也仅1年时间就成功IPO。

事实上,在京仪装备之前,已有中微公司、北方华创、拓荆科技等多家半导体设备公司登陆A股市场,其中中微公司、北方华创两家公司更是已成长为市值超过1000亿元的龙头企业,这不仅为国产半导体设备厂商树立标杆,也打开了京仪装备等国产半导体设备厂商发展的想象空间。

三年总营收15亿元,净利润涨幅超13倍

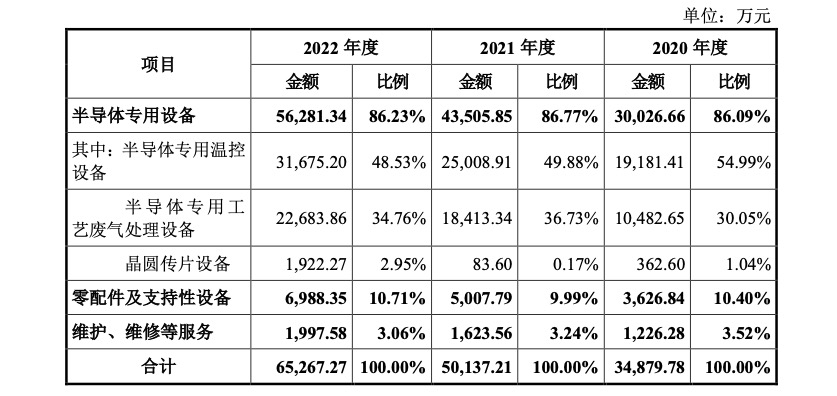

据招股书,京仪装备主要从事半导体专用设备的研发、生产和销售,主营产品包括半导体专用温控设备(Chiller)、半导体专用工艺废气处理设备(Local Scrubber)和晶圆传片设备(Sorter),为半导体生产过程提供了必要的温度控制、工艺废气处理及晶圆传送等功能,属于半导体制造必需设备。

其中,半导体专用温控设备是京仪装备的第一大收入来源,在报告期内占据了公司主营业务收入的50%左右。

在这一领域,京仪装备已形成半导体温控装置制冷控制技术、半导体温控装置精密控温技术、半导体温控装置节能技术三项核心技术。

根据QY Research的数据,以收入口径计算,京仪装备的半导体专用温控设备国内市占率由2018年的12.50%上升至2022年的35.73%,市占率排名由第三上升至第一,其在2022年更是领先同业第二名约17个百分点,公司同时也成为半导体专用温控设备大规模装机应用的厂商中唯一一家国内厂商。

而在进入由国外厂商主导的半导体专用工艺废气处理设备市场后,京仪装备也很快在废气处理效率、废气处理量等产品关键性能参数方面达到国内领先、国际先进水平,实现了壁垒突围。

以收入口径计算,京仪装备半导体专用工艺废气处理设备的市占率也从2018年的3.12%上升至了2022年的15.57%,市占率排名由第八上升至第四,京仪装备亦成为目前国内极少数实现半导体专用工艺废气处理设备大规模装机应用的设备制造商。

截至2023年4月30日, 公司已获专利200项,其中发明专利76项。

据招股书介绍,京仪装备主要采取以销定产与自主备货相结合的生产模式,按照客户需求进行设计、生产、调试,并采用直销的销售模式,其产品已广泛用于长江存储、中芯国际、华虹集团、大连英特尔、广州粤芯、睿力集成等国内主流集成电路制造产线。

2020年至2022年,京仪装备分别实现营业收入3.49亿元、5.01亿元、6.64亿元,净利润为633.11万元、5880.41万元、9111.89万元,扣非后净利润分别为94.99万元、5490.21万元、8202.21万元。

就数据来看,行业市占率的快速提升,给京仪装备带来了业绩的迅猛增长,表现在净利润上,则是达到了3年涨超13倍的成绩。

但值得注意的是,2023年1-6月公司营业收入为4.34亿元,同比增幅 10.93%,增幅低于报告期内营业收入复合增长率。

对此,京仪装备在招股书中将其归因于消费电子需求走弱等下游终端应用需求疲软因素导致部分客户扩产节奏调整、经营业绩有所下滑,以及近期受国际环境变化影响,客户现场部分国外供应的瓶颈机台存在交付延迟的情况,导致产线建设进度较慢,对应公司半导体专用设备的平均验收周期有所延长,公司期末发出商品规模持续增加。

报告期内,公司主营业务收入主要来源于半导体专用设备产品的销售,其半导体专用设备收入分别为3.00亿元、4.35亿元和5.63亿元,占主营业务收入的比例分别为86.09%、86.77%和86.23%。

此外,公司主营业务毛利率分别为29.56%、38.03%和39.98%,呈逐年增长。

IPO前15家机构“突击”入股,安徽北自“净赚”16.9亿元

京仪装备快速发展的同时,资本集体押注也推升了其身价上涨。

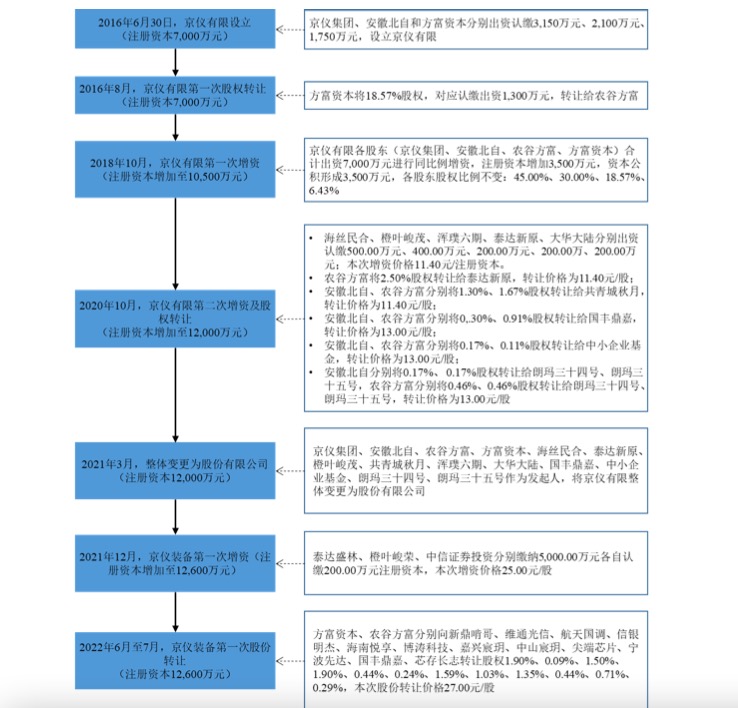

据招股书,就在京仪装备2021年3月整体变更为股份有限公司后,同年12月便进行了第一次增资,新增泰达盛林、橙叶峻荣、中信证券投资三名股东,随后在2022年6月及7月,公司又进行了一轮股权转让,方富资本、农谷方富分别将其持有的公司股份转让信银明杰、新鼎啃哥、航天国调、维通光信、芯存长志、嘉兴宸玥、尖端芯片、中山宸玥、国丰鼎嘉、宁波先达、海南悦享和博涛科技。

也就是说,在京仪装备提交IPO申请前一年内,公司先后引进15家外部投资者入股。

回看2020年10月,报告期内公司第一次进行增资及股权转让时,增资价格为11.40元/股,而到2022年6月至7月已上涨至27元/股,近两年实现翻倍。以公司总股本16800万股计算,彼时公司的估值也已从19亿元上涨至45亿元。

值得注意的是,这边机构集体“突击”,那边IPO前曾持股5%以上的方富资本和农谷方富已退出股东行列。

根据招股书,方富资本是2016年6月公司成立时持股仅次于京仪集团、安徽北自的第三大股东,当时出资1750万元持股25%,随后同年8月便同价转让18.57%的股权给农谷方富。2018年京仪有限(京仪设备前身)第一次增资时,农谷方富、方富资本又分别增资649.95万元、225.05万元。

2020年,农谷方富分别以11.4元/股和13元/股的价格转让4.17%股权和1.94%股权;在2022年方富资本和农谷方富又以27元/股价格合计转让11.48%股权。

按照招股书披露,农谷方富和方富资本合计套现5.8175亿元,除去二者最初投资的2625万元,相当于通过这笔早期投资6年“净赚”5.555亿元。

截至IPO前,京仪集团持股37.50%,为直接控股股东,而北京市国资委通过北控集团、京仪集团间接持股37.50%,则是实际控制人。安徽北自持股22.94%,为机构第一大股东。IPO后,京仪集团持股为28.13%,安徽北自持股为17.2%,按照当前市值98.25亿元来算,京仪集团跟安徽北自持股价值分别为27.63亿元和16.90亿元。

以此计算,安徽北自作为第一大机构股东,通过投资京仪装备,加上此前股权转让已套现3124万元,除去前期投资成本3150万元,则是“净赚”16.9亿元。

此次成功IPO,京仪装备计划募资9.06亿元,其中有5.06亿元用于集成电路制造专用高精密控制装备研发生产(安徽)基地项目,4亿元补充流动资金。

前者项目的实施,不仅将进一步提升京仪装备的研发能力,同时也将大幅提高其生产能力,满足其未来业务增长的需求,巩固其在业内的领先地位。

而后者则意味着上市“补血”。

从招股书数据看,2020-2022年,公司经营活动现金流量净额分别为-1.06亿元、0.22亿元和 335.64万元。可以看出公司对日常营运资金的需求随生产经营规模扩大而不断提升,依据半导体专用设备兼具资金密集型和技术密集型特点,如要继续保持市占率并提升行业影响力,登陆二级市场能有效“补给”。

照此次开盘的股价表现来看,二级市场对京仪装备抱有较大期待。资金补给后,京仪装备将进一步朝着致力于成为国际领先的半导体专用设备供应商进发。