9月18日,第四范式发布公告称,其计划于9月18日(星期一)至9月21日(星期四)在港交所发行主板上市H股股份,并预计9月28日正式上市。

据悉,第四范式拟全球发售股份1839.6万股,其中香港发售183.96万股,国际发售1655.64万股,另有15%超额配股权。第四范式此次IPO发售价为每股55.60港元至61.16港元,以此计算,总募资额为10.2亿-11.3亿港元。

此外,根据公告,第四范式宣布已经与新华资本管理、北京中关村科学城、Montage Holdings(澜起科技)等基石投资者订立基石投资协议,基石投资者待若干条件达成后,认购或促使其指定实体按发售价认购以总金额9680万美元可购买的若干数目的发售股份,认购总额为9680万美元(约合7.58亿港元)。

第四范式成立于2014年,是企业人工智能领域头部企业,提供以平台为中心的人工智能解决方案,使企业实现人工智能快速规模化转型落地,发掘数据隐含规律并全面提升企业的经营决策能力。

当前以平台为中心的解决方案的需求,主要来自于各自行业的顶级大型企业或政府,这些企业有大量的应用场景,对人工智能的采用有高度定制化的需求。目前第四范式已为各行业中的龙头企业提供服务,客户包括金融、零售、制造、能源与电力、电信、运输、科技、教育、媒体及医疗保健等行业。

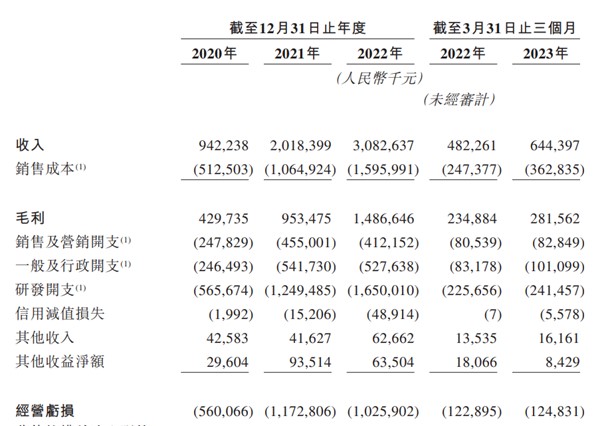

招股书显示,2020年、2021年、2022年及2023年一季度,第四范式收入分别达到9.42亿元、20.18亿元、30.83亿元及6.44亿元,其亏损净额分别为7.50亿元、18.02亿元、16.53亿元及3.04亿元。

从成立以来,第四范式先后完成了11轮融资,总金额超过10亿美元,仅D轮融资金额就高达7亿美元。投资阵容豪华,既有红杉资本、创新工场、保利资本、越秀产业基金、基石资本、联想创投、Cisco、中信产业基金、春华资本、高盛集团等知名投资机构,也有国开、国新、国家制造业转型基金等国家队资金,还有腾讯等大厂加持,第四范式在IPO前估值已达30亿美元。

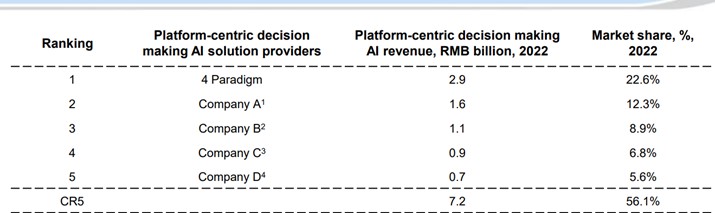

据灼识咨询报告,在中国以平台为中心的决策类人工智能市场中,按2022年营收计算,第四范式排名第一,占有22.6%的市场份额。

作为人工智能企业,第四范式的主要支出项在于较高的研发费用,2020年、2021年、2022年及2023年一季度,第四范式的研发支出分别为5.66亿元、12.5亿元、16.5亿元及2.41亿元,分别占各期间收入的60.0%、61.9%及53.5%。

截止2023年3月31日,第四范式的流动现金资源共计29.9亿。经扣除包销费用及其他与全球发售有关的估计开支后,如发售价为范围的中位数——每股58.38港元,此次IPO将收取所得款项净额约8.85亿港元。

此次IPO,第四范式将募集资金中约60%用在未来三年分配至加强公司的基础研究、技术能力和解决方案开发;约20%将用于分配至扩展公司的产品、建立公司的品牌及进入新的行业领域;约10%将用于在未来三年分配至寻求战略投资和收购机会,从而实施公司的长期增长战略,以开发公司的解决方案并扩展及渗透公司所覆盖的垂直行业;约10%将用作一般企业用途。