来源:直通IPO;文/邵延港

今年全球最大的IPO要来了,归属于孙正义。

9月13日晚间,软银旗下的芯片设计公司ARM宣布以每股51美元的价格发行9550万股美国存托股票(ADS),筹资48.7亿美元,并将在今晚正式登陆纳斯达克,这也是今年规模最大的IPO。

据悉,ARM此次发行价定在招股价格区间的上限,因为招股期间,机构投资者对其期望很高,提前申购数量甚至超过了计划出售股票数量的10倍。

按照每股51美元的发行价格,ARM的发行市值为545亿美元,这与孙正义此前的预期相差甚远。毕竟按照软银的期望,曾计划ARM以700亿美金的估值进行IPO,现在募资额大幅缩减,估值下降了逾20%。

ARM是孙正义手中最值钱的资产。2016年斥资320亿美元将其从纳斯达克私有化,7年之后再将其送回纳斯达克。对于孙正义来说,推进ARM上市也是对业绩亏损的软银进行回血的操作。而对于ARM而言,当前的形势稍显迷茫。尽管是全球移动端芯片设计领域IP授权的巨头,但在当前这场AI浪潮中,ARM的位置有一些边缘。

不过,ARM还是具备今年全球最大IPO的底气。此前,ARM上市不被看好,现在被众多芯片行业巨头看好,背后有28家投行、10大基石投资者护航。今夜的ARM上市首秀,将会呈现怎样的资本盛宴?

孙正义自费抬估值,ARM仍坐稳年内最大IPO

2016年7月,软银斥资243亿英镑(按当时汇率约合320亿美元)收购芯片设计厂商ARM的全部股权,将其从一家上市公司变为软银的子公司。当时的ARM如日中天,孙正义当时称,“这笔收购很大程度上是我命中注定的交易,我几乎可以自信地说,五年内它的收入将增长5倍”。

因此,ARM也成为孙正义手中极具代表性的投资案例。

7年之后,ARM也到了为孙正义的投资变现的时候。其实在2020年9月,软银与英伟达就曾发表联合声明,同意英伟达以400亿美元的价格收购软银旗下的芯片设计公司ARM,交易将以英伟达股票加现金的方式完成。不过,这笔交易最终失败。

这笔交易失败后,业内再难有如此实力的买家了。想变现,软银开始着手ARM的上市进程。

值得注意的是,据ARM上市申请文件,今年8月份,软银以161亿美元的价格,从愿景基金手中收购了Arm全部25%的股权,孙正义这一“左手到右手”的操作,顺利将ARM的估值抬升到644亿美元。

按照ARM51美元/股的发行价计算,ARM的发行市值为545亿美元。软银8月份的161亿美金,现在账面上已经缩水了近25亿美元。

但在这笔投资上,孙正义并不亏。7年前的320亿美元,现在的545亿美元,投资账面收益达70%,依旧是孙正义的成功案例。有意思的是,这笔投资同时期的标普500指数的涨幅大约是1.4倍,费城半导体指数则飙升五倍,ARM的估值变化明显滞后于大盘投资。

尽管募资额与估值有所下调,但ARM成功上市,也将极大地改善软银集团及愿景基金的财务状况。财报显示,软银已连续两个财年出现净利润亏损,旗下愿景基金在2022财年亏损4.31万亿日元(320亿美元),同比扩大68.8%,全年投资亏损5.28万亿日元(392亿美元)。在目前软银的投资布局中,ARM的股权资产占比达16%,是让软银回血的最佳选择。

此外,ARM正式坐稳今年以来的全球最大IPO宝座,也是继阿里巴巴、Facebook、Rivian等公司之后,美股最大的科技股IPO之一。有意思的是,前几大IPO,孙正义独占两席。

28家投行、10大基石投资者,ARM背后的资本盛宴

虽然ARM的IPO规模没有达到孙正义的预期,但ARM仍被众多机构看好。

据悉,ARM本次IPO不设主承销商,由巴克莱银行、高盛、摩根大通和瑞穗四家大行担任一级承销商,加上下设的二级、三级承销商共有28家投行、券商参与IPO工作。孙正义上次这样操作是阿里巴巴的IPO。

据ARM更新后的招股书,在最高募资金额为48.7亿美元,且获得超10倍认购的情况下,各家投行也将收获颇丰。

此外,ARM被追捧的原因,除了估值下调营造的性价比气氛之外,10大基石投资者的加入,也让市场看到了信心。

据悉,在ARM于9月5日更新的招股书版本中,台积电与苹果、AMD、楷登、谷歌、联发科、英伟达、三星、新思科技等公司是“基石投资者”,合计可能认购7.35亿美元的ARM普通股。

其中,英伟达还曾试图收购ARM,虽然最终未能成功,不过黄仁勋在ARM的网上路演中依旧对其大加赞赏,丝毫不影响英伟达CEO黄仁勋对这家芯片设计公司的喜爱。晶圆代工企业台积电也声称将在不超过 1 亿美元额度内认购ARM普通股股票。以上企业均为ARM的客户或合作伙伴,不过,此前声称要参与ARM IPO的高通却未出现。

能被众多客户看好,主要还是ARM的定位在芯片行业中非常独特:ARM不直接与传统的芯片制造商竞争,但依靠独特的芯片架构——Arm架构,以及授权和许可模式,使得芯片公司可以基于ARM架构设计和制造自己的芯片。

据统计,目前有超过 99 %的智能手机都使用了ARM的芯片架构,包括苹果、英伟达、高通、三星、联发科,以及国内很多芯片设计厂商。

以客户的身份入股供应商,很大意义上是为了在这家垄断型企业面前提高话语权。虽然软银推进ARM的IPO,但并不想放弃控制权,此次IPO,软银只发行不到10%的股份,自己仍将持股90.6%。

“不赚钱”的ARM,未来方向在哪?

作为垄断性的行业巨头,ARM却没有极强的赚钱能力。

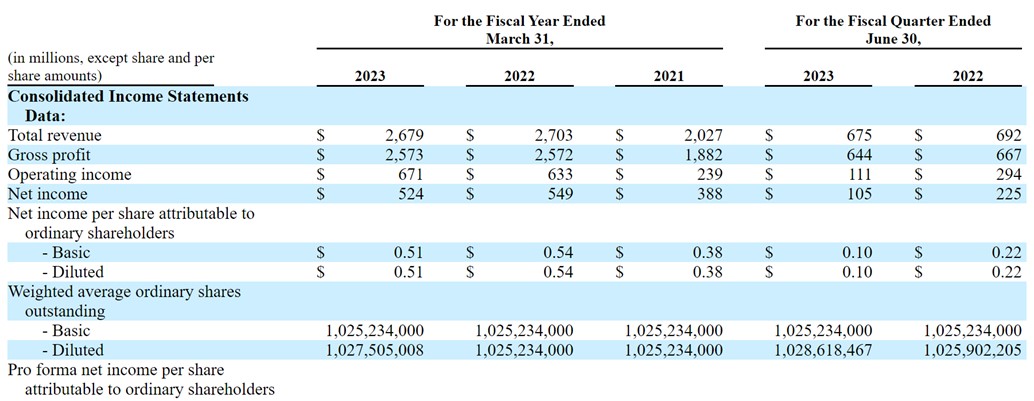

实际上,作为行业霸主之一,ARM的盈利能力甚至不能和其客户相比。2021 财年、2022 财年、2023 财年,ARM年收入分别为 20.27 亿美元、27.03 亿美元、26.79 亿美元;净利润分别为 3.88 亿美元、5.49 亿美元、5.24 亿美元。而在2022财年,ARM的大客户高通全年营收442亿美元ARM还不到高通的零头。

因为ARM的商业本质,是一家提供技术和服务的轻资产公司。ARM的收入来自两个方面:一是将芯片设计方案,即知识产权转让给苹果、三星、高通等芯片公司,收取一次性费用;二是芯片公司通过ARM IP实现芯片量产并销售给手机品牌后,再根据每颗芯片售价按比例向Arm缴纳版税。这种商业模式也为ARM带来极高的毛利润,2021财年、2022财年、2023财年,ARM的毛利率分别高达93%、95%、95.4%。

在移动CPU领域,Arm架构的市场占有率高达99%,但这种坐等着收钱的生意也会到达瓶颈。为维系技术壁垒,2021财年、2022财年、2023财年,ARM的研发费用分别为8.14亿美元、9.95亿美元、11.33亿美元,分别占同期年收入的40%、37%、42%。但ARM在2023财年的收入从去年的27.03亿美元下降至26.79亿美元。

在现有的营收模式下,中国作为全球最大的智能手机消费市场,对ARM影响无法忽视。在2023财年,来自中国的销售额贡献了 24.5%。不过,ARM在中国的业务是通过一家本地公司安谋科技来运营的。安谋科技的运营独立于ARM ,ARM对其没有任何直接管理权,在其董事会中也没有控制席位。

值得注意的是,ARM和软银不仅对安谋科技的业务运营已经发出了预警信号,竞争对手和客户的自研架构也在冲击着ARM营收的基本盘,因此ARM的未来应该怎么办,就显得尤为重要。

ARM的首席执行官Rene Haas在路演中向投资者表示,以面向移动通信为主的ARM设计的半导体的用途将扩大至面向汽车和数据中心等,再加上人工智能的推动,未来的市场需求将持续扩大。并且预计在人工智能的推动下,明年营收规模将增长20%以上。

在当前的这轮AI浪潮中,最大赢家是英伟达,要知道ARM在7年前要比英伟达更强势。如今,ARM也不得不转向AI。软银认为Arm能凭借AI实现“指数级增长”。实际上 基于Arm架构的大多数处理器面向低功耗和嵌入式应用设计,其计算性能远远不及x86架构以及GPU架构。Arm架构也在服务器领域逐渐崭露头角,但是所占份额非常非常小,因此,就其业务来看,ARM似乎是AI热潮的“局外人”。

孙正义将ARM视为“一生中最重要的交易”,但ARM并没有为其带来预期中的收益。据了解,在2017财年至2019财年间, Arm营收在营收分别为18.31亿美元、18.36亿美元和18.98亿美元,几乎是原地踏步。这才有软银在2020年试图将ARM出售给英伟达的故事。

ARM今夜将正式登陆纳斯达克,今年全球最大的IPO到底会上演怎样的资本盛宴呢?ARM未来的故事是否已经有了方向呢?