来源:直通IPO,文/韩文静

站在风口上,能飞起来的不止是猪,还有猴子。

在短短几年的时间里,用于动物实验的实验猴身价一路飙升,从单价不到7000元,涨至十几万元。

实验用猴是CRO(医药研发服务)企业的业务载体之一,在我国CRO行业迅速发展的背景下,拥有涉猴业务的相关企业,一时间成为了资本的宠儿。

药明康德、康龙化成、昭衍新药等上市公司,不断在猴子身上加大投资力度,花大价钱“囤猴”并收购相关企业,在猴价高峰期吃到了一波了红利。

如今,资本市场又将迎来一家涉猴公司。

9月13日,上海益诺思生物技术股份有限公司(以下简称“益诺思”)在上交所科创板IPO首发过会,公司拟募资16亿元。

这家公司有多依赖实验猴?从一组数据便可看出——2022年,益诺思使用实验用猴业务产生的主营业务公司的贡献度达到48%。

今年以来,实验猴的价格有逐渐退火的趋势,“屯猴”直接给益诺思带来了压力和风险。手握这些“窜天猴”的益诺思,能否在市场冷却时做好实验猴的生意,还有待考究。

采购10万一只的猴子,年营收8亿

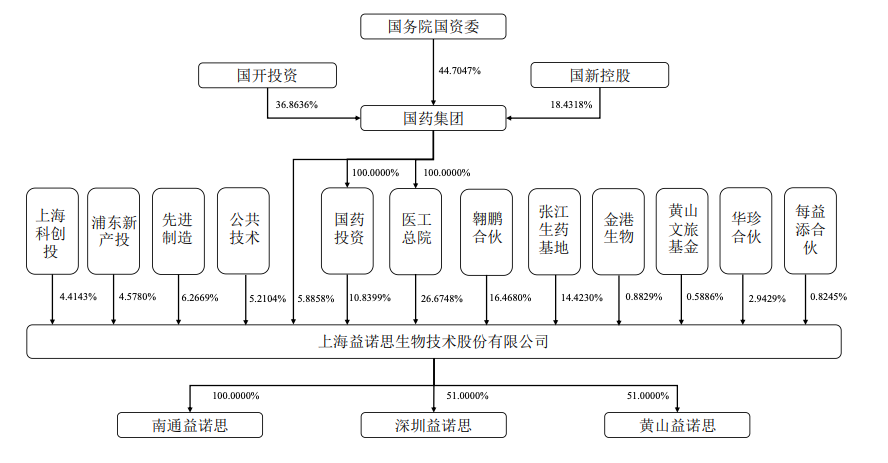

益诺思是一家国有资本控股的企业。2010 年,经上海医工院批准,益诺思由上海医工院、张江集团、浦东科投以及翱鹏有限共同出资设立。

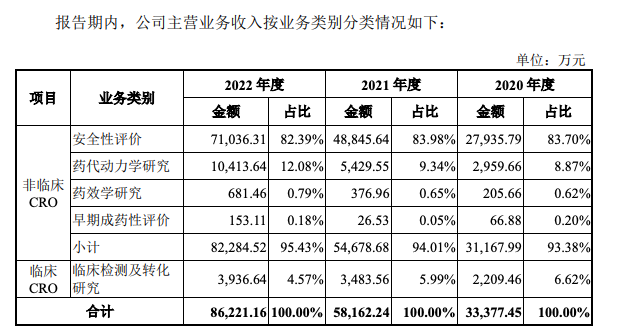

招股书中,益诺思给自身定位于专业提供生物医药非临床研究服务为主的CRO企业,服务主要涵盖生物医药早期成药性评价、非临床研究以及临床检测及转化研究三大板块,其中,非临床研究板块具体包括非临床安全性评价、非临床药代动力学研究、非临床药效学研究。

报告期内,非临床CRO业务系公司业务发展的基础,是公司主营业务收入的最主要的组成部分,占主营业务收入的比例均在 90%以上。截至2022年 12月31日,益诺思已协助完成了超80个国际、国内首个创新药的研究服务。

在非临床安全性评价服务中,需要选择相关的实验动物种属及动物模型,进行非临床安全性研究。其中,可选择的动物种属主要包括:大鼠、小鼠、兔、犬、猪、以及非人灵长类(食蟹猴、恒河猴、狨猴)等。

颇具看点的是,实验用猴是益诺思开展业务的主要原材料。2020年-2022年,公司涉及使用实验用猴的业务产生的收入分别为1.17亿元、2.6亿元和 4.1亿元,占主营业务收入的比例分别为 35.12%、44.77%和 48.00%,呈逐年提高态势。

在稀缺又昂贵的猴子面前,创新药企似乎也并没有多少议价空间。

2020年、2021年及2022年,益诺思实验用猴的采购单价分别为2.73万元/只、5.53万元/只及10.78万元/只,翻了数倍。

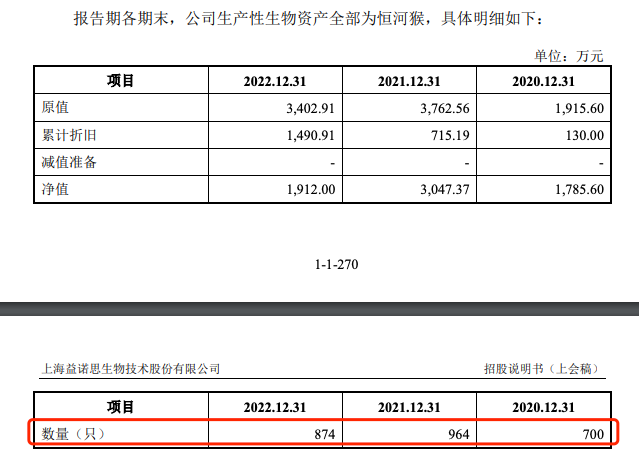

对于CRO企业而言,拥有了实验猴就意味着拥有市场的主动权,所以即便实验猴价格一路攀升,采购单价超10万元一只,益诺思也依然大手笔囤猴。

截至2022年底,益诺思账面上共有874只恒河猴。

营收层面,CRO行业发展的大背景下,益诺思实现了“水涨船高”。

2020-2022年,益诺思分别实现营收3.34亿元、5.83亿元、8.63亿元;归母净利润分别为0.49亿元、0.95亿元、1.35亿元。

最近三年,益诺思完成了近10亿元的融资,股东包括国药集团、上海生物医药。2022年6月,益诺思完成第二轮增资融资后,投前估值来到28亿元。

截至招股书签署日,国药集团直接和间接持有益诺思43.39%股份,实际支配的股份表决权超过 30%,为公司实际控制人。

猴价跌了,溢价囤猴后遗症显现

实验猴不同于野生猴,需要长期人工饲养,主要应用于新药研发的临床前阶段。

2015年以来,随着国内医药企业对创新药研发的重视,实验猴火速蹿红,价格随之进一步飙升。

就拿食蟹猴来看,相关资料显示,2014年食蟹猴平均单价为6567元;2022年2月下旬,单只食蟹猴封顶采购价格则已达到13.5万元。

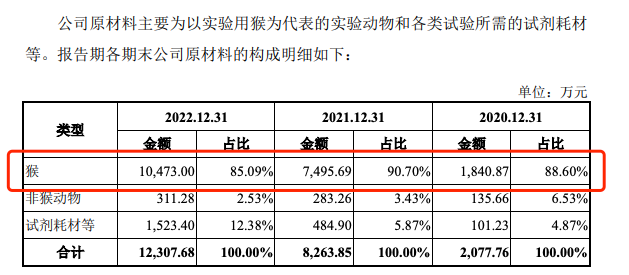

“囤猴焦虑”也牵动着益诺思。2022年末,益诺思持有的猴子账面价值达10473万元,对此公司解释是为应对市场上猴资源紧缺的情况,加大了实验用猴的战略储备。

然而到了今年上半年,猴价开始下跌,直接对益诺思及其所处行业的涉猴业务收入产生一定影响。

招股书中,益诺思也提到,实验用猴价格自2023年年初高点回落后,进入一个相对平稳并略有波动的状态。除猕猴类原材料以外,公司其他实验动物采购单价呈现小幅上涨趋势。若未来以实验用猴为代表的主要原材料价格出现大幅波动,将会对公司的生产经营造成不利影响。

上交所在问询函中,也屡次提到了关于业务增长的可持续性问题。

据益诺思回复函,截至2023年6月底,食蟹猴价格基本稳定在12万元/只左右,恒河猴价格基本稳定在9万元/只左右,分别较2023年初的15万元/只、10万元/只,下降了20%、10%左右。

关于实验用猴,益诺思表示,综合2020年至2022年的实验用猴市场变化导致的价格波动情况来看,随着实验用猴的价格上涨,公司实验用猴成本占比不断增加,虽然公示可以一定程度上将原材料价格上涨风险转嫁给下游客户,仍难以避免对整体毛利率的不利影响。

行业告别“狂热”模式

前几年,天价实验猴话题多次登上微博,对于大型CRO企业而言,并购猴场无疑会增强市场竞争力。CRO头部企业药明康德、康龙化成、昭衍新药都曾开启实验猴军备竞赛,亏损囤猴子、争夺猴场。

2019年,药明康德子公司以8.04亿元的对价收购苏州康路生物100%股权,包括其下属的全资子公司广东春盛及春盛生物研究。

2021年6月,康龙化成以1.1亿元的价格,获得新日本科学旗下肇庆创药50.01%控股权。同年10月,康龙化成再次以2.06亿元收购康瑞泰(湛江)生物100%股权。2022年,公司收购了安凯毅博。

相比于药明康德和康龙化成,昭衍新药囤猴的时间稍晚了些。

2022年,昭衍新药累计斥资18亿元,收购了广西玮美生物和云南英茂生物这两家实验猴公司。2021年和2022年,公司归属于上市公司股东的净利润增速也分别达到76.96%、92.71%。

不过,在猴价跌落后,昭衍新药的净利润随之利润大跌。

上个月底,昭衍新药发布半年度业绩报告称,2023年上半年营业收入约10.12亿元,同比增加30.27%;归属于上市公司股东的净利润约9063万元,同比减少75.58%。

昭衍新药亏损的原因,在于公司持有的生物资产因市价下跌,公允价值变动损失。简而言之也就是由于猴价下跌,导致了利润下滑。

康龙化成2023年第一季度报告中,也透露出其生物资产公允价值同比下降了近三成。这背后,实验猴降价难辞其咎。

进入2023年,在融资下降、需求下降的大环境下,CRO医药市场告别过去非理性的“狂热模式”,转向更为理性的发展模式,猴子单价翻倍的盛景或难以重现,经得起考验的企业,才更有可能在资本市场驰骋。