文|曹婷婷

美国一家明星造车公司,要破产了。

电动汽车制造商Proterra,在上市仅25个月后,就被迫向特拉华州的联邦法院申请破产保护。

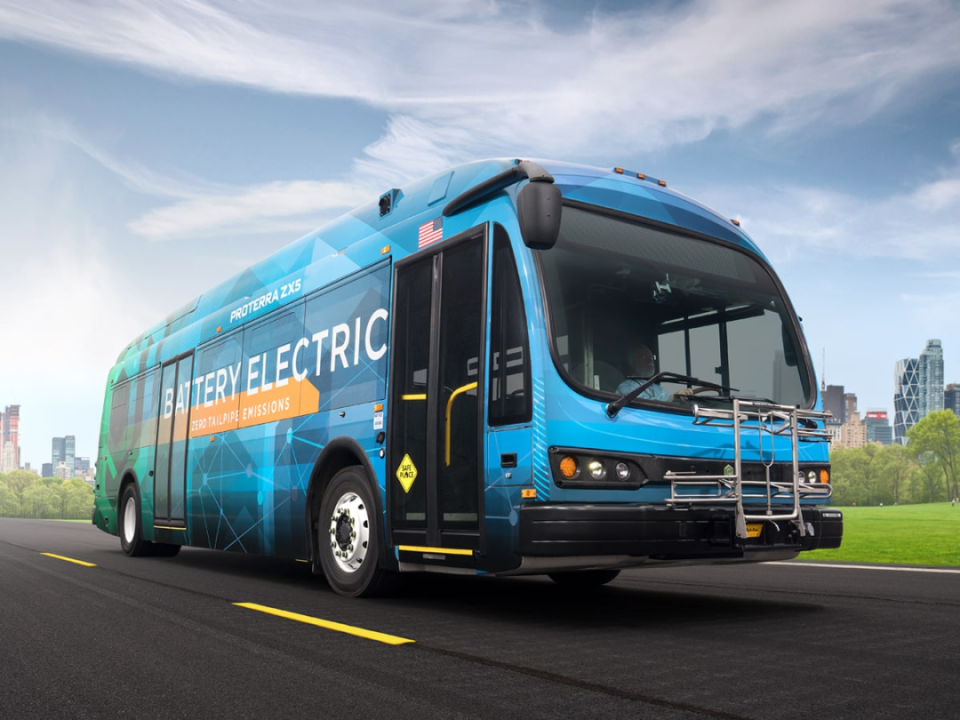

作为一家电动巴士制造商,Proterra一度被认为是“大巴界特斯拉”,巅峰时期拜登曾参观其工厂,背后更有宝马、戴姆勒等巨头注资。

申请破产之后,本定在8月9日的电话财报会议也停止召开。

消息一出,Proterra股价就进入狂泻的模式,截至发稿,股价仅为0.1美元,市值为2623万美元,要知道其市值最高一度接近40亿美元。

从巅峰跌落谷底,也仅仅两年时间。

除了Proterra,最近不少美国电车公司也遭遇困境,比如“卡车界的特斯拉”——尼古拉,刚刚就宣布,召回所有纯电卡车并停止销售,这对于本就资金困难的尼古拉来说,几乎相当于灭顶之灾。而在前不就,Lordstown Motors也申请了破产。

这些电车公司,再也没有躺着就能拿到融资的好日子了。

特斯拉系高管加持

Proterra算得上是一位车圈老兵了,成立于2004年,仅比特斯拉晚了一年,但目前来看,两家的差距已经是天壤之别。

Proterra总部位于美国加利福尼亚州伯林盖姆,初期定位是一家电动汽车零部件供应商,成立四年后推出了首款电动巴士EcoRide。彼时,官方称这是世界上第一辆重型、快速充电的电池电动公交车。

不过其电动巴士在初期卖的并不好,卖了四五年,其电动大巴才卖出去两位数。

随后Proterra开始吸收特斯拉人才。2014年,前特斯拉高级财务官Ryan Popple加入公司担任CEO,其CTO Dustin Grace 曾经在特斯拉电池部门工作过8年半,同样来自特斯拉电池团队的还有另外6名经理。

所以“大巴界的特斯拉”的称号,并不是空口无凭,特斯拉向其输送了不少人才。

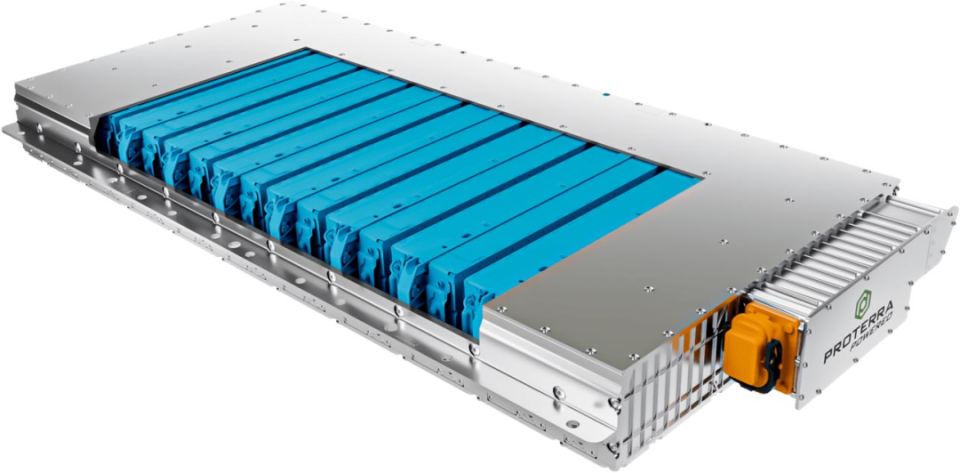

特斯拉系高管加入后,Proterra状况开始好转,公司制定的商用车动力电池系统的技术发展路线,沿用的就是特斯拉的电池系统技术路线。

但和特斯拉不一样的是,Proterra 在重组时采用的不是特斯拉的铝丝键合技术,而是激光焊接的方式,同时他们也决定开发自己的电池技术和动力系统。

2016年,Proterra推出了Catalyst E2 电动巴士,其电池容量为440-660 kWh,充满电仅需3.5-5 小时,最多能行驶 350 英里。要知道,同时期的 Model S,慢电也只能行驶315英里。

在2015年,Proterra 实现了业务多元化,监管文件显示,主要业务分为三个,一是生产电动汽车电池;二是充电站和能源管理;三是生产完整的电动巴士。

该公司的电池系统部门业务,也扩展到公共汽车以外的货车、建筑和采矿中使用的非公路设备,甚至包括8级半卡车。

当时外界一致认为,Proterra 最成功的应该是电池研发。但实际上,截止到2022年底,这家公司大部分的营收都是来自电动巴士的销售,在Proterra 最受欢迎的时候,电动巴士业务能占到北美50%的市场,成为北美第一电动巴士公司。

此外,Proterra 还安装了超过100兆瓦的重型电动汽车充电基础设施,来支持北美的商用车队。

并且Proterra还和众多城市政府达成合作,在旧金山的Muni和纳帕县、圣克鲁斯县和圣罗莎市的运输机构,都能看到Proterra巴士的身影。

2017年,Proterra 还涉足自动驾驶领域,宣布将与内华达大学展开合作,推出自动驾驶计划,并且将在内达华西部的里诺市进行自动驾驶电动巴士研发,主要为公众服务。

在Proterra 的融资之路上,得到了包括宝马、戴姆勒卡车、富兰克林邓普顿等诸多投资方加持。2021年1月,Proterra宣布和特殊目的收购公司ArcLight Clean Transition Corp合并,谋求曲线上市。

在上市之际,股价从10美元一度飙升到了31.06美元,随后估值一度逼近40亿美元。

但让人没想到的是,Proterra上市即巅峰,两年之内不断走下坡路。

此外,尽管该公司的主要收入来源是销售电动大巴,但根据美国证券交易委员会3月份的文件,自2010年以来,它只生产了约1000辆电动公共汽车,如今公司已经没有实现或维持正的毛利率或盈利能力。

为什么走到今天这个地步?

Proterra 败局早已显现。

今年一月,为了降低成本,Proterra宣布裁员约300人,并将其在南卡罗来纳州的电动巴士和电池生产业务合并,但此举并没有改变破产的结局。

至于Proterra破产的原因,可总结为市场环境不佳,以及错误的自救路线。

公司CEO Joyce 在一份破产声明中将破产归因于“市场和宏观经济逆风”,而公司的破产则是科技行业斗争的结果。

的确,过去两年间,电动汽车行业供应链非常紧张,原材料涨价和芯片短缺一度成为汽车人的心理阴影,需求也进一步放缓,种种原因加剧了初创公司的经营困境。

除了外部环境,Proterra的自救方式也加速了其破产的速度。

比如,Proterra为了同时扩展三项业务,试图向城市,特别是运输机构寻求合作,为了赢得投标,他们决定降低产品价格,但问题是其电动大巴的利润本就不高,这需要公司进一步承受成本压力。

一般来说,合同会在公共汽车制造前12至18个月签署,Proterra 指出,2021 年签署的合同价格低于2022 年最终实现的制造成本。这意味着Proterra是卖一辆亏一辆的状态。

彼时,由于供应链愈发短缺,加上运输公司对公共汽车有定制的要求,导致公司扩展业务难以进行,生产计划一再推迟,Proterra不得不向合同供应商TPI Composites支付了一部分罚款。

成本上涨再有罚款的压力,让Proterra开始不堪重负。

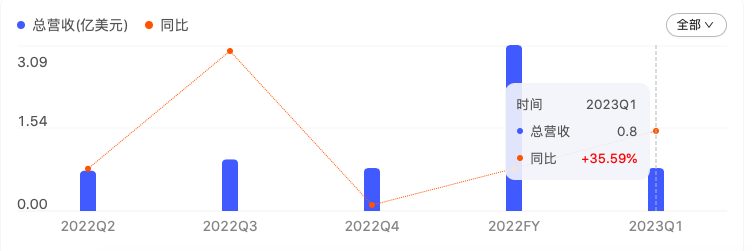

从近两年财报来看,Proterra的营收一直处于低迷状态。2023年第一季度,公司总营收仅为0.8亿美元,前几个季度也没好到哪去,都在1亿美元以下徘徊。

这是个什么概念,理想在前几天刚发布了Q2财报,季度总营收为286.5亿元,与这些动辄上百亿的制造商相比,Proterra寸步难行。

根据3月份向SEC提交的文件,截至2022年底,该公司累计赤字为11亿美元。

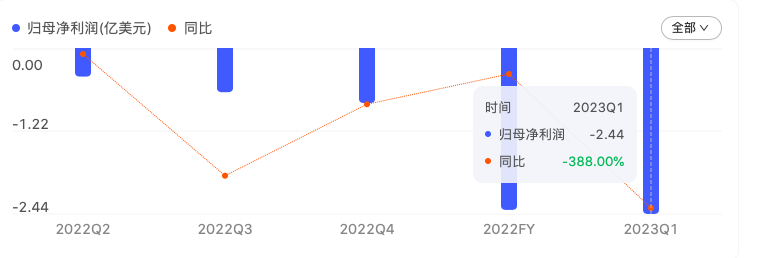

在这种情况下,Proterra 的归母净利润一直处于负数,除了2021年的第三季度达到0.36亿美元,其他季度的负值都在不断增多。今年一季度财报显示,Proterra 的归母净利润为-2.44亿美元,甚至比2022年全年的-2.38亿美元还多。

来源:Proterra

交付量成绩也非常不好,在2022年,仅交付199辆新公交车和1229辆汽车的电池系统。

即便如此,Proterra 仍然打算继续经营这项业务,公司在自愿申请保护时表示 ,将通过资本重组等方式维持运营。“重组旨在最大化发挥每个独立业务线的价值,”Proterra发言人Shane Levy 表示,重组正在进行中,最终结果尚不清楚。

海外新造车倒闭潮来了

最近申请破产的并不是Proterra 一家,不少电动车企处于水深火热之中。

自2020年开始,SPAC上市非常流行,这也是电动车领域常见的上市方式,比如Nikola、Lordstown Motors、Lucid Motors、Fisker以及法拉第未来等,都是通过SPAC方式上市。

不过这些电动车企,没几家过得好的。

和Proterra同年上市的Electric Last Mile Solutions(ELMS) ,在去6月就黯然宣布破产,其上市时间仅有一年。

和Proterra的剧本大致相同,上市后ELMS股价开始狂飙,一度达到14美元,但巅峰之后就迎来骤降。2022年4月27日跌至1美元以下,再加上CEO James Taylor和创始人罗冠宏(Jason Luo)因被调查导致双双辞职,公司已经彻底失去运营的基础。

今年6月,美国新造车 Lordstown也申请了破产保护。这家新造车公司在上市不久,就曾被做空机构指控使用虚假订单,电动皮卡的交付时间也是假的,这导致Lordstown 被美国SEC调查。

Lordstown破产的直接导火索,则是和富士康的协议破裂,双方引起纠纷,这场诉讼至今都没有结果,在6月申请破产保护时, Lordstown 依然在对富士康提起上诉。

而首批通过SPAC上市的Nikola,其卡车连续两次着火,也让本就发展不明朗的Nikola再次陷入舆论漩涡。今年6月初,Nikola因股价低于最低1美元的要求,收到了退市警告函。

另外,还有准备努力上市的新造车企业——Arrival,上个月刚刚中止了第二次SPAC的合并计划,本以为合并之后Arrival将会得到2.83亿美元的信托现金,随着SPAC合并的终止,Arrival 的救命钱也就没了。

不光这些车企,Fisker、Canoo等新造车企业过得也不好,他们同样面临资金短缺,造血能力不足的问题。

目前这场新能源洗牌还未结束,Proterra不会是最后一家倒下的美国电动车企,下一个又会是谁?