来源:直通IPO,文/王非

继中芯集成、中科飞测后,中芯聚源即将再收获一个科创板IPO。

6月8日,上交所官网显示,江苏先锋精密科技股份有限公司(简称:先锋精科,曾用名:靖江先锋半导体科技有限公司)科创板IPO已获受理,华泰联合证券为保荐机构。

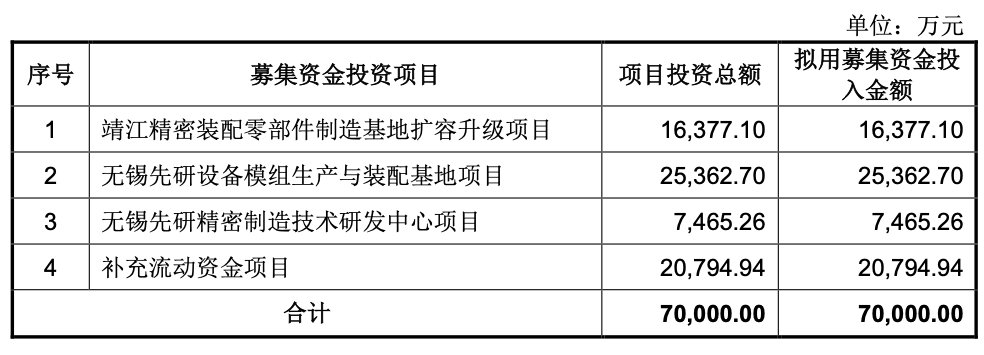

据悉,先锋精科拟募资7亿元,主要用于补充流动资金以及投资如下项目:

作为国产刻蚀设备关键零部件供应商,先锋精科曾于2022年前后获中芯聚源领投数亿元股权融资,由此引发行业关注。

而先锋精科,也将与珂玛科技等共5家公司,共同组成中芯聚源“IPO后备军团”。

年入近5亿,净利润1.05亿元

先锋精科是国内半导体刻蚀和薄膜沉积设备细分领域关键零部件的精密制造专家,尤其在国际公认的技术难度仅次于光刻设备的刻蚀设备领域,公司是国内少数已量产供应7nm及以下国产刻蚀设备关键零部件的供应商,直接与国际厂商竞争。

值得一提的是,在聚焦半导体领域的同时,先锋精科还积极在光伏、医疗等其他领域探索和开发新产品。

经过逾15年的技术积累和产品工艺自主研发,先锋精科建立了精密机械制造技术、表面处理技术、焊接技术、高端器件的设计及开发技术和定制化工装开发技术等五大核心技术平台。

在此基础上,先锋精科形成了关键工艺部件、工艺部件和结构部件三大类主要产品,重点应用于刻蚀设备和薄膜沉积设备等半导体核心设备中。在刻蚀领域,公司主要提供以反应腔室、内衬为主的系列核心配套件;在薄膜沉积领域,公司主要提供加热器、匀气盘等核心零部件及配套产品。

招股书显示,2020-2022年,先锋精科营业收入约为2.02亿、4.24亿、4.70亿元;净利润约为-3844.93万、1.05亿、1.05亿元。

报告期内,先锋精科研发费用分别为1341.45万、2154.10 万、3097.44万元,复合增长率达51.95%。截至本招股说明书签署日,公司已形成18项发明专利及54项实用新型专利。

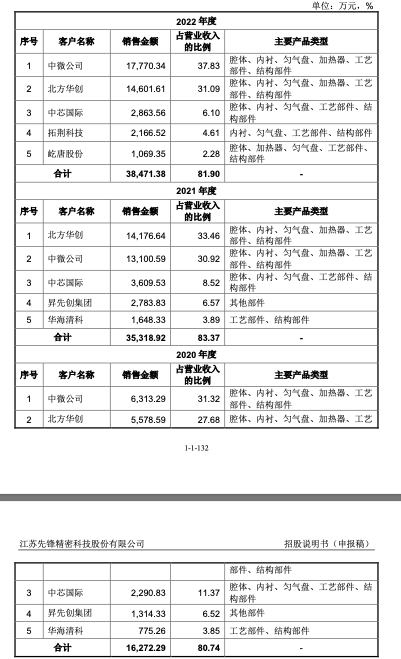

值得注意的是,先锋精科存在客户集中度较高的风险。2020-2022年,其前三大客户均为中微公司、北方华创、中芯国际。

报告期内,先锋精科向前五大客户的销售收入合计分别为1.63亿、3.53亿、3.85亿元,占同期营业收入的比例分别为80.74%、83.37%和81.90%,客户集中度较高。

中芯聚源持股3.86%,今年已收获8个IPO

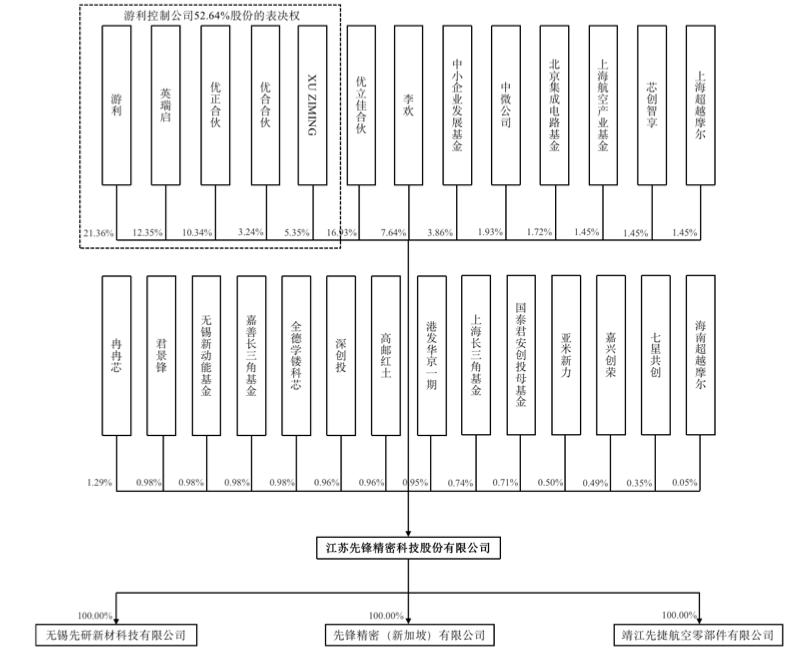

招股书显示,先锋精科董事长游利直接持有公司21.36%股份,其配偶褚潋通过英瑞启持股12.35%,表决权由游利控制。最终,游利合计控制公司52.64%股份的表决权。

2021年底,中芯聚源共计向先锋精科投资了8000万元。最终,中芯聚源(中小企业发展基金)持股3.86%。此外,先锋精科第一大客户中微公司,则持股1.93%。

值得一提的是,先锋精科于2022年7月进行第三次增资时,港发华京一期斥资2000万元获得0.96%股份,其对应估值约为20.83亿元。

作为中芯国际旗下的产业基金,中芯聚源是业内有名的半导体投资平台。

中芯聚源专注于集成电路行业的相关领域,对产业链中的材料、设计、装备、IP和服务等环节的优质企业进行投资。

官网显示,截至目前中芯聚源已投资110家公司,已收获33家A股上市公司,集中于科创板、创业板,包含韦尔股份、TCL中环、纳芯微、格科微等不同细分赛道的龙头。

据不完全统计,仅2023年以来,中芯聚源已收获:裕太微、金海通、华海诚科、南芯科技、中船特气、晶升股份、中芯集成、中科飞测8家上市企业,另有包括珂玛科技、芯动联科、天承科技、新恒汇在内的4家企业顺利过会。

值得注意的是,珂玛科技也是先锋精科的主要竞争对手之一,且两者的主要客户重合度较高,如中微公司、北方华创、拓荆科技等。

如今,先锋精科科创板IPO刚获受理,珂玛科技、新恒汇则分别于1月20日、3月22日创业板首发顺利过会。

至于谁会成为中芯聚源收获的第9个IPO,目前也依然是个未知数,我们也将持续保持关注。