来源:直通IPO,文/王非

回复问询17天后,这家AI企业选择了主动撤单。

2022年6月30日,以萨技术股份有限公司(以下简称:以萨技术)科创板上市申请获受理;同年7月20日,公司接受首轮问询;今年2月3日,公司披露了相应的问询回复。

2月21日,上交所官网显示,以萨技术科创板IPO状态已变更为“终止”,终止原因系前一天公司及保荐人主动撤回申请。

也就是说,不到八个月,以萨技术科创板IPO之路便宣告终结。该公司原拟募集资金15.09亿元,主要用于天工系统技术迭代及产业化项目、 总部基地建设项目、底层技术研发项目。

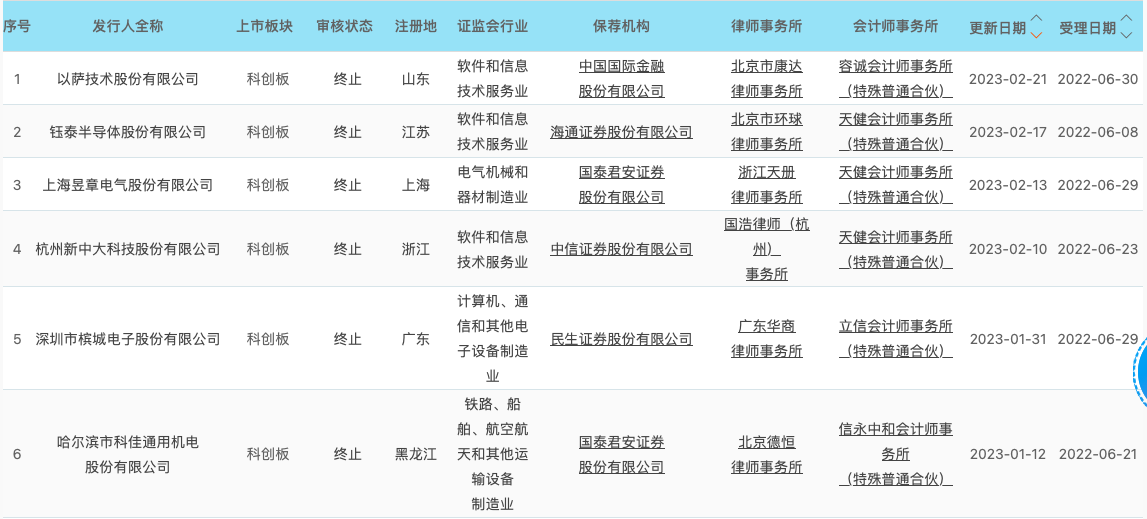

截至2月23日,加上以萨技术,今年以来共有6家科创板IPO申报企业的审核状态更新为终止。这些企业曾经历一至两轮审核问询,之后均选择了主动申请撤回IPO申请文件。

据上交所披露,2022年全年上交所科创板终止项目共计40家。从终止阶段来看,有33家在上交所审核问询阶段撤回,有7家在证监会注册环节终止。从终止原因来看,财务核查相关问题占比约53%,科创属性相关问题占比约28%,合规性相关问题占比约20%,其他原因占比约18%。

2021年营收3.71亿净利润1.42亿,应收账款占比均超45%

以萨技术成立于2015年,专注于推动人工智能和大数据分析技术与数字城市领域各类应用场景的深度融合。公司基于计算机视觉技术及实时分析数据库技术,并结合公司对行业的深刻理解,搭建完整的业务软件支撑体系,已广泛应用于平安城市及数字政府等领域,实现了场景化应用落地,主要为公安、司法等政府部门提供以车辆识别、人脸识别、轨迹追踪、行为检测、多维融合分析等功能为核心的应用软件、配套硬件及相关服务。

在计算机视觉技术方面,以萨技术自主研发了AI全栈算法和AI引擎,包括多维AI融合算法、全维度多模态车辆车型识别算法、动态车辆细节特征提取算法、多尺度对抗网络行人重识别、高精度物品检测技术等10种算法,构建起了完整的人工智能视觉技术体系。

而大数据分析技术方面,以萨技术的全栈大数据分析技术,包括多维数据关联分析算法、雷霆高速分析数据库、实时数据仓库系统等9种技术,为海量数据传输、存储和实时分析提供底层支持。

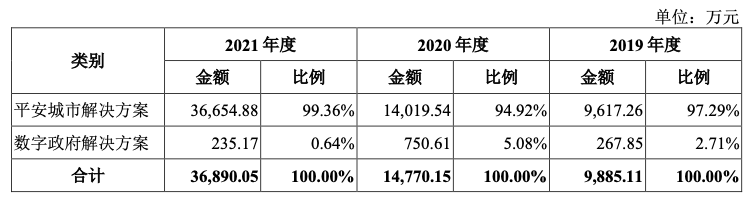

报告期内(2019-2021年),以萨技术的主营业务收入主要来源于平安城市、数字政府两大场景的产品及解决方案销售。

其中,以萨技术的平安城市融合应用产品主要覆盖公安部、20余个省级公安机关及200余个市级和县区级公安机关、20余个市级和县区级公安交管部门、10余个市级和县区级政法委员会,协助上述政法部门提升在社会治安态势感知、预测预警、精确打击、动态管控、社会服务等方面的能力;数字政府融合应用产品主要覆盖北京、天津等地的政府单位及企事业单位,通过综合汇聚各类社会治理数据,包括政务数据、企业数据、社会数据、互联网数据等,构建的平台型人工智能中枢。

报告期内,以萨技术平安城市解决方案的营收分别为9617.26万、1.40亿、3.67亿元,营收占比均在94%以上,最高达99.36%;数字政府解决方案的营收则分别为267.85万、750.61万、235.17万元,营收占比一般在5%左右,最低仅0.64%。

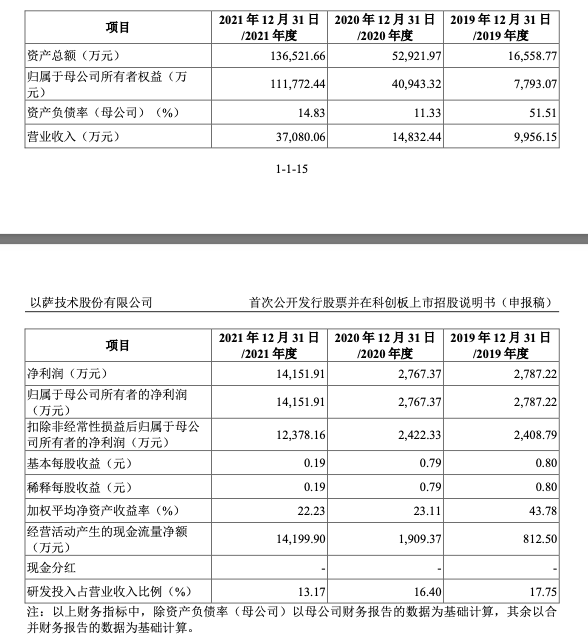

招股书显示,报告期内,以萨营业收入分别为9956.15万、1.48亿、3.71亿元,年营业收入复合增长率达92.99%;净利润分别为2787.22万、2767.37万、1.42亿元,扣非归母净利润则为2408.79万、2422.33万、1.24亿元。

值得注意的是,以萨技术的收入存在明显的季节性特征。报告期内各期,公司第四季度营业收入占全年主营业务收入的比重分别为69.75%、61.32%、45.68%。

报告期内,以萨技术的主营业务毛利率分别为88.25%、77.22%、71.86%,已连续两年下滑。以萨技术方面表示,公司毛利率受公司收入结构、产品类型、外购材料和服务成本占比变化、市场竞争等因素的影响存在一定波动。

截至报告期各期末,以萨技术应收账款账面价值分别为5238.51万、7509.70万、1.67亿元,占当期营业收入的比例分别为52.62%、50.63%、45.04%。针对这一风险,以萨技术方面表示,公司应收账款规模的增加,加大了公司的经营风险。

招股书显示,报告期内,以萨技术研发投入占营业收入的比例分别为17.75%、16.40%、13.17%,同样呈现逐年下滑趋势,同业均值分别为33.48%、23.96%、21.39%。截至招股说明书签署之日,公司拥有授权发明专利13项、实用新型专利9项、外观设计专利53项、软件著作权298项。

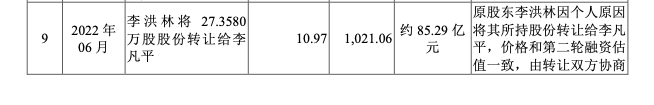

5个月内两次增资估值暴增35亿,最终估值超85亿元

招股书显示,以萨技术于2020年11月至2021年4月,按照45亿元的投前估值,完成了3.35亿元融资,投资方包括深投控、智慧数科、安元基金、松禾创智等17名投资人,投后估值约48.35亿元。

上述增资完成后仅5个月,以萨技术又按照80亿元的投前估值,完成了5.29亿元新一轮融资,投资方包括齐鲁前海创投、海发数科、松硕创投、青岛金投集团等11名投资人,投后估值约85.29亿元。

截至2022年6月,以萨技术的最终估值仍为85.29亿元,并未再有变动。

因两次增资对应的估值差异较大,上交所在问询函中要求以萨技术“结合公司业绩发展情况,分析在2021年4月-9月相对较短的时间内,公司估值从45亿元上升至80亿元的内外部因素及合理性”。

在问询回复文件中,以萨技术表示:首先,截至2021年6月30日,以萨在手订单总额为1.69亿元;截至2022年9月30日,公司在手订单金额达到3.05亿元,较2021年6月30日增长80.71%。

其次,2020-2021年,以萨技术营业收入分别为1.48亿、3.71亿元,同比增长149.99%,净利润分别为2767.37万、1.42亿元,同比增长411.38%。公司业务在2021年发展迅速,开拓了更多业务领域和新客户,营收利润均实现了超翻倍的增长,业绩增长水平与估值增长相匹配。

第三,以萨技术称2020年公司虽已有上市计划,但距离申报基准日较远,尚无明确的时间表,该轮次投资人对于后续上市的前景存在一定不确定性。2021年,随着公司于6月份向青岛证监局申报辅导,以及上市中介机构进场持续推进IPO工作,公司上市预期进一步明确,投资者也得到了更明确的回报预期。因此,投资人们经过商业谈判及综合考量后,一致给出了本轮次的80亿元估值。

第四,则是由于以萨技术技术水平持续提升,产品种类持续多元化。

基于上述原因,以萨技术认为公司估值短期内暴增35亿元,主要系第一轮融资历时较长,第一轮估值为综合参考公司2020年业绩及未来预测情况,2021年9月第二轮融资估值主要参考公司2021年1月至8月在手订单情况、2021年全年业绩预测、行业前景和技术实力、上市预期等因素综合确定,估值参考依据不同,定价存在差异具备合理性。

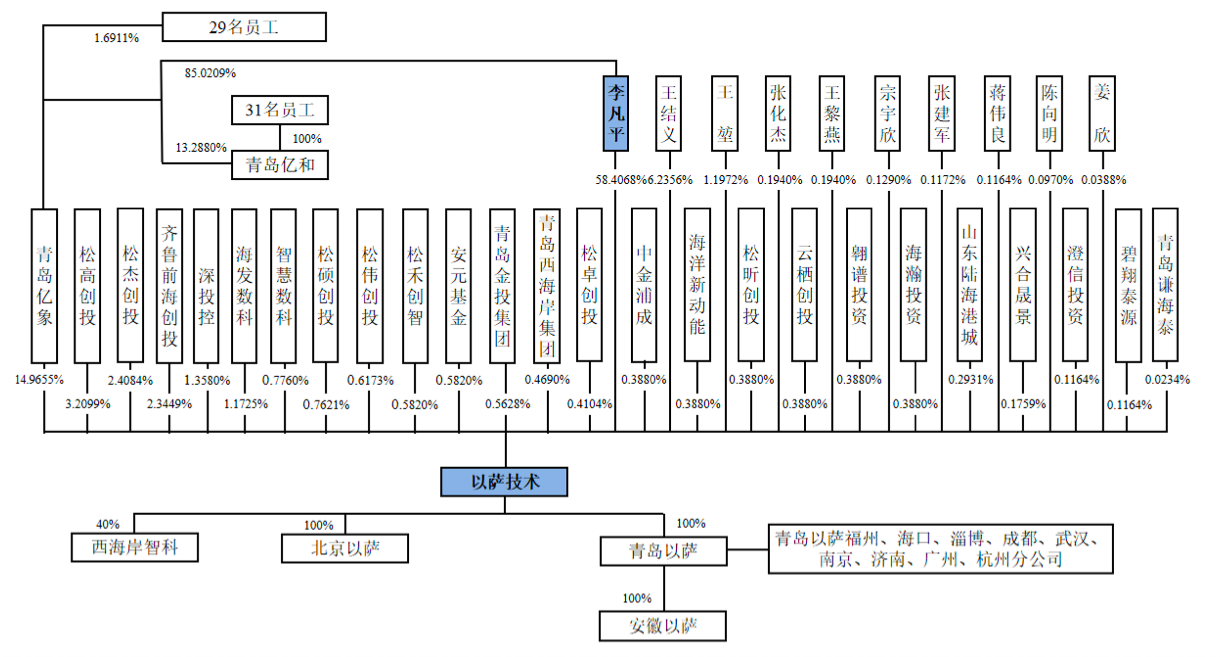

招股书显示IPO前,以萨技术董事长、总经理李凡平直接持有公司约58.41%股份,并通过青岛亿象间接控制公司14.97%股份,合计约73.37%,为控股股东、实际控制人。

此外,青岛亿象持股约14.97%,王结义持股约6.24%,松高创投持股约3.21%,松杰创投持股约2.41%,齐鲁前海创投持股约2.35%同时,深投控、王堃、海发数科青岛金投集团、中金浦成、云栖创投等亦是以萨技术股东。