文:直通IPO;文/孙媛

今天,安防超大倍率变焦镜头领域龙头企业上市了。

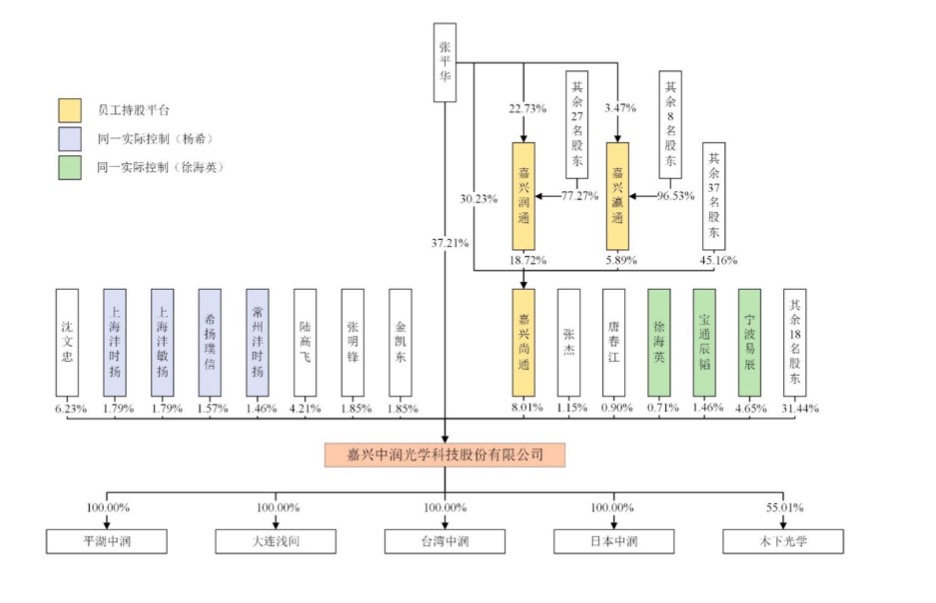

2月16日,嘉兴中润光学科技股份有限公司(简称中润光学)登陆科创板,发行价为23.88元/股,开盘价为45.86元/股,较发行价上涨92%。截至10:17分,中润光学股价为51.1元/股,较发行价上涨114%,市值达45亿元。

作为以视觉为核心的精密光学镜头产品和技术开发服务提供商,中润光学主要产品包括数字安防镜头、无人机镜头、视讯会议镜头、智能家居镜头等精密光学镜头,是视觉信息采集入口的核心部件,广泛用于边防、无人机、智能识别、智慧城市等国家战略发展领域。

值得注意的是,成立于2012年的中润光学,不仅是华为的供应商之一,也为业内安防龙头海康威视和大华股份提供光学镜头。在2016年至2020年四年融资三轮,估值三级跳,直接升至独角兽,最后一轮融资完成仅半年就开启了上市辅导。

从其招股书于2022年5月20日获得受理,再到现如今的成功上市,中润光学可谓一路飞奔。

“灵魂人物”张平华和他的“中国好前妻”

中润光学的发展,离不开“灵魂人物”张平华。

创办公司前,张平华曾任日本老牌设计公司、业内资深的光学设计研发型企业木下光学营业部部长。

2012年,中润光学前身上海中熙光学科技有限公司成立。但当时创始股东中熙光学是 2010 年 3 月在上海设立的企业,两位股东替张平华、张明锋和金凯东代持股权。

2013年7月,朱框吉分别将其所持中熙光学股权转让给沈志妹、刘璇、顾银龙、金凯东和张明锋;潘剑芳将其所持中熙光学股权转让给刘璇。值得注意的是,当时张平华与沈志妹、陆高飞与刘璇存在婚姻关系。

而这样的代持直到公司计划引入新股东机构和个人投资者时,在投资机构对规范性的要求下,2015 年12月才得以解除,张平华、陆高飞、金凯东和张明锋等股东从背后走向台前。同年,公司的业务重心已从上海转移至嘉兴。

彼时,中润光学成立初期尚未建立完善的自主研发平台,核心技术主要集中于镜头精密装调工艺,显然有所不足,而木下光学在光学镜头产品设计方面具有长期技术积累。

为此,自 2015 年开始,公司通过招聘研发技术人员、委派工程师前往木下光学学习、参与产品设计过程增强自身研发力量,在此过程中逐步掌握组合特征复杂矢量曲面设计技术、宽光谱复消色差成像技术等。

同时,张平华还加速了对木下光学的收购动作。通过2016年及2019年两次股权收购,中润光学合计购买木下光学股份达55.01%,并委派董事实现对木下光学董事会的控制。张平华创业的几年间,就完成了木下光学从前东家到合作伙伴再到子公司的转变。

这一过程中,张平华的前妻沈志妹又扮演了重要角色。

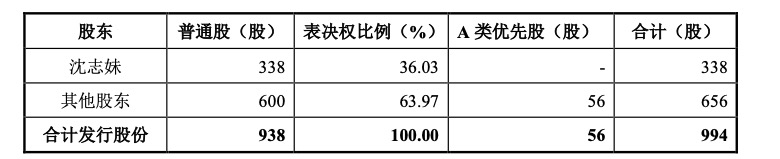

2015年5月,木下光学增发普通股338股,沈志妹代张平华认购了该增发股份。2016年,沈志妹又将其持有的木下光学338股普通股,以3200万日元的价格转让给其朋友,随后,朋友将该部分股份以相同价格转让给中润。

而通过控股木下光学,加速了中润光学吸收国外先进经验与技术,为其进一步提升光学理论基础以及高端产品技术开发能力。

招股书指出,2018年张平华与沈志妹解除婚姻关系;2019年陆高飞与刘璇解除婚姻关系,并未对因股权代持、股权权属问题产生纠纷。

在中润光学IPO问询回复中,2022年9月经发行人律师核查确认,沈志妹自愿放弃对公司的股权分割。沈志妹的公司股权全数分配给张平华,双方对股权分割安排无异议,且 “沈志妹未参与过公司经营管理”。

以发行股数和融资金额、控股股东张平华持有中润光学45.2%的股份来推算,现在中润光学市值有45亿人民币,张平华持股市值则有20.34亿元。这意味着以“夫妻共同财产平均分割”的原则,沈志妹等于放弃了10.17亿元的股票市值。

以超大倍率变焦切入、成细分市场头部玩家

招股书显示,中润光学专注于精密光学镜头的研发、生产和销售,为国家级专精特新“小巨人”企业、国家高新技术企业。截至报告期末,公司已获授权发明专利 73 项, 实用新型专利 140 项。

凭借核心技术创新及应用,公司推动了数字安防行业关键零部件之一光学镜头的国产化进程,开发、拓展并实现国产变焦镜头在无人机、视讯会议等新领域上的规模应用,此外积极布局智能车载、激光电视、电影及 AR/VR 等市场,打造以视觉为核心,多应用领域协同发展的产品布局。

2019年、2020年、2021年和2022年上半年,中润光学的营收分别为2.84亿元、3.34亿元、3.96亿元和1.88亿元;净利润分别为2172.09万元、2624.33万元、3552.28万元和1916.50万元;扣非后净利润分别为399.15万元、2303.84万元、3215.20万元和1580.27万元。

其中,光学镜头产品销售收入及技术开发业务收入为公司主营业务,根据应用领域可划分为数字安防、机器视觉及其他,其收入在报告期内分别为2.72亿元、2.97亿元,3.66亿元和1.75亿元,占营业收入的比例分别为 99.42%、95.50%、 96.84%及 96.90%。

招股书显示,中润光学产品以数字安防镜头为主且集中于超大倍率变焦镜头领域。报告期内, 数字安防超大倍率变焦镜头销售收入分别为1.66亿元、1.78亿元、 1.95亿元及0.88亿元,占主营业务收入的比例分别为58.67%、55.87%、 50.78%及48.34%。

截至目前,公司在数字安防超大倍率变焦镜头、超长焦镜头、工业无人机镜头等细分市场,已经取得一定地位。

据行业权威机构TSR的统计,公司2021年在数字安防超大倍率变焦(变焦倍率30倍及以上)镜头国内市场占有率53.75%、全球市场占有率47.88%;2021年在数字安防超长焦镜头国内市场占有率58.82%、全球市场占有率15.79%;2021年,在工业无人机镜头全球市场占有率5.6%。

应用领域集中、依赖单一客户,中科光学前路何方?

然而,中润光学虽占据安防大倍率变焦镜头领域头部位置,但作为安防镜头等市场的“后来者”,面临更大的市场竞争压力。

与同行业可比上市公司相比,中润光学在产总额、营业收入、净利润规模上低于同行,在原材料采购、产品生产等 面规模效应尚存在不足,整体抗风险能力和市场竞争力有待提升。

而公司成立初期选择切入市场的超大倍率变焦镜头,其设计、制造难度较大,成本较高,成本的制约使得其目前终端客户主要为政府、中大型企业,应用领域以远距离观测场景为主,与定焦及超小倍率变焦镜头市场相比,存在应用渗透不足、客户类型受限、市场规模有待扩大的情况,使得公司必须持续推动超大倍率变焦镜头的性能升级并降低相应制造成本,才能够获得更大的增长空间。

另一方面,公司在相对较低倍率如 10 倍以下产品的开发和布局尚不完善。 与超大倍率变焦镜头对产品设计、开发能力的高要求不同,超小倍率变焦及定焦镜头更注重制造工艺及成本管控能力,同行业公司如宇瞳光学已具备相应技术积累、生产自动化程度较高,在该领域具有较高的市场占有率。

根据TSR2021年镜头市场调研报告显示,2021年安防镜头市场出货量增长至43528万颗,其中,定焦镜头出货量为35567.4万颗,占出货量的80%左右,变焦镜头出货量仅为7960.10万颗。

2021年,公司安防镜头收入占整体安防镜头市场总规模的4.60%,出货量占整体安防镜头出货量的0.5%,占比较低;在10倍以下小倍率、超小倍率变焦或定焦镜头市场份额只有0.08%。

可见在市场拓展上,小倍率变焦、定焦镜头格局成型,中润光学破壁难度不小,同时产品应用领域相对集中,营收高度依赖大客户也成中润光学难解的一大难题。

招股书显示,报告期内公司前五大客户销售金额占营业收入的比例分别为74.63%、64.05%、60.40%和59.91%。其中,大华股份始终为第一大客户,2019年至2022年上半年销售收入占比分别为50.75%、44.23%、41.07%、38.79%。

第一大客户占比居高不下,第二大客户的占比也稳定保持在6%-10%的区间。但从2022年开始,稳居第二大客户的华为未出现在前五大客户之列。全球安防50强第一的海康威视也只在2021年出现过一次,贡献了1800万元的收入。

值得注意的是,2020年6月投资中润光学C轮的方广资本,其创始合伙人洪天峰也是前五大客户之一海康威视的监事会主席。海康威视曾在2021年出现在前五大客户中,贡献了1814万元的收入。

招股书中,中润光学也指出了自己市场和客户有待拓展的竞争劣势。但无论是开拓机器视觉及其他新兴应用领域,还是进一步扩大生产规模和提高研发技术水平,高速成长期的科技企业都免不了高投入,而融资渠道单一、资金实力不足的现况也让中润光学寄予上市来解决。

这也就不难解释中润光学计划募资的4.46亿元,2.69亿元会被用于高端光学镜头智能制造项目,5629万元投入高端光学镜头研发中心升级项目,8000万用于补充流动资金。

对于已上市的中润光学而言,如何在所处细分行业空间增长受阻之下,拓宽市场和获取客户,或将成为新的命题。