来源:直通IPO,文/邵延港

10月6日,敢撬“宁王”客户的第三方动力电池供应商中创新航,正式在香港联交所上市,成为“动力电池港股第一股”。

上市首日,中创新航平开38港元/股,盘中破发,当日收报38港元/股,总市值673亿港元(约 608.82 亿元人民币)。中创新航以101亿港元的募资额,创造了港股市场2022年的第三大IPO,引起资本市场的广泛关注。

在2021年11月之前,中创新航还叫中航锂电,是中国动力电池产业的“老牌劲旅”,其创立渊源最早可追溯至2007年时,中航工业旗下的中国空空导弹研究院与当时“电池大王”钟馨稼的雷天能源,联合创办的洛阳天空能源。历经变革,中创新航已从洛阳转到“中国锂都”常州,开启了新航程。

虽然是锂电国家队出身,但在四年前,中创新航也曾跌入低谷,两年亏超10亿让大股东苦不堪言。直到“救火队长”刘静瑜出场,中创新航才以“黑马”的身份重回赛道。

不过,上市后的中创新航,还不能无忧无虑地开疆扩土,摆在刘静瑜面前的,仍是强者恒强的宁德时代和比亚迪两大巨头威压。中创新航长期依靠牺牲利润来抢市场,将宁德时代“撕开了一条裂缝”,但商场如战场,在“血”流尽前,还要让中创新航的盈利水平有所改观。

基石轮阵营庞大,机构投资者认购超半数IPO股份

中创新航IPO募资101.02亿元,在2022年港股IPO企业中仅次于中国中免和天齐锂业,成为今年港股第三家IPO募资额超百亿港元的企业。

虽然锂电头部企业有热度,但中创新航在招股阶段却有些遇冷表现。10月5日公告,中创新航招股结果显示,中创新航共获3245份有效申请,公开发售认购倍数仅为0.21倍,国际发售部分则获超购1.11倍。

值得注意的是,中创新航公开发售认购仅0.21倍,也就意味着有近8成的公开发售股份未被认购。中创新航的一手中签率为100%,招股价为38港元/股,为招股价范围38港元至51港元的下限,募资总额为101.02亿港元,扣除全球发售应付的包销费用及佣金后,所得款项净额为98.64亿港元。

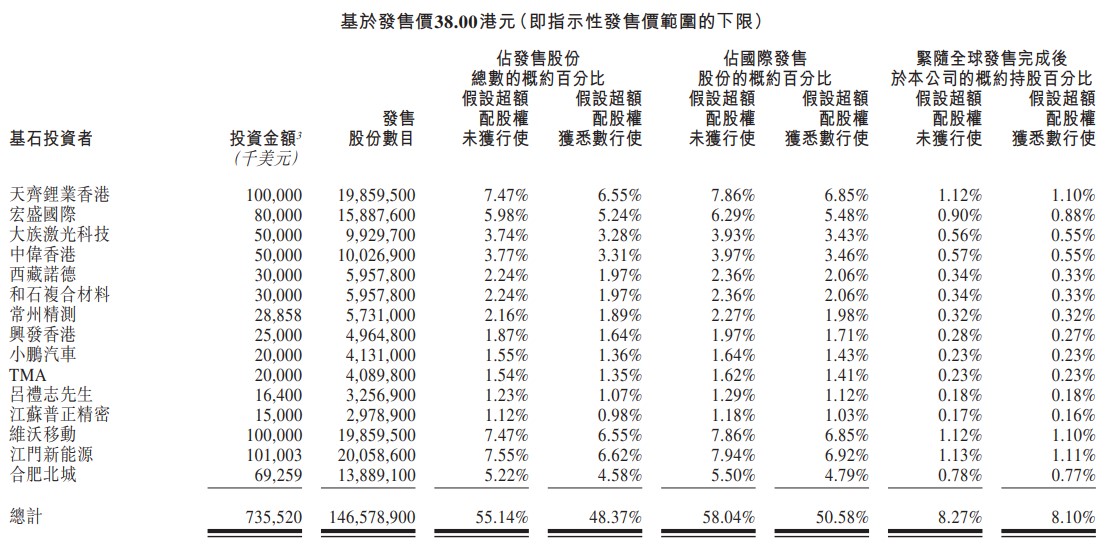

在公开发售中遇冷,但中创新航却吸引了大量基石投资者的加持。此次IPO,中创新航共引入15名基石投资者,按照38港元/股的发售价,中创新航上述15位基石投资者合计投资金额为7.36亿美元,获配1.47亿股股份,在超额配售权未获行驶的情况下,基石投资者获配股份占发售股份总数的55.14%, 以及全部股份的8.27%。

为中创新航组团站队的基石投资者中,多为锂电上下游公司和产业资本,其中上市公司占比过半,包括天齐锂业、盛屯矿业、大族激光、中伟股份、诺德股份、精测电子、兴发集团、小鹏汽车在内共有8家。

中创新航基石轮融资中,天齐锂业、维沃移动、江门新能源均投资了1亿美元及以上。中创新航上市首日破发,六个月的禁售期后,在资本市场又会面临哪些压力呢?

成本是刘静瑜的杀手锏?

中创新航能获得产业资本和产业链上下游企业的认可,离不开其近年来的亮眼表现。中国化学与物理电源行业协会等统计显示,2017年中创新航的装机量为0.509GWh,排在在10名开外,2021年,中创新航的装机量为7.9GWh,国内第3,仅次于宁德时代和比亚迪,超过国轩高科、LG、亿纬锂能等厂商。

能有如此变化,与中创新航的换帅密不可分。2017年,国家新能源汽车补贴大幅退坡,整车厂持续压价,将补贴降低的压力转嫁给动力电池生产企业,同时,锂电池部分主材紧俏,成飞集成首次年度净利润转亏。为扭转局面,中航系统内久负盛名的财务大神刘静瑜临危受命,于2018年7月接任中创新航董事长职位。

刘静瑜上任的首要事件就是将眼前的烂摊子收拾起来,公司战略不明确,刘静瑜就组织将方向转向乘用车领域,产品序列杂乱,她就敲定技术路线。刘静瑜有10个月内将显示面板厂商深天马扭亏为盈的战绩,在新领域也复刻了曾经的信心。

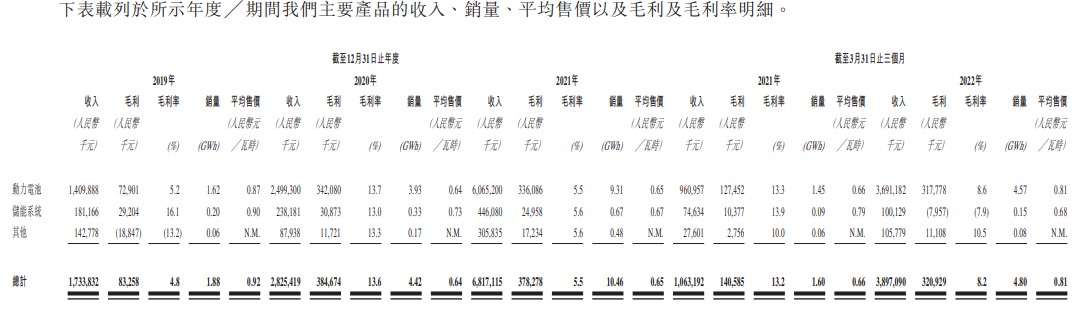

招股书显示,2019年、2020年和2021年,中创新航的营业收入分别达17.34亿元、28.25亿元和68.17亿元,复合年增长率高达98.3%。

不过,市场份额的扩张背后,是中创新航利润的牺牲。刘静瑜在产品方面同样强调过性价比,在价值链、信息流、流程等各个环节死磕成本,用成本换客户。2019年、2020年和2021年,中创新航净利润分别为-1.56亿元、-0.18亿元、1.12亿元。2021年中创新航在财务上扭亏,主要靠政府补助的3.66亿元,以及2021年收取投资者的注资后购买存款产品后的利息收入。

2019年、2020年、2021年,中创新航的毛利率仅为4.8%、13.6%、5.5%,而宁德时代则分别高达29.06%、27.76%、26.28%。同时,尽管较2021年有所增长,但2022年前三个月,中创新航动力电池的平均售价仅为0.81元/瓦时。因此,和其他头部锂电池公司相比,中创新航的盈利能力并不突出。

作为锂电池产业的早期参与者,在2019年重组前就经历了两年的重度亏损,2017年、2018年分别亏损3.3亿元和7亿元,甚至险些让曾经的母公司成飞集成退市。刘静瑜在2019年组织中创新航重组,成飞集成不再合并报表,将锂都江苏常州作为新起点。

中创新航的第一大股东为金沙投资,其为常州市的金坛区政府间接控制。中创新航也告别成飞时代,进入常州金坛时代。

重组提振士气,中创新航“明抢”宁德时代客户

有了成本优势,中创新航才有了从宁德时代手下抢客户的前提。

刘静瑜的另一个任务则是为中航锂电引入财务投资者,为激烈市场竞争供血。2019年8月至2021年11月间,中创新航共进行3轮融资,融资额度超百亿元,引入了小米长江产业基金、红杉中国、基石资本、广汽资本、晨壹资本等投资者,中创新航一时风光无两。

招股书显示,按截至2022年3月31日止三个月的装机量,前三大动力电池企业分别为宁德时代、比亚迪、中创新航,市场份额分别为49.8%、20.3%、8.2%,中创新航是仅次于宁德时代的第二大第三方动力电池企业,是动力电池第二梯队厂商中的领头羊。

但相较于宁德时代和比亚迪,中创新航虽然排名靠前但市场份额却与前两者有较大差距,尤其是宁德时代的市场统治力太强,中创新航等动力电池厂商在巨头之下还要相互竞争。

动力电池是新能源车上成本的主要构成,下游主机厂似乎并不希望宁德时代一家独大,开始转身寻求更多的“备选方案”。主机厂为争夺议价权,选择多家锂电池供应商,中创新航因此迎来开拓市场机遇。

2021年底时,有报道称,小鹏汽车的创始人何小鹏打算引入中创新航作为新的主力电池供应商,与宁德时代创始人曾毓群在宁德时代总部大楼发生了争执。而新的动力电池供应商正是中创新航。

2022年1月,小鹏汽车于正式确认将引入中航锂电作为动力电池的供应商,成为了中创新航的前五大客户之一。如今中创新航的第一大客户广汽新能源,在2020年就因搭载宁德时代的第一代 NCM 811 三元锂电池的 Aion S 多次自燃,而选则中创新航作为供应商,2021年,广汽为中创新航贡献了51.9%的收入。

中创新航等第二梯队厂商疯狂抢客户,宁德时代也没有“忍”。2021年7月,宁德时代向中创新航发起诉讼,认为中创新航涉嫌在动力电池发明与实用新型专利上侵权。中创新航则表示,确信所生产的产品不侵犯他人的知识产权。然而,直到中创新航2022年3月提交招股书,宁德时代的起诉都并未停止。

今年5月,宁德时代又向法院申请,提高上述诉讼赔偿金额至5.18亿元,8月,宁德时代又通过起诉增加了1.3亿元索赔费用,宁德时代与中创新航的专利诉讼索赔金额已达到6.48亿元。

不过在抢夺客户的过程中,中创新航还是拿出了差异化的路线。在动力电池安全领域,中创新航通过电芯材料体系及系统设计的创新达到行业领先的热抑制技术,孵化出的产品弹匣电池成为业内首个通过针刺不起火测试的三元电池,同时采用该技术的磷酸铁锂电芯也通过了枪击极限测试。

中创新航此次上市募资主要为扩充产能和研发,来获取更多的客户,但锂电池厂商都在扩产,扩产速度高于预计的市场需求,行业未来的竞争压力只会越来越大。毕竟,中创新航真正的对手或许不是宁德时代,而是身后距离更近的其他二线厂商。