来源:直通IPO,文/邵延港

9月7日,珠海智融科技股份有限公司(以下简称“智融科技”),在经历两轮问询后,撤回了科创板IPO申请。

智融科技主要产品为高集成度、多通道智能电源管理芯片,包括锂电池快充放管理芯片、多口输出动态功率调节芯片和快充协议芯片。尽管相较于国内外可比公司,智融科技在规模和产品种类上并不占优势。但智融科技近三年的营收复合增长率达到111.71%,已成为电源管理芯片重要的国产替代之一。

在电源管理芯片行业的国产替代浪潮中,智融科技正与友商们合力打破国际巨头的垄断。不过,随着近年来半导体行业在国内的爆发式发展,智融科技在正面战场也面对着友商的竞争。

智融科技在IPO关键时刻,被同行业的上市公司英集芯起诉,行业内卷有升级趋势。

只是IPO募资计划终止,在市场竞争压力下,智融科技想要夯实核心竞争力的难度又上升了。

同行起诉索赔,27项专利被提无效宣告请求

智融科技此次IPO过程中的最大变数,或来自于英集芯的起诉。

智融科技科创板IPO申请于近年4月15日获受理,从那时起,英集芯就先后对智融科技发起3轮侵权纠纷的起诉:

5月11日,英集芯提起诉讼,认为智融科技的SW6206 产品侵害其发明专利“多口充电控制电路和方法、充电芯片及供电设备”(ZL202011064256.0),生产、销售、许诺销售专利侵权产品,并索赔3309.1928万元。

5月13日,英集芯再向法院起诉智融科技,认为智融科技的产品SW6208侵害其集成电路布图设计专有权“IP5328”(BS.175531811),要求智融科技及一位终端销售商停止侵权,并索赔3300.17495万元。

6月6日,英集芯再次提起诉讼,认为智融科技的产品 SW3515S 侵害其实用新型专利“一种多输出口的快充切换电路”(ZL202020590921.9),要求智融科技及涉案终端产品制造商及销售商停止侵权,并索赔333.8226万元。

上述3起诉讼中,智融科技被友商英集芯索赔金额合计6609.37万元。根据智融科技在第二轮审核问询函回复,目前已聘请律师做不侵权抗辩。据问询函回复内容,智融科技认为上述知识产权纠纷涉及产品均为公司自主研发,与英集芯相关产品存在差异或产品量产时间早于英集芯专利申请时间。

值得注意的是,自5月16日以来,智融科技拥有的27项发明专利,被陆续提起无效宣告请求,并已收到《无效宣告请求受理通知书》,目前,所有专利纠纷已在国家知识产权局审查过程中,部分被通知将于9月21日进行口头审理。而招股书显示,智融科技共获得发明专利27项。

招股书显示,最近三年累计研发投入为5797.40 万元,占营业收入的比例为14.85%,2021年底研发人员比例为45.74%,自设立以来,智融科技基于核心技术开发了40余款电源管理芯片产品。按照科创板属性评价标准,智融科技基本上满足要求。

但侵权纠纷、专利无效风险,对于原定计划冲击科创板的智融科技来说,其科创属性难免被外界质疑。

资本助力国产替代,创始股东借机套现5000万

作为消费电子产品、家用电器、通信、工业控制和新能源汽车等领域的重要元件,下游需求的持续扩大带动了我国电源管理芯片产业的不断发展。2018年至今,中美贸易摩擦及芯片“卡脖子”引发国内各行业对芯片独立自主的重视,中国电源管理芯片产业进入快速发展阶段。

在业绩层面,2019年、2020年、2021年以及2022年上半年,智融科技分别实现营收5207.06万元、1.12亿元、2.26亿元以及1.11亿元。虽然2022年上半年晶圆供应链紧张,并且受制于消费电子和充电宝领域在终端需求疲软,但智融科技业绩仍同比增长36.5%。

国产替代浪潮下,自2019年以来,已有多家电源管理芯片企业登陆资本市场,智融科技也在资本市场被机构热捧。

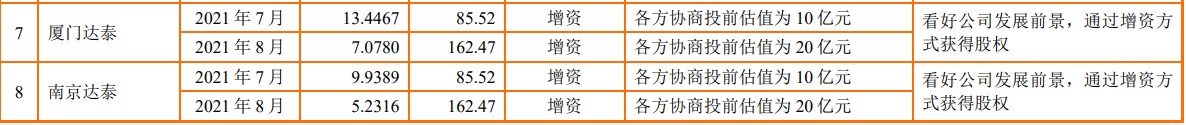

据招股书显示,2021年,智融科技进行多次增资和股权转让,新引入了15位机构投资者。值得注意的是,有资方在2021年的7月和8月连续参与智融科技的增资扩股,在一个月内把投前估值从10亿元涨到20亿元。

2021年7月,实控人、创始人之一李鑫将所持智融科技1.952%的股权转让给外部股东西博伍号,转让价格为87.62元/出资额,高于同期增资价格,获得转让价款为2000万元。

招股书称,李鑫转让部分出资额的主要原因为改善生活等个人资金需求,西博伍号因看好公司发展前景,受让该部分出资额。

2021年8月,智融科技股东邓琴、熊富贵、闵紫辰谢景东等,因改善生活等个人资金需求,与财务投资人协商一致,按照投前估值20亿元的9.8折,转让部分股权,转让价格为159.23元/出资额,合计获得转让款3375.09万元。

综上,在2021年7月及8月间,智融科技的五位创始人股东通过股权转让,共计套现5375.09万元。

行业内卷严重,智融科技如何打造核心竞争力

全球的电源管理芯片市场份额主要被TI、PI、Cypress、MPS等国际知名集成电路公司所占据,国内电源管理芯片行业起步较晚,产品品类、竞争力和市场份额与国际知名厂商差距较大。

但我国的电源管理芯片市场是全球市场的重要组成部分,据中国半导体协会统计,2020年占全球市场的比重超过30%,所以在国产替代下,智融科技等电源管理芯片厂商有机会抢占更大的市场空间。

截至2021年,TI拥有80000余款产品,国内厂商难以望其项背。国内电源管理芯片领域较为领先的圣邦股份和芯朋微的产品规格种类分别为3800款和1200款,智融科技仅有50款。

面对与国际大厂的差距,国内厂商目前主要采取纵深化发展策略,即在某一细分领域进行深度自主研发并形成较强竞争力,而后向其他细分领域拓展。

从智融科技的产品布局来看,在电源管理芯片的12个细分领域中,智融科技的产品集中在USB电力传输芯片和多通道/多功能PMIC领域,在 AC-DC和DC-DC领域,智融科技有在研项目,按照计划预计今年年内实现量产,将成为智融科技的另一业绩增长点。

产品品类少,相应的研发投入规模也就较小,现有产品的供应也会更集中。智融科技目前将产能主要集中于高集成度、高功率和“多口”、“快充”产品,这些产品在细分领域内单价和毛利率更高,进一步提高了智融科技的盈利水平。招股书显示,2019年至2021年,智融科技主营业务毛利率分别为41.99%、46.96%和 53.04%;归母净利润分别为1073.63万元、2723.83万元、7081.26万元。

现阶段来看,智融科技的体量还较小,按2021年收入,智融科技在国内电源管理芯片行业的市场占有率仅为0.27%。

在国产电源管理芯片厂商计划冲破国际巨头封锁的过程中,内部竞争同样很激烈。智融科技被英集芯接连起诉,而英集芯同样卷入了知识产权纠纷。英集芯招股书显示,2021年,富满电子及相关方对发行人就知识产权、合同纠纷等原因,向英集芯提起诉讼,经过协商,双方同意搁置争议,达成和解,但英集芯需要分三年向富满电子支付5200万元。

芯片行业是技术密集型产业,在国际巨头专利壁垒下,国内厂商选择差异化产品来突围,对技术和创新能力的要求越来越高,为争夺同类产品的市场份额,友商之间产生摩擦的概率也会越来越大。

据悉,智融科技的芯片产品可用于移动电源、快充电源适配器,这两个领域在终端消费市场,智融科技已进入罗马仕、备倍电、乔威、倍思、绿联、品胜和安克,以及共享充电品牌街电、搜电、咻电和云充吧等主流厂商供应链。而智融科技快充协议芯片的应用场景为智能手机配套原厂快充充电器,由于研发起步较晚,则尚未进入主流智能手机品牌原厂供应链。

此外,2022年上半年,受终端需求下降导致的竞争加剧影响,智融科技的快充协议芯片单价降幅达26.62%,毛利率由2021年的56.44%降为36.30%。

从上述情况来看,智融科技需要在市场上提高影响力,以免在激烈的市场竞争中处于不利地位。智融科技此次IPO计划募资4.51亿元,其中用于研发中心建设项目用地房产,所需支付的9300万元款项已支付完毕。但此次IPO未能顺利,该笔款项将无法按计划从募资额中抵扣。

招股书显示,截至2021年底,智融科技经营活动现金流净额为1.03亿元,撤回IPO申请,不仅募投项目无法实现,对于智融科技2022年的业绩情况也是巨大的考验。