【猎云网(微信:ilieyun )北京】8月16日报道

)北京】8月16日报道

受疫情、宏观政策推动以及市场整顿等多重因素影响,跨境电商近两年高速发展,推动了数字化赋能跨境卖家的跨境电商SaaS的发展。SaaS产品开始赋能卖家抓流量、降成本和提效率,沿着社交媒体和供应链进行新一轮需求挖掘。

复星锐正资本认为,电商平台对上游供应链升级变革最大的价值在于通过消费大数据的指导,将生产和终端消费直接链接,企业服务消费化以终端消费者的一手数据为增长引擎,实现资源的最优配置,进而获得有效的用户增长飞轮、更快的用户反馈以及更高的用户忠诚度,产业数智化趋势势不可挡。

目前,中国跨境电商SaaS行业仍处于发展期,随着跨境消费需求推进和卖家品牌化、数字化管理思维的渗透,跨境电商SaaS的需求将会迎来新一轮增长,跨境电商卖家和SaaS厂商们的发展潜力也将迎来新一轮曙光。复星锐正认为,商品全球化和企业服务消费化将成为跨境电商赛道成长的主力。

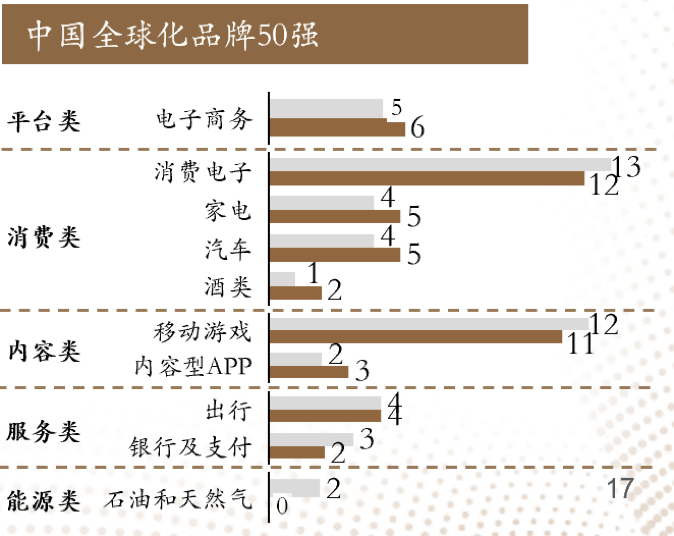

商品全球化

中国企业不仅仅是世界工厂,同时重塑全球商流中的生产关系。按照原本制造业微笑曲线,我们处于较低附加值的上游,走的是“货品出海”的路子。我们更多的是供应链过剩和优质产能输出的机会,中国能生产全世界几乎所有单元的消费品、耐用品,具备完整的有供应链优势的供应链体系。

随着我们的生产力和生产工具的提升,我们也在全球化协作中,扮演了更多“生产关系”型的角色。

一方面,生产力的提升体现在更多的产业和技能工种,而不仅是便宜的制造生产型人力,以及产业结构优化后形成的产业带聚拢性规模化优势。另一方面,生产工具的全面“数字化”升级,让管理多产品类别、多国家、多渠道多终端成为可能。

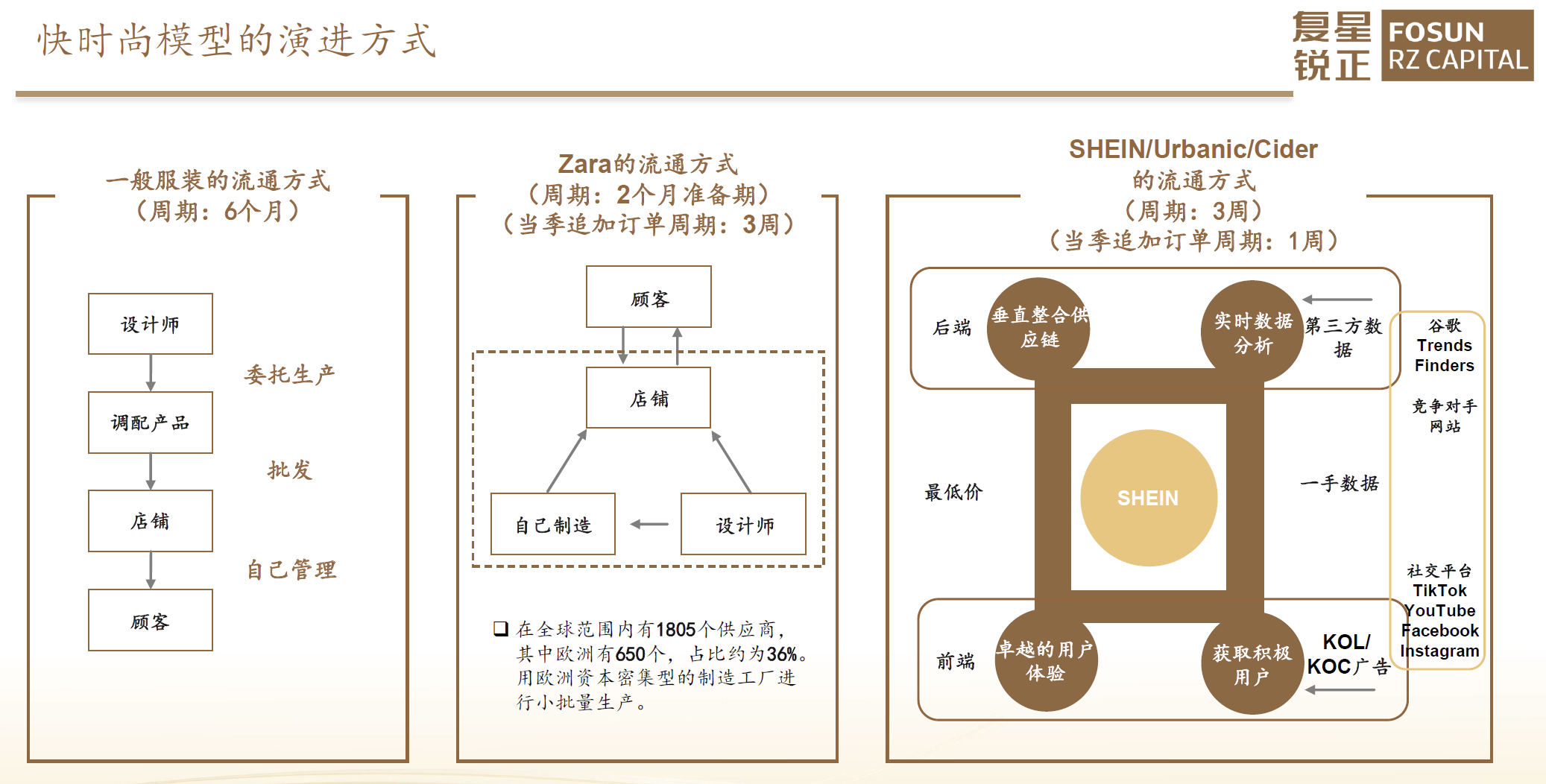

以服装为例,20年前ZARA的崛起,是在欧洲用资本密集型的制造工厂进行小批量的产线改造,实现新品2个月准备期,一年可以有15-20个Collection。提升了数倍的出品效率。最核心的是在公司内部实现了对跨供应链做分工和精细化管控,让开品和后端的当季补货能力跟得上前端市场的需求。

而崛起的Shein和类Shein模式(Urbanic/Cider),在中国的服装业产业带化成熟的土壤上,如虎门服装、大朗毛织、新塘牛仔,匹配的产业带技术工人,生产资料亦可用多种和工厂的合作形式,优化企业现金流。加之“数字化”推倒流转过程中的阻隔,使生产链成为对所有参与者完全透明的“生态系统”。做到3周出品,1周追单,比ZARA又提高了70%的出品效率。

类Shein模式在全球范围内重塑时尚行业生产关系,带来两个趋势。一是“爆品”时代的过去,更快出品速度来传达时尚态度,让时尚行业长生命周期货品减少,畅销款集中度更加分散和碎片化。二是从财务角度看,服装行业的库存减值会继续加速。

未来一个大的趋势是,很多跨境行业的企业会从生产力转向生产关系型企业。设想,如果能将Shein的B面能力开放出来,给到不同产业,相信会带来一次行业生产关系的全面革新。

企业服务消费化

在新出海的大潮下,“企业服务消费化”的趋势逐渐显现。“企业服务消费化”指公司把产品直接接触终端用户,掌握第一手数据,一方面为了产品的更新迭代和行业最佳实践做好准备,另一方面也为延展2C交易做好准备,运用得好的公司甚至可以建立起像2C产品一样的用户心智。

当前,权力的中心已经从买方转移到了终端用户,企业服务的消费化,意味着终端用户需要从他们使用的工具中获得更好的体验。

从历史的角度来看,生产力和生产工具产生矛盾时,通常是借助科技力量来改良工具。工具也标志着生产力的高低。三个量化指标分别为人(有劳动能力和专业技术工种的人的数量)、生产关系(人和人之间协作的紧密程度)、生产工具(劳动过程中的效率)。而这三个指标形成了一个不可能三角。因为现代社会的关系(包括生产关系)是严重割裂的,所以人们需要用数字化技术连接在一起。从三次波浪的理论来看,第一波是靠“人多好办事”做起来的,第二波是靠"解放生产关系"做起来的,那么第三波一定要靠“改进生产工具”。

在中国商品全球化成为大趋势的背景下,商品全球化过程中带动基础设施快速升级迭代,其中支付、物流、电商软件是商品全球化过程中的核心基础设施,绝大部分已不再适合新的生产力需求。

2021年,中国跨境电商市场规模3万亿人民币,增速40%;海外电商随着渗透率提升,每年新增3000亿美金的市场规模,其中1500亿美金的市场增量由中国出口提供。

类比国内电商发展路径,从2012-2018年,支付、快递物流和电商软件三大基础设施逐步诞生和发展。

第三方支付公司支付宝估值千亿人民币。

物流公司顺丰市值3000亿人民币,韵达市值600亿人民币。

电商软件公司光云科技市值50亿人民币,有赞市值60亿人民币,聚水潭估值200亿人民币。

跨境电商的基础设施也在经历同样的发展历程,支付和物流已出现独角兽公司,电商软件伴随着电商规模的扩大在持续渗透。

支付围绕pay in、pay out和聚合发展。

跨境物流围绕干线配送和海外仓发展,目前集中在欧美的海外本地仓,以及海运和空运的运力资源。

电商软件中发展最快的是电商ERP,并且由此衍生出WMS和TMS;以及营销渠道的变化和投放成本的增加催生的营销软件工具需求。

五大细分SaaS机会

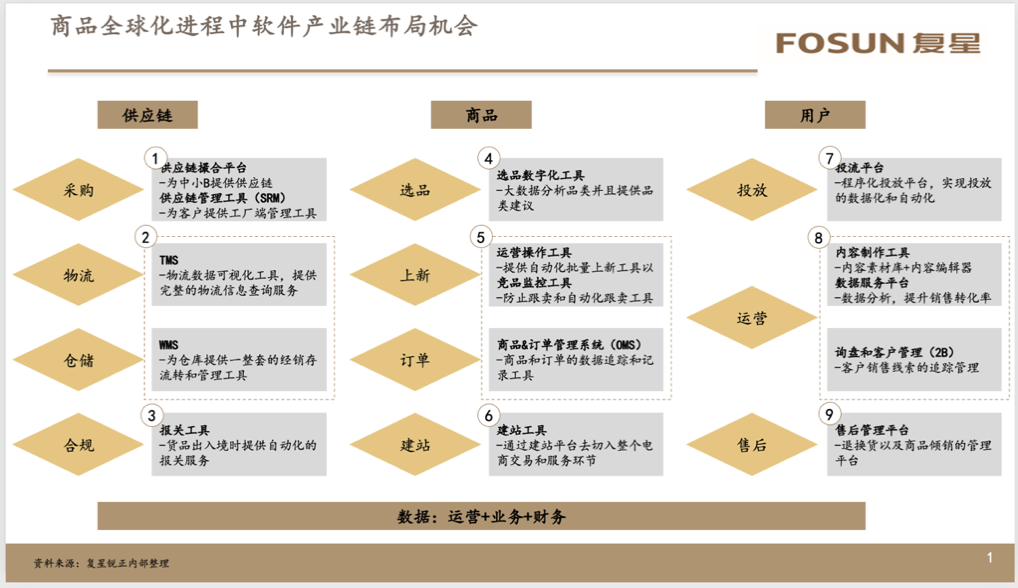

随着商品全球化,基于供应链、商品和用户以及针对此细分的流程和场景,电商软件可梳理出9大细分SaaS机会,其中最核心的五大板块是,供应链管理SaaS、选品SaaS、SaaS ERP、建站SaaS、营销SaaS。

供应链管理SaaS

供应链管理SaaS(SCM)链接终端企业/品牌方和工厂/供应商,可以让企业对需求响应、生产计划排期以及最终产品交付有可视化的流程和管理。

工厂端需求复杂和多样,而且需要打通工厂其它信息化软件,对于产品的解决方案要求更高,同时要匹配更强的交付团队。我们认为,通过和头部工厂合作,打磨产品,能有效的提升产品本身门槛,SCM赛道的产品进入门槛高,单一客户价值大。同时,由于前端电商竞争白热化,加剧了企业对工厂的管理需求,因此SCM SaaS的价值和付费意愿会有一个明显提升。

选品SaaS

作为卖家工具插件,目前选品SaaS难以渗透到卖家的营销、供应链和运营管理等核心能力项,客单价低(3000-5000元/年),市场空间有限,且基于现有商品的数据分析和推荐,同质化竞争激烈,适合作为收购标的。

电商SaaS ERP

作为过去3年跨境电商软件中发展最快的模块,ERP对于跨境卖家而言也是最重要的运营模块,相当于公司的运营中台,同时也是跨境软件布局的重要一环。

电商SaaS ERP涉及营销,货品管理,供应链管理,物流仓储管理以及数据分析,涵盖卖家前中后台的数据和管理,是卖家重要的管理系统。跨境电商多平台、仓储物流复杂等特性,使得跨境ERP相比于国内电商ERP更刚需,产品模块更复杂。

电商SaaS ERP玩家目前主要分为两类,一是针对头腰部精品卖家,二是针对尾部铺货卖家,在未来两类玩家会推出新产品形成竞争。我们认为,2022年,该领域在会结束第一阶段的竞争,在两类玩家中各自跑出头部的公司,进入新的竞争格局。

建站SaaS

建站SaaS切入软件+交易+增值服务,卖家刚需产品,付费意愿高,软件生态效应明显,是最有价值的一个Saas平台。

目前,建站SaaS最大的玩家是Shopify,年营收46亿美金,平台交易额1750亿美金。国内的主要玩家是Shopline和Shoplazza,在平台生态上和Shopify有差距,当前的体量远小于Shopify,Shoplazza年营收4000万美金。

我们认为,建站SaaS的最大门槛是平台增值服务的软件生态,以及先进入玩家对于卖家的先发优势,因此建站SaaS赛道对于新玩家的机会很小。

营销SaaS

由于营销渠道的变化和营销费用的不断提升,营销SaaS成为卖家的一个新需求点。我们可以看到,最先一批Media Buy类型公司已进入存量博弈阶段,公司毛利率已由15%逐步下降到5%,公司本身价值在不断缩水。Media Buy类型公司在往第二类Media Tech类型公司转型和发展,围绕平台型投放和平台型素材制作发展,通过软件+服务模式形成差异化。

而第三类Martech公司,主要是基于第二类Media Tech公司,做销售转化、私域运营以及消费者洞察,基于消费者数据的销售转化和私域运营长期来看是产品的壁垒,以及可以进一步延伸到公司的交易环节。

由于营销费用在公司UE模型中占30%,因此Martech公司可以有效降低费用比,对于卖家而言付费意愿高。对于B2B客户而言,询盘和客户管理工具已成为行业标配,但目前看产品最大的价值集中在帮助客户做投放,同时进行销售线索的追踪,典型的对标公司是Hubspot。

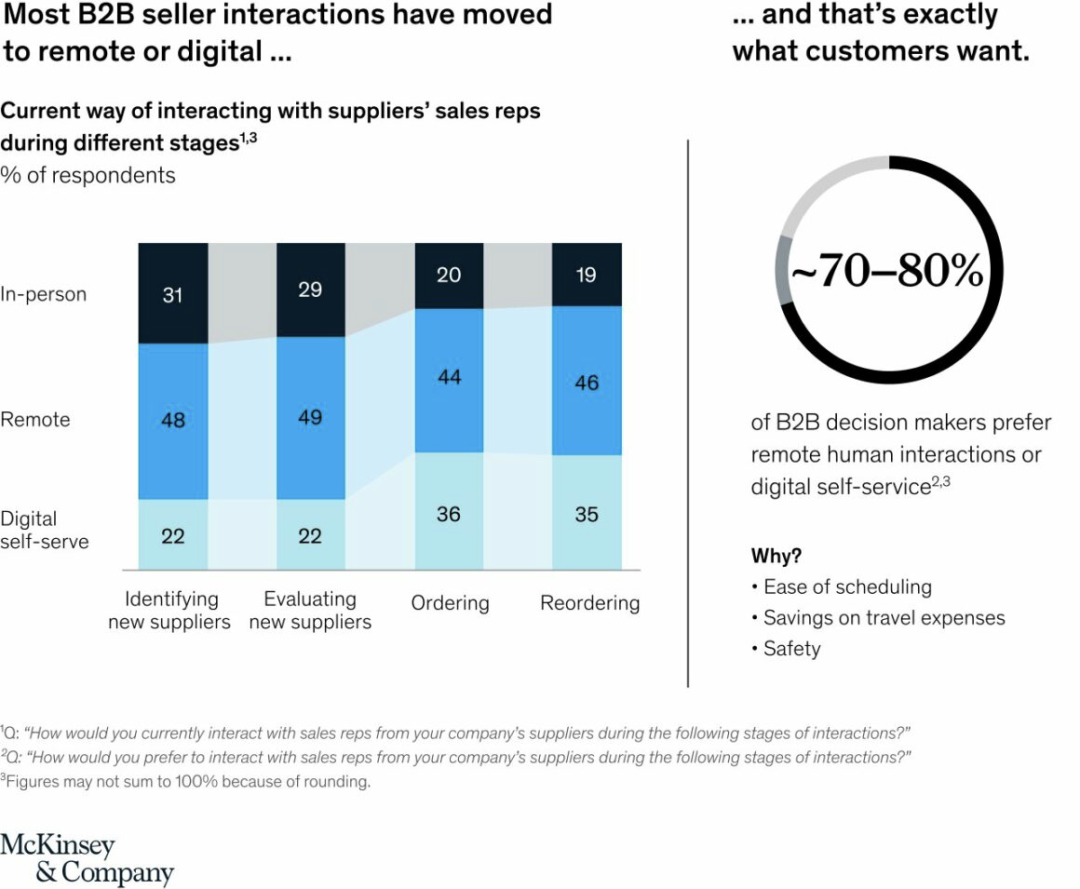

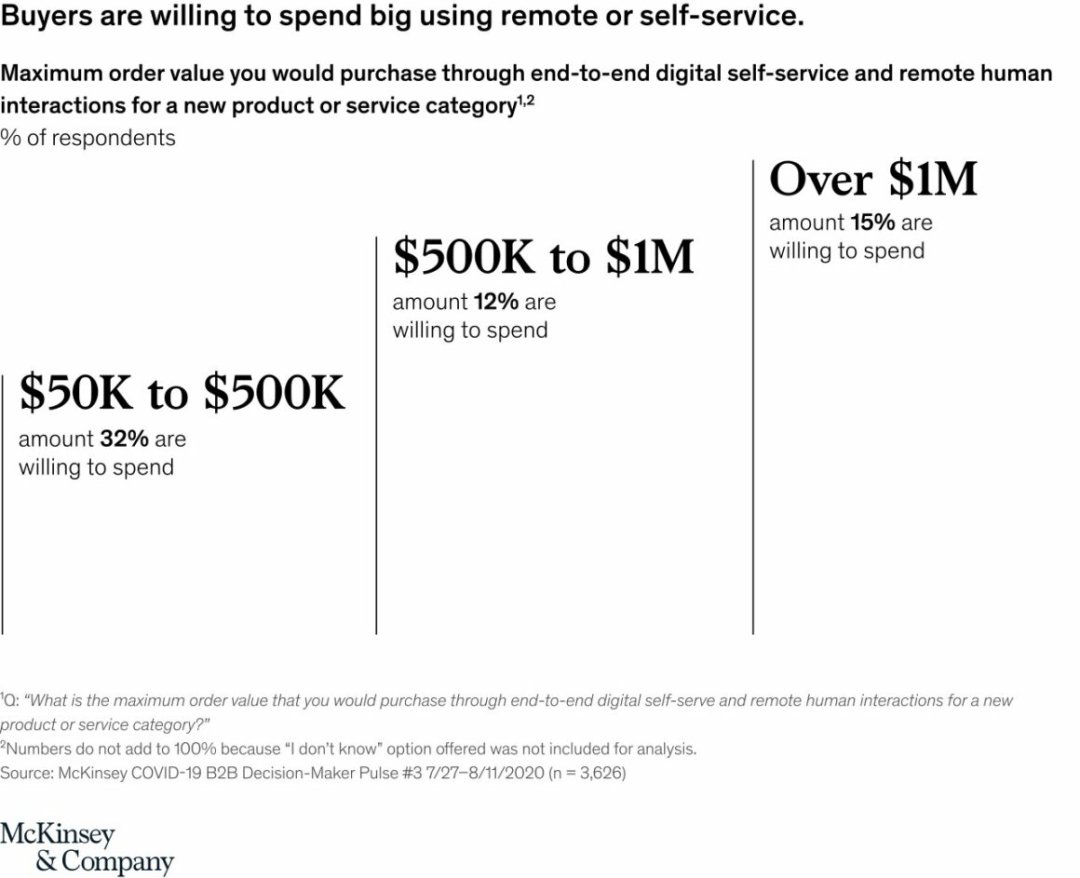

以上的企业服务都呈现出“消费化”的趋势属性。同时,疫情加速了终端用户友好的产品增长趋势。一个典型的例子是Loom,疫情期间,Loom 的视频浏览量短时间内增加了10倍。产品固有的病毒性加上令人难以置信的市场时机,使Loom爆炸式增长了712%,ARR很快突破1000万美元。麦肯锡分析显示,70-80% 的B2B买家希望购买数字、远程、自助式产品。同时,买家也愿意为此花费更多。

结语:中国新的外贸时代大幕已开启

跨境电商已成为未来增长潜力较大的外贸新业态。可以说,SHEIN是中国跨境电商发展的一个缩影,作为新的外贸业态,伴随业界逐渐建立起的跨境电商高速公路,中国新的外贸时代大幕已经开启,而匹配这一新业态的供应链体系正在突破原有供应链的桎梏,通过数智化的方式焕发勃勃生机。