【猎云网(微信:ilieyun )北京】8月8日报道

)北京】8月8日报道

新出海,正成为几乎所有美元VC的兵家必争之地。随着互联网出海的动力越来越强,“海上”的风浪也越来越大。从野蛮生长到理性繁荣,行业面临严峻的挑战。

目前,大多跨境电商业务仍集中在头部电商平台,中外选手们围绕流量结构、供应链效率等方面的竞争变得日益惨烈;疫情给全球物流及跨境运输带来持续性影响,高涨的海运费大幅提升跨境卖家的物流成本压力;来自国际贸易层面、知识产权层面和平台层面的合规化约束推动行业的洗牌……出海生意进入艰难模式。

但是机遇正蕴藏其中。在危机中寻找到的机会无异于成功抄底,周围人“躺平”过冬时,也是攻城略地获取更多市场份额的良机。2022年,新出海企业面临着怎样的历史性机遇?应该如何抓住这些机会和红利?

复星锐正资本认为,伴随着中国短视频应用TikTok海外商业化步伐,新的流量结构改变,会出现新的电商模式和流量机会。新出海企业要运用好新媒体红利,在“中国优势”的基础上,补足对“海外本地市场”的深度把握和用户洞察,将业务经营做深。未来,行业将会出现更多品牌化现象,从“中国制造”走向“中国创造”。

一、由线上化率提升带来的新电商红利

中国电商发展的20年间演化出一系列电商形态:以淘宝和京东为代表的C2C和B2C的平台化电商,以盒马鲜生为代表的线下线上融合的零售电商,兴盛优选为代表的社区团购电商,以拼多多、云集等社交流量发展起来的社交电商,以得物为代表的针对垂直类目和用户群发展扩圈的垂直电商,以抖音为代表的短视频和直播电商等。

虽然各个国家的消费习惯有所不同,但放眼全球市场,电商化率提升这件事,全球都在或快或慢地发展着,中国发展的速度要快一些,并且电商化并不可逆。

对比中国的电商形态,我们看到以欧美为主的电商主战场上,当前阶段仍是以亚马逊为代表的B2C平台电商,和通过Facebook、Google获客的品牌独立站是欧美电商的主要形态,电商形态单一,流量高度集中。那么,新出海开源,新的流量机会在哪里?

1、社交流量电商化红利

与中国丰富的网红变现手段和社交电商形式不同,在海外,具有一定粉丝规模的网红变现手段较少,主要集中在头部网红(INS、YouTube、Tiktok三大平台其中某个或多个平台具有百万粉丝以上)的广告、带货变现,对于广大中腰部网红(分丝数量1000~10万)来说,变现手段贫瘠,几乎没有广告主会找到他们,因此内容商业化率低,而KOL对于粉丝的影响力较高。

而在中国市场,抖音、小红书有着10万精准粉丝的垂类账号博主,每月因账号带来的潜在收益多在数万元人民币。这里就存在着社交化流量红利,我们认为,这个领域至少存在两类机会:

一类机会是,帮助中腰部网红能够更好的去带货的技术工具或者供应链服务。

去年年底,我们投资了中美结合的项目Voila,他们给网红提供了一个SaaS工具,帮助网红更容易地建立个人主站,一方面整合了美国本土的品牌供应链,另一方面通过拍照识图的技术,将产品和供应链一一对应,帮助网红通过分享日常穿搭,找到穿搭品牌的供应链,用户可以一件下单,品牌商完成履约。帮助网红完成导购变现,目前已有数万网红活跃使用voila产品,月交易额超过千万美金。

另一类机会是,通过私域的方式,能够整合零散流量,帮助品牌推广营销。

去年由于亚马逊、Facebook、shopify、PayPal对于国内卖家账号的持续封禁,卖家对于自有私域流量的需求强烈,有能力帮助品牌做海外整合营销的公司,在整个价值链条中价值明显。

2、视频电商化红利

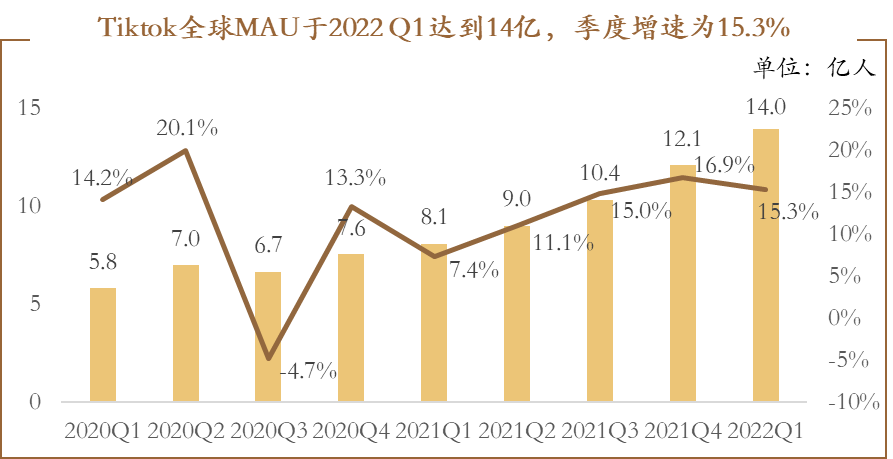

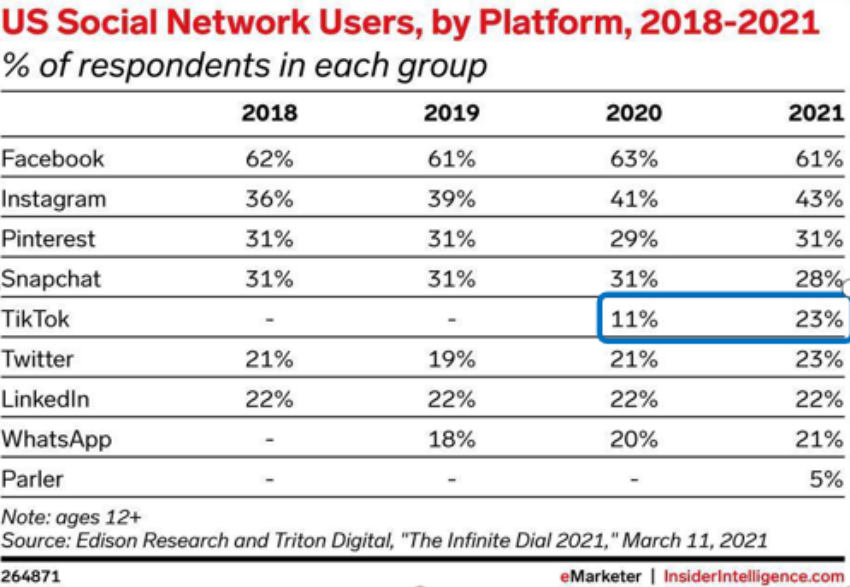

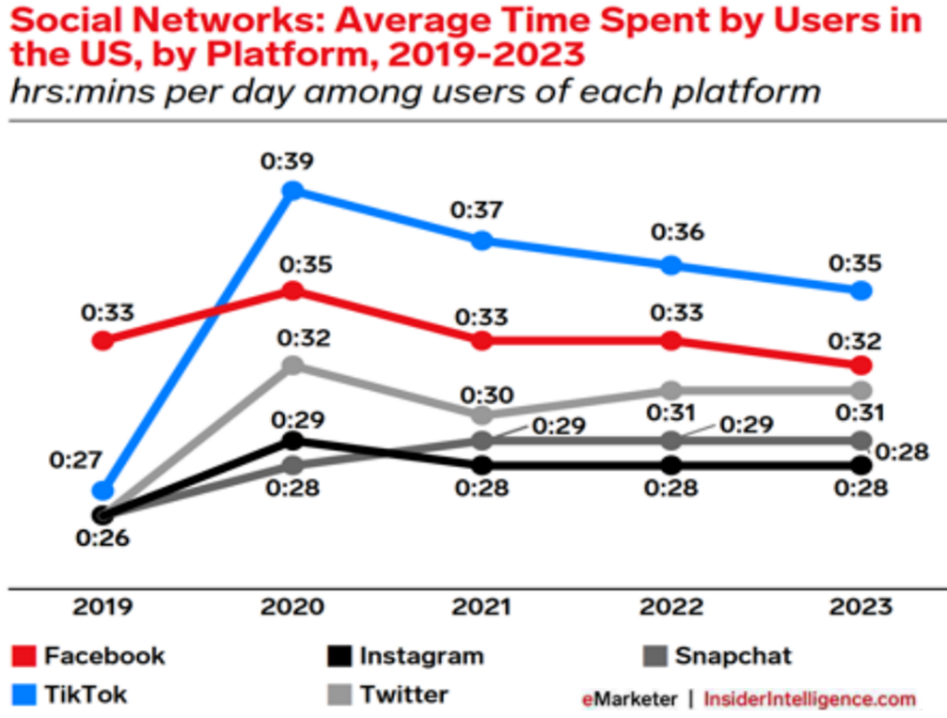

从下述两张图中,我们可以看到,过去两年,Tiktok在北美的渗透率快速上升,并且日使用时长在所有主流社交产品之首,去年下半年Tiktok也官宣在海外超过10亿月活用户,今年已超过14亿月活,且季度增速竟然达到15.3%。

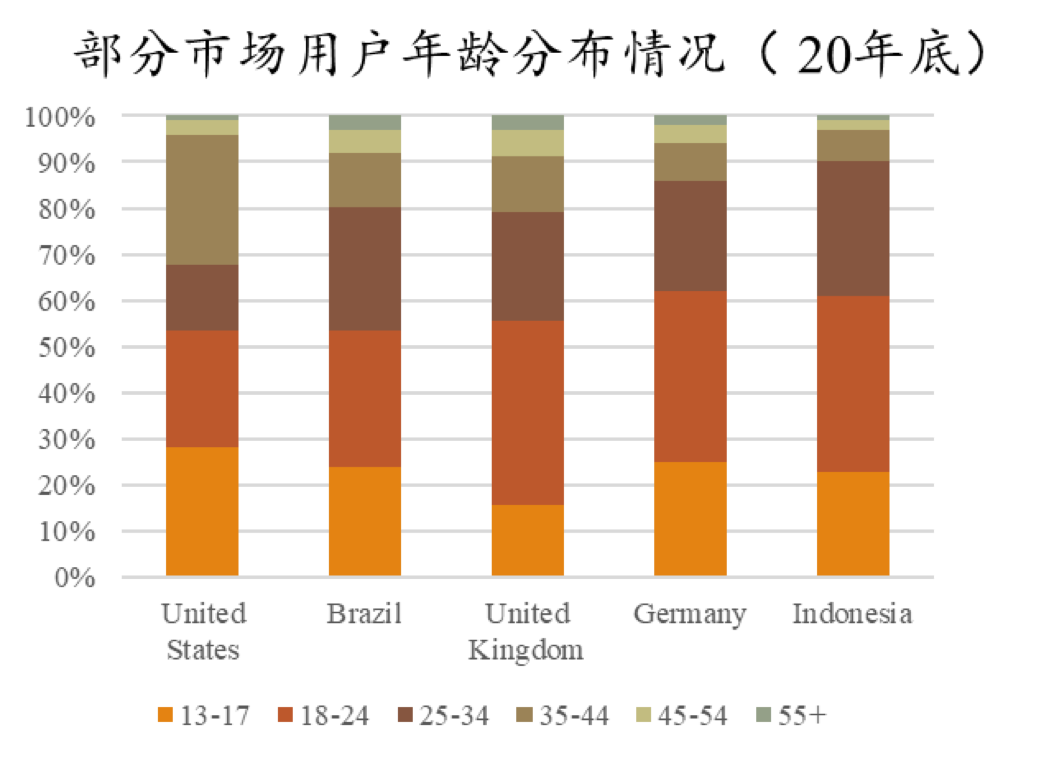

我们在研究、访谈中也发现,疫情前,Tiktok在海外的核心用户群是18岁以下的小朋友,因为疫情在家时间变多,父母受到影响,所以整体过去两年,有消费能力的主流用户(25岁以上)占比快速提升,2020年底,在多个市场就已达到50%左右的水平(如下图所示)。

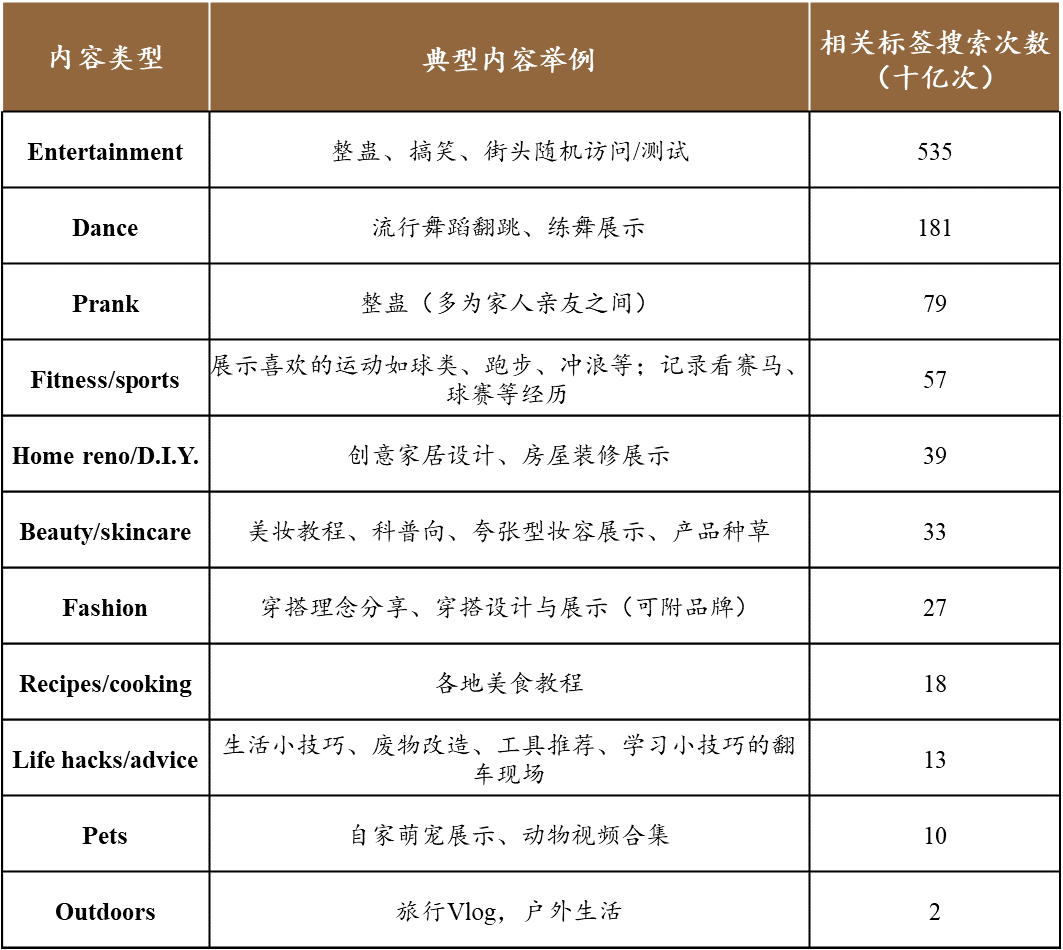

另外,在内容端,搞笑、宠物等缺乏变现潜力的视频虽仍是平台主流,但类似美妆、测评、户外运动等视频内容占比也在快速上升,给Tiktok下一步商业化做了很好的铺垫。

对比抖音的历史发展,我们可以大致认为,Tiktok的内容和用户有点类似抖音2019年中旬的水平。在商业模式上,不管是直播带货、小黄车等,都是国内市场已有的成功经验,发展路径清晰。

但另一维度,跨境出海海外用户对于视频带货的接纳度需要时间培养,并且跨境物流的交易成本对比国内也更加昂贵,导致在整个Tiktok生态中,究竟能长出什么样的公司,全行业至今仍然在摸索和观察。

长期来看,Tiktok拥有十亿以上的活跃用户以及最长的日使用时长,而电商变现又是这个最大的新增流量池最有效的变现手段。利用平台流量红利,有可能诞生出新的出海品牌或渠道品牌。

3、传统企业电商化平台红利

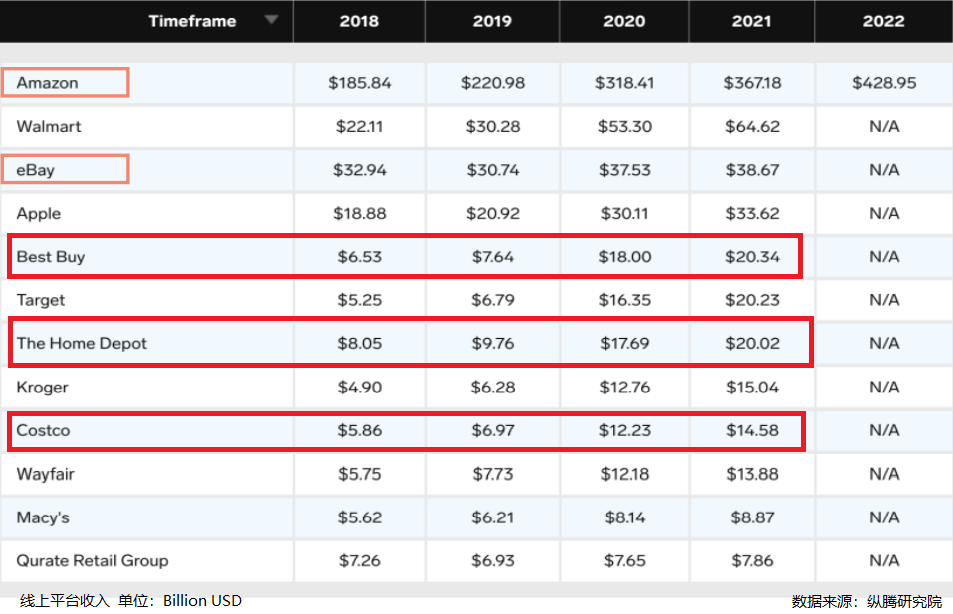

后疫情时代,在欧美电商主战场中,传统线下卖场的线上平台在疫情期间增速明显,如下图所示,美国前十大线上电商平台中,我们看到,诸如bestbuy、home depot、costco,在过去三年线上平台收入都有3倍及以上的增长,增速远超同期的Amazon和ebay。

中国市场是先进行电商化,然后进行一波Online to Offline线上业态对线下传统业态的改造(诞生了美团、滴滴等一系列伟大的公司),再往后是一波新零售,一种全新的线下线上融合的零售业态在中国诞生(如盒马鲜生)。

但对于海外市场,我们并不能完全拿着国内市场的相关经验。海外本土市场,尤其是美国的线下连锁,非常具有生命力,而美国的电商化进程,也是线下线上相融合的过程。

从上面的红框数据,美国Home Depot有自己的Markplace,可以经营自己的店铺,这点绝大部分中国卖家都并不知道,从渠道来说,这就是有红利有变化的渠道。对于中国品牌卖家来说,这些渠道的线上平台,以及线下卖场,都有巨大的市场机遇。

长期来看,有海外全渠道运营能力的品牌,将更可能在品类胜出。单纯只能做亚马逊的公司未来面临的竞争维度会迅速上升,今年有些缺乏品牌的品类大卖,毛利就因为内卷在迅速下降。

二、终于本土化:区域深根的认知红利

出海与做国内市场一个最大的不同在于,我们面对的并不是单一的、了解深刻的中国市场,海外市场针对不同国家、语言、宗教习惯等变量因素众多,针对不同市场,所适合的产品和模式也不尽相同。对于在海外区域市场深耕,有着针对特定市场认知优势的项目和团队,成功的概率会更高。

以复星锐正去年投资的总部在印尼的Desty项目为例,团队来自于中国和印尼结合的团队,利用中国的工程师和运营经验红利叠加团队的印尼本土化的经验,能够针对印尼本土特有的需求,推出Desty page产品,帮助印尼本土线上线下的小B,提升生意效率。

针对欧美发达国家市场以及东南亚、中东等新兴市场,我们也会持续关注中国和海外本土团队相结合,有深度落地运营能力的产品和公司,比如,Urbanic、来赞宝等。

关于新兴市场,复星锐正在印度的投资非常具有代表性。当时,很多机构都在投发达国家的大卖,因为大卖铺货是最容易的模型,别人修好了高速公路,建好了一个现成的平台,就无需担心物流、支付等基础设施问题。但这后续造成的问题是,从2015、2016年开始,大家蜂拥到亚马逊做大卖,赛道迅速演变成红海竞争,劣币驱逐良币。

而我们的投资策略不同,坚持长期主义、专业主义、价值主义,将行业研究作为投资的第一助推器,秉持策略性投资的理念,避免追风、追高,着重于找到行业真正优质的被投企业。

在新出海赛道,复星锐正的历史投资进程分为两条线,一条是新兴市场的本土积累,包含市场系统性研究与产业深度理解、中美成熟经验复制、顶尖公司对标、匹配当地资源朋友圈等;另一条是新出海领域“人、模式和货品的溢出”,目前已有单地区四年DPI超过1的好成绩。未来,我们将在全球寻找优质标的,为投资人带来超额回报,同时推动全球优质企业向中国、海外的双向迁徙。

三、新兴市场及新人群人口红利

首先在于新兴市场国家城镇化、工业化、信息化共同起步。社会的进展,可支配收入的提升,不需要等待,直接反补消费。各类商品的流通,呈现omni-channel零售全渠道增长的趋势。

接着看消费者年轻化。基本新兴市场国家的平均年龄中位数在20-30岁。以东南亚为例,东南亚人口密集,有6.5亿人,35岁以下人口占东南亚总人口比例超过64%。2020年新增4400万互联网用户,总用户4亿,用户日均使用时长4.2小时,线上化人群八成有线上交易。高互联网渗透率形成了庞大的电商用户基数。年轻人群更易接受电商购物,在美妆、日杂用品等各品类。消费者对于电商的高接受度奠定坚实基础。

最后是消费杠杆效应。新兴市场的消费者大都从事服务业为主,没有存钱习惯,加之各类Fintech公司的“推波助澜”,消费者及时行乐,消费欲望还未被满足。

对于机构来说,雄厚的产业资源可以赋能出海企业全球发展,抢占更多新兴市场人口红利。复星锐正资本无疑是其中的佼佼者。在新出海赛道,我们已建立一个小的产业生态,且互为上下游合作伙伴,建立可复用资源,并构建了项目来源网络,其互相之间也形成了紧密互利的合作关系。

复星锐正的定位极为独特,同时具备“高度市场化”、“产业资源丰富”、“全球化布局”三个特性,依托复星健康、快乐、富足、智造四大板块生态资源,为出海企业产品、服务与多元场景的结合提供具备充分孵化条件的能量源,助力公司实现跨越式发展。

结语:中国与世界共赢

作为一个制造业附加值占比世界28.57%的超级工业大国,我们需要在整个商品服务链条中,通过深化对海外市场需求的理解,打造当地需要的产品,逐步将Made In China转变为Brand In China,赚取更多品牌溢价。

与此同时,伴随着廉价劳动力红利的消失,国内供应链端必须进行产业升级,生产线自动化、全链条信息化,通过科技提升整个链条的生产效率,与越南、印尼等廉价劳动力拥有国相比,仍然保持制造业竞争优势。

更为重要的是,中国的跨境电商已进入新周期的一个新拐点。这也让我们有一面镜子,可以看到自己的态度是否诚恳,对战略的认识是否清晰,自身团队的管理是否到位,以及在世界上所代表的文化水平是否足够受人尊敬,“外向”和“内向”的过程,只有我们自己做得更好,这个世界才能与我们共赢。