5月11日,贝壳找房以介绍形式于港交所主板双重主要上市,高盛和中金为联席保荐人。

首日开盘价为30.954港元,截至发稿前,贝壳涨0.15%报31港元,总市值约1175.9亿港元。

贝壳此次赴港上市,与此前SEC公布《外国公司问责法案》(HFCAA)的认定名单有一定关系。4月22日,SEC将贝壳列入“预摘牌”名单。这意味着,按照相关法律法规要求,如果贝壳连续三年均未向美国开放审计底稿,将会被限制在美股交易。

彼时,贝壳回应称,公司一直在积极寻求可能的解决方案,以最大程度地保护股东的利益。

显然回港上市是“最优解”,时逢创始人左晖逝世一年,贝壳已经不再是一年前的贝壳,想要重现在纽交所的风光时刻,或许很难。

股东集体大撤退

最初,贝壳找房脱胎于链家。

从2014年链家启动A轮融资开始,相继获得了四轮融资,其中不乏复星锐正、鼎晖投资、华兴资本、源码资本、经纬中国、高瓴资本等一线投资机构,也有百度、腾讯投资等互联网大厂和融创中国、万科等地产巨头。

2018年,链家网升级为贝壳找房, 链家先前的投资者通过协议股份也平移到贝壳找房。紧接着,贝壳又在2019年迅速完成两轮融资,投资方也都是一线机构包括软银、腾讯、高瓴、红杉等,贝壳找房一度是明星资本的宠儿,风头无两。

2020年8月,贝壳找房在纽约证券交易所上市。招股书显示,时任贝壳找房创始人、董事会主席左晖个人持股8.85亿股,持股占比46.8%;CEO彭永东持股为3.6%。

在机构类股东里,腾讯以12.3%的持股比例排在第一位,软银10.2%、高瓴5.3%紧跟其后。

当时贝壳的发行价为20美元/股,上市当天市值便达到了431亿美元。此后,贝壳的股价一路冲高,最高点曾达到79美元,市值970亿美元,超过万科、保利等房企的总和。

但好景不长,2021年5月20日,左晖病逝。

左晖去世后,其直系亲属继承了其在海外信托旗下的所有持股权益,同时放弃了这部分股份对应的投票权。2021年7月28日, Propitious Global Holdings Limited不可撤销地授权“百会合伙”——行使由Propitious持有的公司8.85亿股B类普通股所代表的投票权(委托投票权)。百会合伙的合伙人则是贝壳找房的高管彭永东和单一刚。

下半年,叠加房地产市场行情、浑水做空等多重影响,贝壳股价大幅缩水,软银、高瓴资本、融创等老股东们相继出手减持。

融创中国在半年时间里就两次减持贝壳,合计套现约为10.84亿美元。根据公告,自投资贝壳起至出售事项完成后,融创出售股票实现税前溢利约人民币17.6亿元。而从2021年2月8日至年末期间,软银旗下机构也减持约3200万股;高瓴资本则减持约8700万股,持股比例降至3.3%。

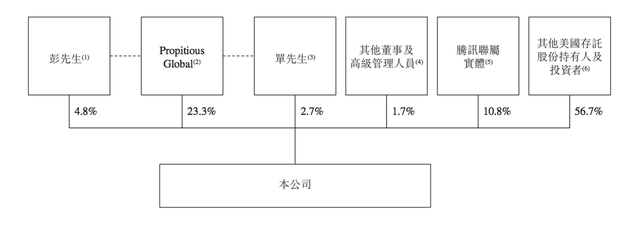

截止2022年2月28日,贝壳主要股东为,Propitious Global持股24.80%,腾讯持股11.50%,软银持股6.1%,彭永东持股3.1%,单一刚持股1.3%。

到5月5日披露的贝壳股权架构中,软银、高瓴资本已经不在其中。腾讯的持股比例也从12.3%降至10.8%,不过仍然是贝壳最大的机构股东。

目前,从最新披露的股权详情来看,港交所上市后,贝壳董事长兼CEO彭永东持股占比4.8%,较美股高1.5%,联合创始人兼执行董事单一刚持股2.7%,较美股高1.4%,由左晖家族信托最终控制的Propitious Global 持股比例为23.3%,较美股低1.5%。

内外交困,贝壳遭遇“最难一年“

2021年以来,贝壳找房的日子一直不太好过。

从内部来看,创始人病逝、股东减持、遭浑水做空、大面积裁员、去年10月至今,还有20多名中层、高层陆续离职,包括一名金融副总裁、两名总经理,另有高级总监和总监等,部分管理层放弃期权离开。

外部环境又遭遇严查经营贷、打击学区房、房地产税改试点、房企暴雷、房市寒冬以及各地持续爆发新冠疫情,可以说贝壳处在内外交困的时期。在3月10日的财报电话会上,彭永东也坦言2021年是贝壳“充满挑战,史无艰难”的一年。

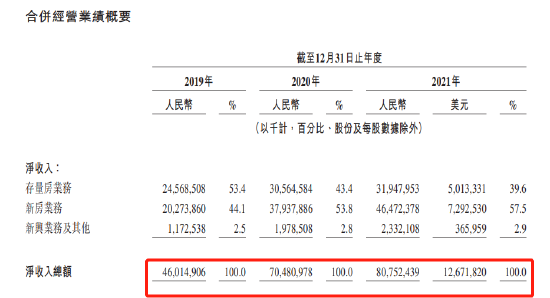

不可避免地,贝壳的业绩承压。根据招股书显示,2021年,贝壳找房净收入807.52亿元,净利润却亏损了5.24亿元。与之相比,公司2020年营收收入为704.81亿元,净利润27.78亿元。

2021年下半年,贝壳找房净收入由2020年同期的432亿元下降17%至359亿元。此外,由于经常性经营成本及额外扩张的影响,贝壳找房2021年第三季度及第四季度分别确认经调整亏损14.16亿元及6.13亿元。

从业务构成来看,贝壳2021年新房业务收入占比高达57.5%,这部分主要是向开发商收取销售佣金,存量房占比约40%,包括链家、贝壳经纪业务及增值服务,新业务及其他占比2.9%。

可以看到,贝壳找房收入模式主要依靠房屋交易,这就导致了贝壳营业成本中,外部分佣和内部分佣及薪酬占到了收入的70%以上,导致毛利较低,且持续减少。

根据财报显示,贝壳找房的毛利润从2020年的169亿元下降至2021年的158亿元,同比下降6.2%;2021年的毛利率为19.6%,而2020年为23.9%。

不仅如此,持续被曝出的开发商资金断裂也为贝壳应收账款的回收埋了一个“雷”。根据行业惯例,贝壳找房在被聘销售新房项目时,产生房地产开发商应收帐款且需要向开发商支付诚意金。

截至2021年12月底,贝壳找房向房地产开发商支付的保证金结余为6亿元,后者所欠的应收账款为110亿元。

业绩下滑的同时,贝壳在美股的股价也大幅缩水。2021年以来,贝壳股价一路下行,总市值如今已经跌至137亿美元左右。

“守业”彭永东寻找第二增长曲线

左晖溘然离世后,“守业”、“拓业”的重担落在彭永东肩上。如何在房产经纪外,开拓第二增长曲线,改善营收结构和盈利能力,成为彭永东亟需回答的命题。

彭永东给出的答案是:尝试拓展业务范围,发力租赁、家装、家居等领域业务。

在2021年年报中,贝壳提出了“一体两翼”战略,“一体”即二手房和新房交易服务赛道,“两翼”分别为整装大家居事业群与普惠居住事业群(房屋租赁)。

2021年底,贝壳找房成立了惠居事业群,推出“贝壳租房”。具体来说,2月,贝壳与乐湾公寓合作签约,由贝壳租房投资共建的首个青年公寓项目在上海徐汇正式落地。这是贝壳第一次下场参与实体公寓的建设运营。

与此同时,4月,贝壳找房宣布,已完成对圣都家装的收购,拥有圣都100%已发行和流通的股权,为此付出不超过80亿元的总对价。

对于这次收购,彭永东将其形容为“翻越第二座山”,也是守业的彭永东拓业的第一战。

虽然,贝壳在“两翼”战略上的动作频频,但市场并不买单。

这两个赛道,一方面房屋租赁在过去多年创业市场的实践已经证明了这是个微利赛道,且需要极强的运营能力才能玩转;另一方面,互联网家装赛道也已上演了数轮资本大战,但至今没能解决非标化、品质保障等痛点,难生长出营收超10亿元的装修公司。

从贝壳2021年第四季财报来看,包含家居装修和房屋租赁在内的新兴服务收入仅为5亿元,营收占比仅2.9%,对营收贡献有限。

“两翼”真的要起飞,彭永东任重道远。回港上市后,彭永东能带领贝壳翻越更多大山吗?