港交所迎来了一家植发公司。

12月3日,雍禾医疗赴港上市,每股发行价15.80港元,开盘跌0.25%,报15.76港元;随后股价走高,截至发稿前报16.38港元,总市值超85亿港元。

继玻尿酸巨头爱美客、“正畸第一股”时代天使上市后,容貌焦虑又孕育出了一家植发上市公司。

然而这笔“秃如其来”的植发生意并不好做,植发业务存在着低复购率的天然短板,获客成本极高。在地铁、电梯、B站甚至小红书,你能想象到的任何地方,几乎都能看到雍禾植发的广告。

为了不断获取新客,包括雍禾医疗整个植发行业都在大量砸钱营销,过往的三年间营销费用几乎占总收入一半,这也难免引发了不确定性:二级市场会为依赖营销的雍禾植发买单吗?

初中毕业,35岁的张玉坐拥一家上市公司

雍禾植发的创始人张玉,来自于安徽的一个农村。

2001年,张玉从安徽省宿州市泗县大庄初级中学毕业之后,年仅15岁的他选择了入伍当兵。两年的军旅生涯结束后,张玉来到北京闯荡,在一家报社做销售,工作内容是给报纸拉广告。

正是这份经历,他接触到了愿意投放广告的医美公司,也发现了行业的暴利。其中,仍处于一片蓝海的植发领域,成为了他瞄准的方向。

植发的门槛比较低,但很多外科医生觉得没有技术含量就不太愿意做,张玉则抓住了这个不被人看好的机会。

2005年张玉正式进入植发领域,他在雍和宫附近的雍和家园小区租下一个房子,这里也成为了雍禾植发故事的起点。

雍禾的崛起得益于率先引进了美国的FUE植发技术。当年,张玉从植发客户那里了解到了无需开刀、缝合的FUE植发技术,并利用各种关系渠道,从美国获取了一批宝贵的FUE医疗器械和技术资料,并开始组建植发的专家团队。

2010年,张玉创建“雍禾植发”品牌,靠着技术优势,雍禾植发从一众小型植发机构中异军突起。此后雍禾一路发展,这门“头等生意”也吸引着嗅觉敏锐的资本前来掘金。2017年9月,中信产业基金宣布投资雍禾植发,帮助公司加强企业管治及进一步拓展业务。

同年,雍禾医疗收购史云逊的中国内地业务,其为源自伦敦的全球知名品牌,拥有逾六十年提供毛发修复产品和服务的经验。从2018年开始,雍禾医疗正式进军养固服务领域。

据弗若斯特沙利文的资料,截至最后实际可行日期,雍禾已建立一支由1233人组成的行业专业医疗团队,其中包括246名注册医生及919名护士。目前,雍禾医疗在全国52个城市经营53家医疗机构,覆盖一二线城市以及低线城市。

上市之前,张玉拥有公司42.66%的股份。完成全球发售后,张玉占公司全部已发行股本股权百分比为34.91%,按照当前的市值来算,张玉的身家达到了近30亿港元。

“暴利”的植发生意,真的好做吗?

“容貌焦虑”导致了颜值经济崛起和增长。继玻尿酸巨头爱美客、“正畸第一股”时代天使上市后,容貌焦虑又孕育出了一家植发上市公司。

国家卫生健康委员会调查显示,于2020年,中国脱发人口达到2.5亿,其中男性约1.6亿,女性约0.9亿。平均每六人中就有一个脱发。其中,30岁前脱发的比例高达84%,比上一代人的脱发年龄提前了20年。

近年来,受中国居民人均可支配收入不断增加、外貌自我意识增强、技术进步等综合因素影响,中国植发服务市场从于2016年的人民币58亿元快速增长至2020年的人民币134亿元,复合年增长率为23.4%。

然而,与中国实际患脱发的人数相比,中国接受植发医疗服务的人数相对较少。在2020年,在中国进行的植发手术仅约为51.6万例。植发渗透率仅为约0.2%,巨大的市场需求未获满足。

按2020年来自植发的总收入计算,雍禾排名行业第一,达人民币14亿元,超过行业第二、第三的总和,成为当之无愧的植发龙头。

2018年至2020年,公司实现收入分别为9.34亿元、12.24亿元和16.39亿元,其毛利率分别为75.2%、72.6%、74.6%。截至2021年6月30日止六个月,公司的收入为人民币10.5亿元,较2020年同期增长75.1%。

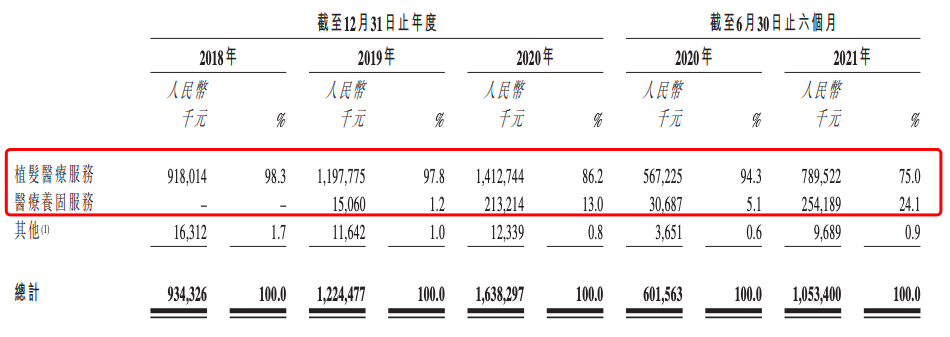

公司的收入主要来源于两个方面:植发医疗服务和医疗养固服务。

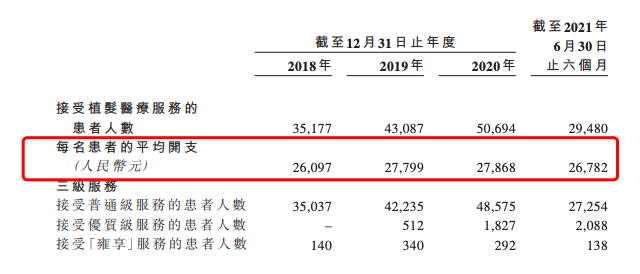

接受雍禾医疗治疗的患者人数从2018年的35177人增長41.7%到2019年的49851人,并且进一步增长到2020年的91069人。截至2021年6月30日止六个月,接受治疗的患者人数达68112人。

医疗养固服务一般指由持牌医疗机构提供的非手术治疗,以解决各种头皮及毛发问题,如脱发、发质细软、头皮瘙痒等。医疗养固服务能够满足更大患者群的各种头皮及毛发问题的多样化需求,包括但不限于脱发。

招股书显示,雍禾的医疗养固服务的收入占比呈现上升趋势,从2019年的1.2%增长至2020年的13%,在2021年的前六个月,占比进一步增至24.1%。

印象中,植发的客单价在2-3万元之间,是一门类似于医美的暴利生意,在雍禾医疗的招股书中,也可以看到这一数据。2016年2018年间,接受植发服务的每位患者平均开支都超过了2.6万。

招股书显示2020年,雍禾医疗的植发患者为5.1万人,占据了9.9%的市场份额。按照2020年营销花费的7.8亿元计算,平均每位顾客的引流成本超过了1万元。

值得一提的是,虽然客单价很高,毛利率也较为可观,但在2018年至2020年,雍禾医疗的年度利润分别为0.54亿元、0.36亿元和1.63亿元,净利率在这三年只有5.72%、2.91%和9.97%。

在漂亮的收入及毛利率背后,却是让人尴尬的“微薄”净利润。不到10%利润率,刷新了人们对植发生意“暴利”的刻板认知。在研发投入上,从2018年至2020年,雍禾医疗的研发费用率仅为0.8%,0.7%,0.7%。所以雍禾医疗每年超过十几亿的营收,都花哪了呢?

成败皆在于营销

众所周知,毛发医疗服务是一种消费者医疗服务,其需要对消费者教育进行长期投资,全面的消费者教育及品牌曝光度才能提高品牌知名度及消费者黏性。

在地铁、电梯里,雍禾植发的广告铺天盖地,高昂的广告成本,必然带来利润的压缩。

透过招股书看到,雍禾的销售和营销开支占收入的最大部分,营销开支于2018年、2019年、2020年及截至2021年6月30日止六个月占总收入的49.6%、53.1%、47.6%及54.9%。这意味着将近一半的收入要拿去做广告、获取客源。

不像具备强社交属性的医美行业,大部分消费者在植发后并不会推荐给他人,很难通过单个用户拉新获客。70%的毛利率在高昂的获客成本在面前不值一提。雍禾植发光鲜的数据背后,充斥着开拓新客的压力和焦虑。

在招股书中,雍禾医疗也提到,公司已设计全面的营销策略,并利用线上及线下渠道结合的方 式使用各类形式的广告推广品牌和服务。

用广告和营销费用堆出来的第一股,或许难以给资本市场一个好的交代。对于雍禾医疗而言,上市并不是一个终点。

为了打造第二曲线,摆脱“增收不增利”的陷阱,雍禾开始发力头发养固服务,试图布局全产业链。养固服务是高频消费,虽然单价低,但比植发的“一锤子买卖”更长久。然而,目前雍禾现在的养固服务基本还是借着植发手术推广,去年的养固服务复购率只有28.9%。

虽然抢走了“植发第一股”的名头,但雍禾也不能忽视资本市场上的一众竞争对手们。由于植发行业的进入壁垒并不高,因此很难构建起绝对的竞争优势。碧莲盛、大麦微针等民营植发连锁机构正在紧追猛赶,酝酿上市计划。

中国提供植发医疗服务的医疗机构非常广泛,除了民营植发连锁机构,包括公立医院、美容机构的植发部门以及非连锁的民营医疗机构,都是雍禾医疗的潜在竞争者。

面向资本市场,雍禾医疗增收不增利的难题依然待解,一味的烧钱教育市场必定不是长久之计,雍禾医疗想要继续讲好“植发第一股”的故事,似乎并不容易。