11月11日,零担快运企业安能物流今日正式登陆港交所,开盘价13.88港元,与发行价持平,但股价随即便走低破发。截至10点30分,安能物流每股报13.04港元,较发行价下跌6.05%,市值为151.6亿港元。

回想当年,“快递有顺丰,快运有德邦”,两者曾经凭借一流的服务、出色的管理和超高的营收增速在业内一骑绝尘。

安能物流的到来改变了快运行业的格局,其凭借货运合作商平台模式,挺过了多轮价格战,成功跻身第一梯队。

随着安能物流的上市,中国零担市场的行业整合之路也将进一步提速,零担物流行业已然进入下半场。

安能物流背后的“铁三角”

安能物流脱胎于航空货代。当时,几家规模较大的航空货代常常因为无法找到能满足要求的公路专线运输企业而苦恼,而与巨大的需求缺口形成鲜明对比的是,国内有将近10万家专线运输企业在惨烈地争抢来自合同物流企业或是企业物流的货源。

一群行业老兵看准了机会,决定跨界到公路零担做货运。安能物流创始人之一、总裁秦兴华当即拍板,“10多年前包飞机做货运,那叫疯狂!这年代,我们还是做点着地的事情估计靠的住点,玩公路运输吧!”

凭借在空运领域摸爬滚打17年的经验,秦兴华很快就将公司做得小有规模。公司走到了发展的岔路口,是固守城池,还是征战更广阔的全国市场?秦兴华毅然选择了后者。

尽管拥有了十数条卡车航班线路,安能物流在当时只是个规模稍大的专线公司,其竞争优势并不明显。行业环境也不比从前,成本持续高企,运价却在低处徘徊。安能物流又该如何在惨烈的竞争中杀出重围呢?

秦兴华与另一位创始人刘海燕得出一个结论——只有“草根+科班”的模式才有持续竞争力,由此,安能开始引入新的力量。

安能物流的又一关键人物王拥军出场。

在货运行业,草莽英雄常见,但像王拥军这样以思想敏锐、见识独到著称的企业高管却不多见。在AT科尔尼和天地华宇的工作经历让王拥军形成了对行业独到的见解。为了邀请王拥军加入,秦兴华特意让出了董事长的位置,自己则担任总裁。在秦兴华与刘海燕的力邀之下,2012年初王拥军正式加盟安能物流,并投资入股。

祝建辉的加入则标志着安能物流的“铁三角”正式形成。

早在2008年,祝建辉就已经涉足零担物流行业创立了“全际通”,比安能物流还早了两年,但后来由于资金链问题,全际通被百世收购。祝建辉萌生了去意,在得知这一消息后,秦兴华再次展现出求贤若渴的姿态,多次赶赴杭州与祝建辉彻夜长谈,并给予其执行副总裁的职位。秦兴华的真诚打动了祝建辉,他在2013年正式加入安能物流,秦兴华更是将公司所有的业务都交给了祝建辉。

这样各具优势的三个人,最终撑起了安能物流的一片天,共同打造了一家中国零担快运史上成长最快、规模最大的全球网络。

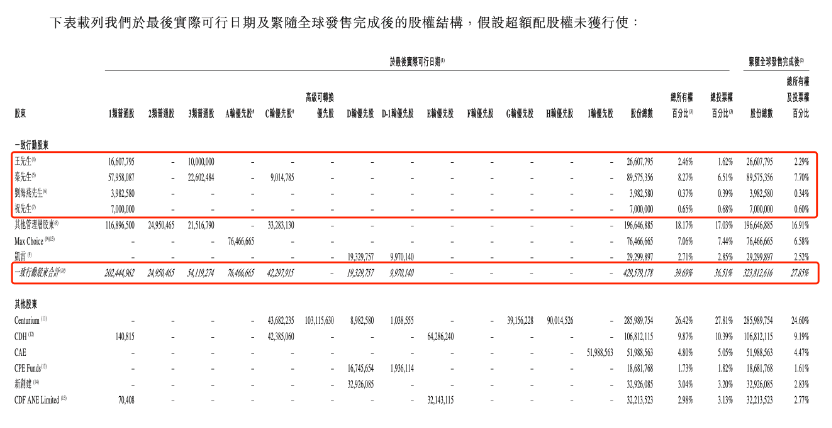

随着安能的上市,秦兴华、王拥军、祝建辉也迎来了财富上的爆发,并且创始团队仍然拥有实际控制权,三人的持股比例分别为8.27%、2.46%、0.65%。按照发稿时的市值计算,三人的身家分别达到12.61亿港元、3.75亿港元、0.99亿港元。

从无名小卒到“快运之王”

在庞大、繁杂的物流领域,安能物流也并非一开始就找准了发展的方向。

其成立之初的模式叫做卡车航班集运中心,在自营的同时,也引入加盟线路,增加运力规模,迅速扩大业务覆盖面。对于加盟商,安能物流只负责规划。看似可行的模式却在2012年宣告失败了,归根结底,这一模式影响了安能的产品定价体系,加盟商追求的个体利益与安能物流规定的全网统一定价之间出现了不可调和的矛盾。

安能物流吸取了这一教训,在2012年开创了“中心直营+网点加盟”的货运合作商平台模式。终端网点加盟,成本低、投入少、运营费用低,又能激励创业者。凭借这一灵活的机制,安能物流很快走上了高速增长的道路。

同时,为了改变传统物流粗放式经营,安能物流自研了40多套IT系统,并通过一系列数字化工具提升效率。数据显示,货物从始发到目的地的中转平均运输次数从2018的1.52次优化至2020年的1.38次。

安能的这一创新模式也得到了资本的认可,IPO之前,共获得9轮融资,投资方包括红杉资本、大钲资本、华平投资、CPE、鼎晖投资、凯雷投资、Goldman Sachs等,其中红杉资本和华平投资分别于2016年和2019年退出。

在拿下A轮融资之前,红杉资本曾抛出一个问题,让安能物流用三分钟讲清楚安能的发展模式。安能物流仅用了两句话就打动了红杉——快递有直营制的顺丰,还有加盟制的申通,零担快运有直营的德邦,还有加盟的安能。现在申通的发展速度比顺丰快。

借助资本的力量,安能物流实现了跨越式的发展。2013年底,安能物流的加盟网络达到1000个,年营收达到6亿元。到了2017年,安能物流已经成长为仅次于德邦的巨头。据招股书显示,截至2020年,安能物流拥有超26000家代理商和2700条干线。

在高速发展期间,安能物流也狠狠地跌过跟头。

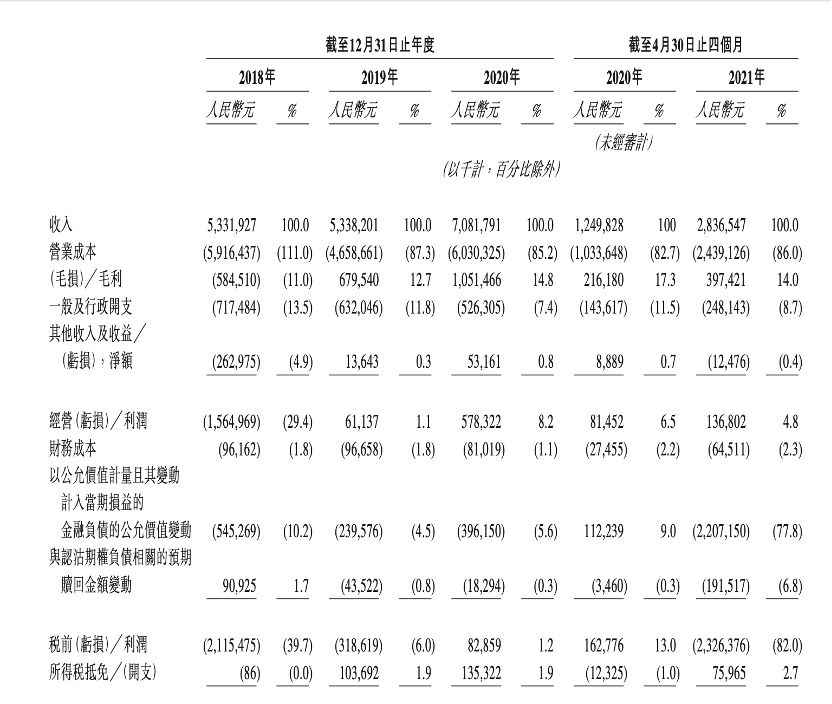

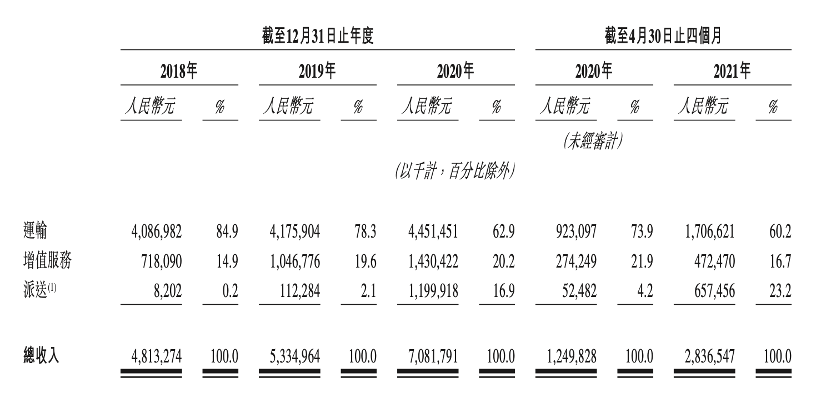

招股书显示,2018-2020年安能物流的营收分别为53.32亿元、53.38亿元、70.82亿元;净利润分别为-21.16亿元、-2.15亿元、2.18亿元。

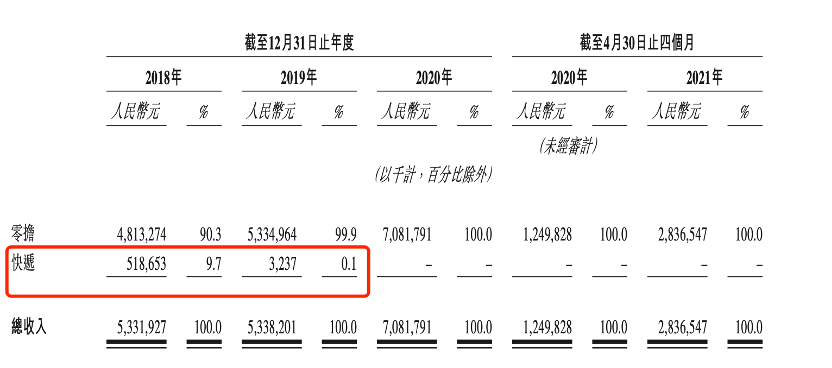

2018年巨亏20亿元的数据格外显眼。这主要是因为安能物流在快递行业的失利。2016年,安能物流试图寻找第二增长曲线,涉足快递业务,当时王拥军认为,快递行业已进入由量变到质变的拐点。但是进入快递行业的第二年,安能物流的业绩就开始出现大幅亏损,2018年快递行业又出现了一轮极为惨烈的价格战,几乎所有快递行业都在流血前行。

2019年,安能物流决定彻底放弃快递业务,专注快运,王拥军将其形容为“史诗般的撤退”。 阵痛之后,安能物流也优化了商业模式,建立了物流产业互联网,向2B产业互联网升级。

一心专注零担快运的安能物流实现了货运总量31.0%的复合年均增长,并在2020年货运量突破千万吨,市场份额占到了0.5%,一时间风头无两。根据艾瑞咨询的数据,按货运总量计,2020年中国快运网络的市场规模占中国零担市场的3.1%。

在2020年的运联峰会上,谈及是什么力量驱动着安能物流时,王拥军回答“效率”,在他看来物流企业要生存要发展,就要降本增效,没有一个对极致效率的追求,就没有办法形成差异化的能力。

风光背后隐忧仍在

身为“千万吨王”,安能物流肩上的担子并不轻。

零担业务增长稍显乏力,第二增长曲线仍未成型是安能物流首先要面对的问题。

安能物流的零担收入主要包括运输服务、增值服务和派送服务。运输服务占到了大头,2019-2020年同比增速分别为2.18%和6.60%,低于业务总收入的同比增速。此外,2018-2020运输服务的毛利率分别为-0.39%,-7.47%,-8.29%,也让其盈利能力受到了质疑。

最尴尬的是,尽管运输量业内领先,在营收上却不及“货运量老二”的德邦。2020年安能物流营收为70.82亿元,而德邦的营收则高达275.03亿元。

多元化的增值服务在一定程度上缓解了安能物流的增长焦虑,包括向货运合作商提供电子运单、SaaS及移动应用程序、保险及运营管理等服务。这部分收入也是在逐年上涨,2020年较2018年几乎翻倍,毛利率也在80%-90%之间,为安能物流带来了可观的利润,有望成为安能物流的第二增长曲线,但目前的营收占比仍然不高,仍需要时间来检验其成长性。

不过,有媒体指出,增值服务最大的服务对象之一是第三方运营干线车队,在安能物流大举布局自营车队的情况下,第三方车队的扩张空间有限,该业务未来的增长潜力受限。

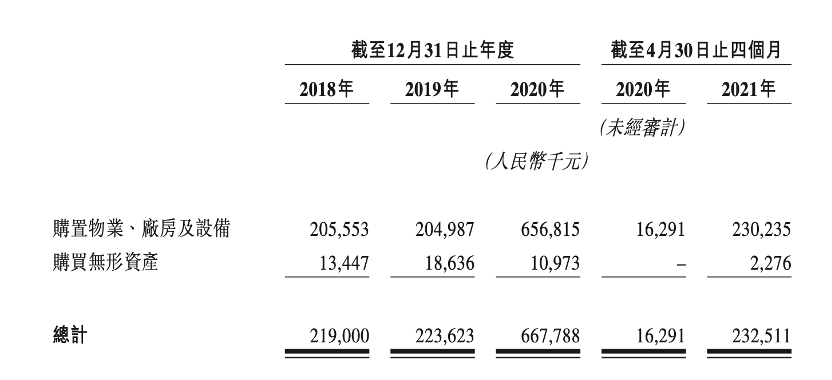

也是受自建车队和分拨中心的影响,2020年,安能物流的资本开支大幅提升,达到了6.6亿元。

车队和分拨中心的建设,确实能够提升干线覆盖力度,提高效率,但这是一个长期投入的事业,一旦分拨中心的业务不佳,或运营成本过高,都将会影响安能物流的盈利能力。

但显然,安能物流已经做好了打持久战的准备。招股书显示,此次IPO募集的资金约40%将用于在战略地区兴建、升级和潜在收购5至10个核心枢纽,应对高速增长的业务及改善网络结构,确保实现稳定和长期规划;约30%将用于投资干线运输车队,进一步提升营运效率;约20%用于投资科技创新;约10%用作营运资金及其他一般公司用途等。

行业整合正在加速

当下,国内零担行业已经从高度分散的发展格局向头部聚拢,安能物流的上市无疑会加速这一进程,推动行业的整合。

同时,这也预示着零担快运市场将迎来一波上市潮。今年早些时候,福佑卡车、日日顺就已经递交了招股书。百世快运也曾表示最早将于2022年上市。

王拥军曾对媒体表示,“在网络型企业竞争的上半场,快速增长是最好的路径,先期的亏损是有战略价值的;但在下半场,没有利润的增长是毫无意义的。”

对于安能物流来说,上市只是一个开始,它已经在筹备下一个十年了。

王拥军提到,希望安能的下一个10年,可以将整体市场份额提升到10%-15%,也就是说,至少还有六七倍的成长空间。

“我们的目标是做‘零担之王’,而不只是快运龙头。我们的天花板,是剩下94%由专线物流占领的存量市场。”

而手中仅握快运筹码的安能物流,能继续称王吗?