本文来自合作媒体:投资界(ID:pedaily2012),作者:杨继云。猎云网经授权发布。

马化腾再一次投资了王兴的基金。

投资界消息,近日,腾讯的关联公司——腾讯产业投资基金入股了深圳龙珠股权投资基金,后者的实际控制人正是美团创始人王兴。

这已经不是腾讯第一次投资美团系的基金。早在2017年11月,彼时刚刚成立的美团龙珠资本完成首期交割,其主要投资人就包括腾讯。如今,腾讯再度入股龙珠资本关联基金,也让外界正式关注起腾讯的LP版图。所谓LP(Limited Partners),即有限合伙人,俗称“金主爸爸”,是创投机构的出资人。

过去几年间,除了在直投上的风生水起,很少有人关注到腾讯已经接连投资了几十家VC/PE。除了龙珠资本之外,还包括红杉中国、高瓴创投、高榕资本、启明创投、钟鼎资本、挚信资本、顺为资本、真格基金、青松基金等众多知名机构。

再次出资龙珠资本,4年前,腾讯就做了王兴的LP

腾讯再次入股美团龙珠资本。

1月7日,深圳龙珠股权投资基金合伙企业(有限合伙)发生工商变更,新增投资人深圳市腾讯产业投资基金有限公司(即腾讯投资)、竞技世界(北京)网络技术有限公司等。也就是说,腾讯产业投资成为了深圳龙珠股权投资基金的LP。

天眼查APP显示,深圳龙珠股权投资基金合伙企业(有限合伙)成立于2020年1月,执行事务合伙人为深圳市美珠企业管理有限责任公司,公司经营范围包括受托资产管理、投资管理、股权投资、受托管理股权投资基金等。

通过层层股权穿透,可以看到深圳龙珠股权投资基金的实际控制人为王兴,其最终受益人为王兴与穆荣均。

这是美团龙珠资本旗下的基金。股权信息显示,宁波梅山保税港区美珠股权投资中心(有限合伙)持有深圳龙珠股权投资基金2.36%的股份。而美珠股权投资中心即美团龙珠资本的主体,最终受益人为持股超过50%的王兴,实际控制人为美团龙珠资本创始合伙人朱拥华。

事实上,这并非腾讯系第一次投资龙珠资本。2017年11月,美团龙珠资本完成首期交割,并在2018年7月10日宣布完成最终交割,规模20亿人民币,主要出资人除了美团以及多家母基金外,还包括腾讯和新希望等产业投资人。

在王兴看来,美团与腾讯担得起“朋友”二字。在一次采访中,王兴被问到互联网圈的朋友有谁,他毫不犹豫地说出了“腾讯,同时它也是我们一个很重要的股东。”他坦言,腾讯不管是创始人的个性、整个团队的气质,还是业务战略,它是能更好和别人结盟的。

如今,这对盟友在投资上走得越来越近。

王兴坐拥美团系隐秘投资帝国

龙珠资本,王兴的投资触角之一。

2017年2月,美团对外宣布,要作为基石投资人发起设立美团点评产业基金,专注于大消费领域C轮以前的项目投资,包括餐饮、零售、及酒店旅游、休闲娱乐等领域。这只基金的总目标规模是30亿,首期15亿。发起后,包括腾讯在内的各路投资人都很热情,美团点评基金首期募到了20亿。

同年10月,在完成首期基金最终交割后,美团点评产业基金正式更名为美团龙珠资本。

龙珠资本独立市场化运作,由美团现任CFO陈少晖担任CEO,VC/PE圈出身的朱拥华担任创始合伙人,王兴和王慧文属于龙珠资本的战略顾问团队。除了LP与GP的关系,龙珠资本与腾讯还存在的一个有趣的渊源是,陈少晖在加入美团负责美团战投前,曾是腾讯产业共赢基金的执行董事。

天眼查信息显示,龙珠资本自成立以来共进行了近20笔对外投资,包括喜茶、幸福西饼、乐禾食品、古茗奶茶、易久批、肉联帮、怒喵科技等。投资界获悉,龙珠资本刚刚完成了投资另一个网红新茶饮——蜜雪冰城。

2019年8月,美团龙珠资本投资了理想汽车的C轮,见证了理想汽车从首款产品定型到成规模交付的全过程。去年7月,理想汽车正式登陆纳斯达克,成为龙珠资本首个IPO的被投企业。

龙珠投资理想汽车,显然有美团和王兴的因素在其中。王兴对于理想汽车一出手就是重注,曾个人出资2.85亿美元,美团以及龙珠资本也都出手。而这个案例,也恰恰体现出了美团系投资势力的联动。

总体而言,美团系有三股投资势力:王兴、美团战投和美团龙珠资本。王兴的投资版图不仅仅局限于个人,他还是多家投资机构的LP;美团战略投资部发起的投资很好理解,目的是服务于美团的业务和生态,时至今日,陈少晖带领的美团投资部依旧攻城略地,对外投资项目超过60家。

眼下,美团系的投资生态效应渐渐形成,腾讯与美团也有了越来越多的联动。2019年3月,社区生鲜零售领域出现了一笔高达20亿元的投资——谊品生鲜,就是由腾讯、钟鼎资本、龙珠资本联合投资的。而这只是美团系活跃在创投圈的冰山一角。

出手至少78次,腾讯庞大LP版图浮出水面

腾讯战投的高歌猛进已经不用多说,但很少有人知道,它也将LP做得风生水起。

2020年9月,一则消息引发了众多关注——深圳市红杉煜辰股权投资合伙企业(有限合伙)发生工商变更,投资人新增深圳市腾讯产业投资基金有限公司、安徽建安投资基金有限公司等。

深圳市红杉煜辰股权投资合伙企业(有限合伙)成立于 2019 年 9 月,注册资本 1 亿人民币,执行事务合伙人为深圳红杉安泰股权投资合伙企业(有限合伙),经营范围包括:受托资产管理、投资管理;股权投资、受托管理股权投资基金等。

这意味着,腾讯投资入股了红杉资本关联公司,而信息显示持股比例约3.59%。当然这不是腾讯与红杉中国的第一次牵手——天眼查信息显示,腾讯曾投资过红杉资本另一家关联公司北京红杉盛德股权投资中心(有限合伙)。

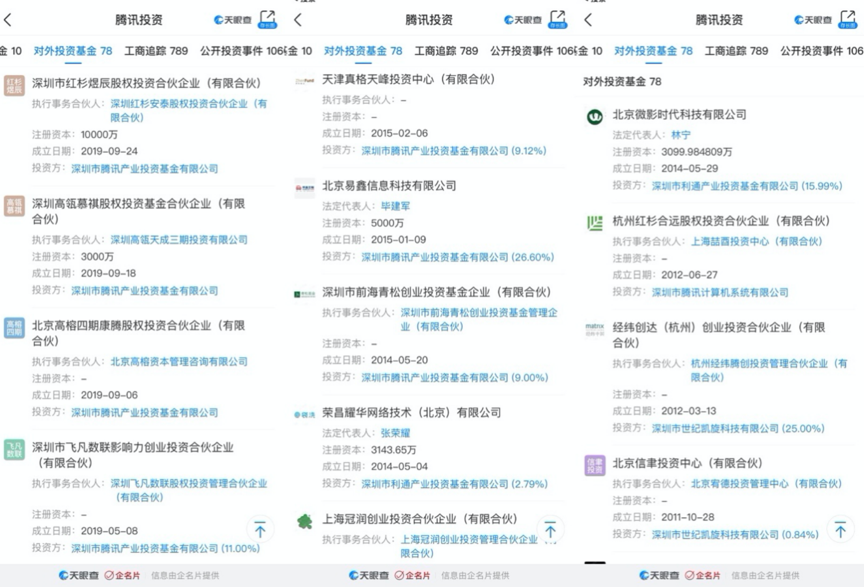

时至今日,腾讯已经悄然布局了一个庞大的LP版图,据不完全统计对外投资基金78次。除了龙珠资本,还包括了红杉中国、高瓴创投、高榕资本、启明创投、钟鼎资本、挚信资本、顺为资本、真格基金、青松基金等众多知名VC/PE。

青松基金创始合伙人刘晓松曾于1999年投资腾讯,斩获数万倍回报。多年后,腾讯也入股了深圳市青松三期股权投资基金合伙企业(有限合伙)、深圳市前海青松创业投资基金企业(有限合伙),成为了青松基金的LP。

高榕资本成立伊始,就定位于中国的创始人基金(China's Founders' Fund)。背后的出资人除了主权基金、养老基金、大学捐赠基金、家族办公室等全球顶级机构投资人,还邀请了包括腾讯为首的数十家互联网企业的创始人或核心高管成为出资人。这几年来,腾讯与高榕资本也常常联合投资,例如拼多多、水滴等公司。

外界常常惊叹于腾讯摇身一变成为一家超级VC,殊不知一个更加庞大的腾讯系LP帝国也正在渐次展开。更令人惊叹的是,当国内大多数VC/PE深陷“募资难”时,腾讯的投资节奏却愈发急促。

VC/PE圈一种全新的联盟正在出现——产业资本与投资机构联手,打造强大的生态圈。这也许就是创投机构所要追求的护城河。