猎云网注:在一项投资标准的调查中,美国超过200家LP证实了业绩的重要性。而在进行业绩筛选时,LP通常希望GP的IRR最低达到12%,最好能够接近30%,才会纳入考虑范围,并根据IRR表现来确定投资GP的优先级。原文作者 | Thomas Meyer & Pierre-YvesMathonet,中文编译:出类(chuleimedia),翻译:何卿妍。

基金的尽职调查与创业公司调查区别不大,都离不开对团队和投资策略的评估。投资成功的概率也是一样的——LP搜寻评估大量的基金,然后选择一小部分进行投资,最终只有其中的几只能为它带来回报。对LP而言,尽调从团队开始,也从团队结束。LP苦苦追寻的答案只有一个——这个团队能否为我带来丰厚的回报?

那些在基金周期中的顶级GP往往有着漂亮的、经得起检验的历史业绩,它们正是LP一直以来寻找的对象。但一些其他的LP也会关注可能会带来全新思路的新锐GP。对新锐GP来说,所有能募到的钱都是市场给予的“怜悯”,十分来之不易。当钱站在它那一边时,即使是一个资质平平的团队,往往也能打造一只超越预期的基金。

LP如何对GP进行首轮筛选?当一些LP选择顶级的、有认可度的老牌基金进行投资时,其他的LP也在寻找新锐GP。他们从某些特定的投资领域开始搜索,然后再通过附加的标准缩小范围。对LP而言,首要的过滤条件,也是尽调评估表上占比最重的——业绩表现。

Lisa Edgar是一家顶级母基金的董事总经理,她表示FOF倾向于从公司业绩表现开始进行筛选程序。她说:“在一个不断变化的环境中,评估GP在各种技术和经济周期中,是否有产出高回报的能力是十分重要的。”而GP的这项能力只有从他们过往的募资和投资的基金中才能看出来。

现任Fisher Lynch Capital总经理、前斯坦佛大学PE投资组合管理人Georganne Perkins同样表示,每年会看200多个基金的PPM,但是会很谨慎出手,他认为经历过4只基金完整周期的GP,在投资圈才能建立稳定、优异的基金品牌和不俗的业绩回报。大多数机构LP一年里通常会看200到600多只基金募资材料。

在如此大的筛选量下,想要脱颖而出的最好方法就是通过被引荐去与LP建立关系。对于那些没有经过引荐的不知名基金,它们的资料通常都会被直接丢进垃圾桶,但这也让选择对的引荐人变得十分重要。通常来说,和这家LP同等地位的LP、知名的GP、有声望的律师,有这些人的引荐就会让募资之路更加顺畅。

而如果第一步就走错了,那么接下来只会步步错。“在美国,对州养老金管理人来说,接到政府官员的电话,包括州长办公室的电话都是再正常不过的。他们一上来便从亏损开始说,向你施压,即使你有非常出色的业绩。”来自密歇根和印第安纳州退休基金的Robert Clone说,尽管他管理超过500亿美元的资产,但通常在跟进一个新的GP投资机会时,依然会循序渐进,谨慎地观察基金的进展和表现。

一位全球私募股权家庭办公室的总经理G. Thomas Doyal说道,“我们在投资之前,通常会观察好几年,主要看GP在多个投资周期中的具体表现。”Doyal一年会收到约50家基金的募资资料,但他只会在与GP团队建立了可靠的关系之后才会评估他们的材料。他说,“我们通常不会去看我们不熟悉的GP。”所以对于新锐GP来说,通过引荐且主动地去与潜在的机构LP建立关系是至关重要的。

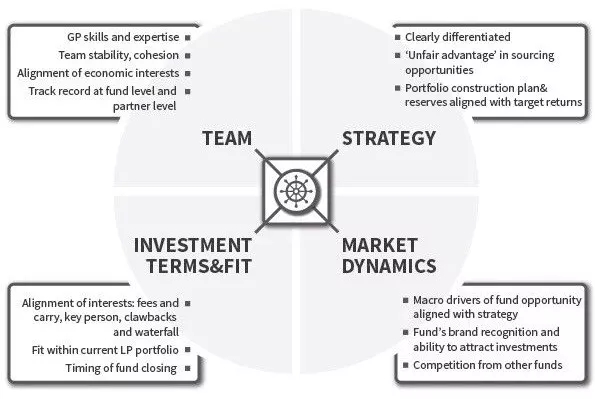

同样,持续向LP汇报关键的投资进展和表现也会让这条路好走许多。一位顶尖LP表示,“像很多企业家寻求下一个商机一样,我们也一直在寻找最具潜力的基金管理人——下一个KPCB”。LP如何对GP的尽调进行打分?Thomas Meyer和Pierre-Yves Mathonet合著的一本名为Beyondthe J Curve的书中,提出了十分具体的定性打分标准,包括4大类型,共计13个分项,主要涵盖基金团队、基金策略、基金投资条款和合理性,以及市场变量,其中管理团队和基金投资策略占到最高的两项比重。

管理团队能力30%

投资和运营经验、领域专业性、跨地区的关系网络、团队规模和团队互补能力。

团队稳定性 10%

清楚的职能、职责、决策划分,过往离职员工及员工稳定性、利益一致性、基金财政稳定性和基金传承。

团队驱动力 10%

GP在基金中的出资占比、团队激励机制、品牌声誉、团队独立性、外部合作活动和内部利益冲突。

基金投资策略15%

项目Sourcing、阶段、投向、基金规模、退出策略等整体策略的合理性。

基金结构 10%

运营成本、Fee,公司管理和合规。

外部视角的验证10%

过往基金的历史业绩、与其他基金的Performance对比、与过往LP联合投资的效果和过往LP复投情况。

整体合理性15%

考虑基金整体,比如基金团队、基金规模和基金策略三者的合理性。

但是,在具体操作层面,也有观点认为基金历史业绩是决定性的,在“What Drives Venture Capital Fund Raising?”这篇论文中,作者Paul A. Gompers and Josh Lerner总结到,“基金业绩是基金募资能力的决定性因素。声誉、公司成立的时间和规模同样影响着新基金的募资。”

“业绩是重中之重”这个主题不断地在各种各样的学术文章中出现。在一项投资标准的调查中,美国超过200家LP证实了业绩的重要性。而在进行业绩筛选时,LP通常希望GP的IRR最低达到12%,最好能够接近30%,才会纳入考虑范围,并根据IRR表现来确定投资GP的优先级。

其中所有提到的回报通常也和基准数据指标紧密相连,以便进行业绩的比较。Rusell3000、S&P500,或者超过基准线400点以上,这些都是机构LP设立的基本门槛标准。其他的标准包括长期的历史业绩、过往LP构成的多样性、团队经验和基金投资策略等。

虽然所有列出的标准都很重要,但Top Tier Capital Partners的Lisa Edgar提出了一个最基本问题,那就是:“我们是否会在这只基金中赚钱?”

文章来源:Thomas Meyer and Pierre-Yves Mathonet, Beyond theJ Curve—Managing a Portfolio of Venture Capital and Private Equity Funds(Chichester, UK: John Wiley & Sons, 2005), 221