【猎云网(微信号:ilieyun )】11月4日报道(文/福尔摩望)

)】11月4日报道(文/福尔摩望)

10月末,在沙特阿拉伯举办的未来投资倡议大会上,软银集团CEO孙正义被发现在不断地打瞌睡。未来投资倡议大会是由沙特王储穆罕默德·本·萨勒曼主导的中东投资峰会,甚至被称为“沙漠达沃斯”。

图源:YouTube

去年,当萨勒曼王储被卷入卡舒吉谋杀案丑闻时,为了避开舆论风头,孙正义选择了不参加“沙漠达沃斯”。然而,当他今年再次出席时,却发现眼前的一切与两年半前相比,已经发生了巨大的变化。

2016年9月,孙正义向萨勒曼描绘了一幅其国家如何被技术改变未来的图景。王储被打动了。“45分钟,450亿美元。相当于每分钟10亿美元。”

现在,当孙正义在有关技术投资的小组讨论活动中发言时,台下几乎空无一人,与会者要么去吃午饭了,要么正挤在别处开会。而此前一天,同样的大厅里人满为患,很多人甚至被挡在门外。

面对如此惨淡的景象,孙正义仅仅只发言了几句,捍卫了自己对人工智能长期下注的策略。“我们在寻找最有远见的企业家来解决无法解决的问题,他们需要有最强烈的热情,我们也会为他们提供所需的资本,”他说。

在WeWork上市失败风波后首次公开露面的孙正义,似乎渴望获得沙特王储的支持。沙特主权财富基金PIF曾是愿景基金的最大投资者,但直到现在,仍未宣布支持软银在7月公布的第二只基金。

投资魅力不再?

Uber、Slack和WeWork,这些都曾是软银和孙正义投资的典范。它们都代表着一种颠覆者身份,让软银和孙正义在世界创新领域名声大噪。

通过软银和规模达1000亿美元的愿景基金,孙正义向众多创企投入了大量资金,试图改变人们的工作、出行和生活方式。他的投资使这些年轻的公司在近几年以惊人的速度扩张,尽管有时需要蒙受巨大的损失。不过,在创业世界里,到处充斥着理想主义,损失甚至成为了荣誉的象征。

对阿里巴巴的早期投资让他赢得了超过1000亿美元的回报,并巩固了他作为有远见投资者的声誉。他迫切地发布能够使软银成为人工智能、机器人技术和其他先进技术领域领导者的300年计划。

但是今年,他的宏伟设计在与现实的碰撞中开始崩溃。

也许只是大家的猜测,但我们能够感觉到华尔街已经试图避免来自软银及其愿景基金支持公司的冲击。在IPO失败之后,WeWork首席执行官宣布离职;Uber的股价已从上市以来下跌了近30%;Slack的股价自6月份首日交易以来下跌了40%以上。

软银的批评者说,它的投资鼓励创始人承担过多的风险,而忽略了建立可持续经历经济起伏业务的风险,从而损害了年轻公司的生态系统。他们希望WeWork的崩溃会迫使投资者对快速成长的公司持更多怀疑态度。甚至孙正义也承认,其公司投资的业务需要更快地实现财务可持续性。

“我希望这是为资本市场带来更多理智的转折点,”埃森哲前资深合伙人、现哥伦比亚大学商学院兼职教授Lem Sherman说。

软银和愿景基金现在面临对其某些投资需要进行严重减记的状况。WeWork及其顾问考虑过以低至150亿美元的估值出售其公开发行股票,远低于软银去年1月对该公司的470亿美元估值。Bernstein的分析师表示,如果股票市场对WeWork的估值为150亿美元,那么软银可能会被迫在这一投资中亏损20亿美元。

如此巨大损失的前景使软银蒙上了一层阴影,并让投资者对孙正义的投资风格产生了怀疑。而这反过来又可能会破坏他为第二只愿景基金募资约1080亿美元的努力。

现年62岁的孙正义以巨大的赌注和坚定自己的信念,建立了自己的商业帝国。他曾经威胁要在日本一家电信监管机构的办公室里自焚,除非决策者给他想要的东西。他是特朗普当选后接见的首批企业大人物,并承诺投资500亿美元,在美国创造5万个就业机会。

生于韩裔家庭、在日本长大的他,在加州大学伯克利分校学习计算机科学时,首次涉足了商业。1981年,他在东京开设了一家名为SoftBank的计算机零件商店,并将其建成了一家技术和电信集团。在互联网泡沫时期,他的财富激增,虽然在21世纪初萎缩,但随着软银成为日本最大的手机公司之一,他的财富也在慢慢恢复。

2000年,孙正义向阿里巴巴注资2000万美元,即使软银在三年前出售了部分股份之后,该公司所持有的股份如今也价值近1190亿美元。这笔意外之财也帮助孙正义的个人净资产增加到约200亿美元。

此后,孙正义试图一次又一次地复制自己在阿里巴巴的投资。

愿景基金也的确取得了一些本垒打。去年,当沃尔玛收购了印度电子商务公司Flipkart时,该基金获得了大约15亿美元的投资回报。哈佛商学院教授Tom Nicholas表示,尽管有类似WeWork这样的失误,但该基金可能只需要少量下注就能大赚一笔,以弥补其他地方的损失。

软银诅咒?

其实,WeWork事件曾经就在软银身上发生过。作为其进军美国的大手笔之一,软银于2013年收购了陷入困境的无限公司Sprint的控股权。

孙正义为此支付了216亿美元,并通过收购承担了数十亿美元的债务。但是他当时承诺,软银将通过升级Sprint网络以提供更好的服务和更快的速度,帮助该公司超越更大的竞争对手Verizon和AT&T(注意,在收购之际,Sprint属于美国第三大无线公司)。

然而,承诺仅仅只是承诺。MoffettNathanson的研究分析师Craig Moffett表示,除去会计变更提高的Sprint收益,该公司的底线在软银的领导下基本持平。Sprint不仅进一步落后于其较大的竞争对手,而且还输给了规模较小的竞争对手T-Mobile。

Moffett说:“这是一笔糟糕的投资。”

孙正义曾几次尝试将Sprint与T-Mobile合并。直到去年,软银才最终达成协议,同意将Sprint出售给T-Mobile。

Moffett说,这笔交易对Sprint的生存至关重要。他说:“如果不进行合并,Sprint的股票将变得毫无价值。”

此外,软银投资组合中的明星创企在裁员和CEO改组方面陷入了巨大的挣扎之中。例如,房地产独角兽Compass在接受软银投资后,接连失去了CFO、CMO和CTO。

猎云网最近的报道《曾获软银3亿美元投资,宠物护理创企Wag发展艰难或降价卖身》,也讲述了另一个陷入“软银诅咒”的创企故事。

软银大约两年前向Wag投资了3亿美元,并获得了高于正常比例的股份。

软银进行投资的时机恰逢Wag创始人Josh与Jonathan Viner被替换,后者在外部人士Hilary Schneider接替Josh Viner担任首席执行官后不久就离开了。甚至有些Wag投资者对该公司也感到不满——一位Wag投资者表示,他们已经将其在该公司的股份标记为零。

根据CNN在今秋早些时候的报道,Wag最近经历了多轮裁员,影响人数不明。并且,它的前雇员还批评Schneider未能充分发展业务。自从软银投资以来,Wag的主要竞争对手Rover赢得了市场份额。而且,该公司并没有实现其向海外进行扩张的计划,而此类计划通常是软银投资的标志。

分析师表示,软银最大的问题之一是,其对初创企业的巨额投资已将年轻公司的估值推高至其他任何投资者都不愿支付的水平。

批评者认为,软银做法的另一个主要缺陷是,它对所投资公司的创始人施加了很少的限制。当企业治理专家得知孙正义和软银所容忍的一些WeWork利益冲突时,他们感到非常震惊。例如,该公司在诺伊曼所部分拥有的建筑物中租赁了办公空间。

麻省理工斯隆管理学院教授Bill Aulet表示,孙正义选择的初创企业也可能缺乏纪律性,因为他在他们弄清客户真正想要的是什么以及如何获利之前就花了数亿甚至数十亿美元。

愿景基金2号

风险基金通常会在12到14年的反馈周期内运作,而将创始人的“天赋”转移给关键继任者的过程可能会花费更长的时间。在红杉、Emergence和Floodgate等最成功的基金中,接班人都经过了最初的创新者、产品专家、企业家和技术专家的多年培育。

软银投资组合的高管们似乎并没有做出将孙正义的“天赋”转移给继任者的决定,而是由委员会做出决定并做出妥协。在风险投资世界中,这可能是一种危险的方法,在这种情况下,你必须参与前10%的投资才能获得可接受的回报,而在前35%的投资中才能达到收支平衡。基于折衷的决策往往会将投资推向中间,而不是顶部。结果可能是,愿景基金的结构和文化并未放大孙正义的才华,而是对其进行了稀释。

于是,愿景基金看起来越来越像是通过金钱而不是战略来扩大规模的。它跌落得如此之快,既令人震惊,又似乎在情理之中。

就像Sprint剧本一样,软银最终决定介入,向WeWork提供100亿美元用以纾困。

这是一个冒险的策略,毕竟该公司已经直接或通过其庞大的愿景基金向WeWork投资了超过90亿美元。考虑到WeWork燃烧现金的速度,它可能不得不投入更多资金。软银可能还需要等待数年才能让WeWork扭转局面。

也许有人会问为什么软银还要介入,为何不干脆让WeWork破产或者让摩根大通等投资机构接手呢?

首先,软银仍然是WeWork的“坚定信徒”。孙正义的固执本性在这件事上体现的淋漓尽致。其次,软银负担不起WeWork破产的冲击。

西北大学凯洛格商学院教授Filippo Mezzanotti表示:“如果软银相信WeWork的价值,并且他们希望拯救这家公司,那么避免破产似乎很有意义。”而且,破产可能会刺激客户离开。

软银正在努力筹集第二只1000亿美元的愿景基金。WeWork的价值下降得越多,软银及其第一只愿景基金就必须承认对该公司投资的损失。专家说,放任WeWork破产可能会破坏软银第二只愿景基金的希望。

愿景基金1号在其1000亿美元的支出中,几乎有85%属于新投资。该基金将其资本的约15%保留给现有投资组合公司进行后续投资。愿景基金第二季度末共进行了81笔投资。

而愿景基金2号的关注重点仍然保持不变:“通过对市场领先、技术驱动的成长型公司进行投资,促进人工智能革命的持续加速。”

第二只愿景基金的规模也在不断变化。阿布扎比国家基金Mubadala Investment Co.向愿景基金1号投资了150亿美元。该公司风险投资负责人Ibrahim Ajami本周表示,尚未决定是否参与第二只愿景基金。

沙特阿拉伯的主权财富基金向愿景基金1号投资了450亿美元,但其在愿景基金2号中的作用仍不清楚。

至于软银本身,该公司在7月表示将向基金投资380亿美元,高于前任基金的250亿美元。

一位知情人士说,虽然孙正义向盈利能力更快的公司迈进将是近期的投资指导策略,但这位软银亿万富翁以自己的敏捷性和随环境的变化而自豪。该人士说,如果市场条件发生变化,孙正义可能会再次改变其策略。

“中国软银”

就在软银因其投资效果问题被不断质疑的同时,已经有多家投资机构实现了赶超。

图源:胡润

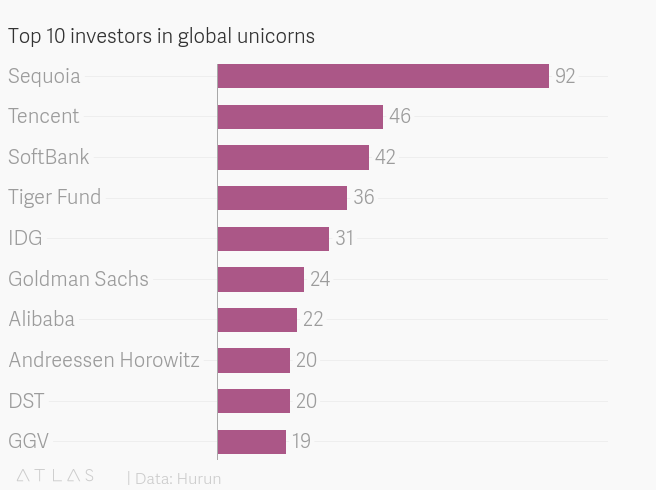

腾讯过去五年来一直在悄悄但积极地投资于全球初创企业。根据《Hurun Global Unicorn List 2019》,腾讯已经投资了46家全球独角兽,而软银集团只有42家。腾讯超过软银跻身胡润独角兽十大投资者榜单第二名,仅次于美国的红杉资本,后者已投资了92家独角兽。

总体而言,来自中国和美国的公司在独角兽主要投资者名单中占主导地位。五家来自美国,包括老虎基金、IDG、高盛和私募股权公司Andreessen Horowitz,三名来自中国,包括阿里巴巴和纪源资本。

根据Sanford Bernstein研究分析师Bhavtosh Vajpayee的说法,腾讯估计在2015年至2017年间投资了超过300亿美元,他也将腾讯称为“中国软银”。

经过多年的积极投资,腾讯正在收获丰厚的回报。该公司第二季度来自其投资公司的净利润占27%,而去年同期为22%。相比之下,软银则承受着向投资者交付资金的压力。