猎云网注:截至2019年6月30日,海底捞在全球的门店总数达593家,按1974亿港元市值来计算,每间门店价值约合人民币3亿元。2019年中报披露,这样一家店半年营收2570万、毛利润283万。通过重组、上市,张勇让每家火锅店的价值增长了150倍,绝对是资本高手。文章来源:虎嗅APP(ID:huxiu_com),作者:Eastland。

1994年,海底捞在四川简阳开出首家火锅餐厅。

2018年9月,海底捞在香港主板IPO、募集资金75.6亿港元,刷新中式餐饮企业公开募集的全球纪录。

2019年8月29日出炉的福布斯《新加坡富豪榜》,海底捞(06862.HK)创始人张勇的名字赫然出现在榜首。

按9月3日收盘价,海底捞市值1974亿港元,约合252亿美元。张勇夫妇直接/间接持有68.6%,市值超过170亿美元。

过往12个月(2018年H2+2019年H1),海底捞净利润19.1亿元,约合21亿港元。以此计算,海底捞市盈率高达95倍!

同在香港主板上市,“纯互联网公司”腾讯市盈率为32倍,“半互联网公司”小米只有18倍。火锅连锁店的估值水平达顶级互联网公司的3倍,说“没泡沫”难以让人信服。

资本市场并非“不识数“,只不过腾讯市值太大、小米短期也难见起色,不如凑热闹去炒海底捞,赚些快钱。

海底捞当前估值无疑存在泡沫,问题是泡沫什么时候破,或海底捞能否以业绩填充。

营收增长主要靠开新店

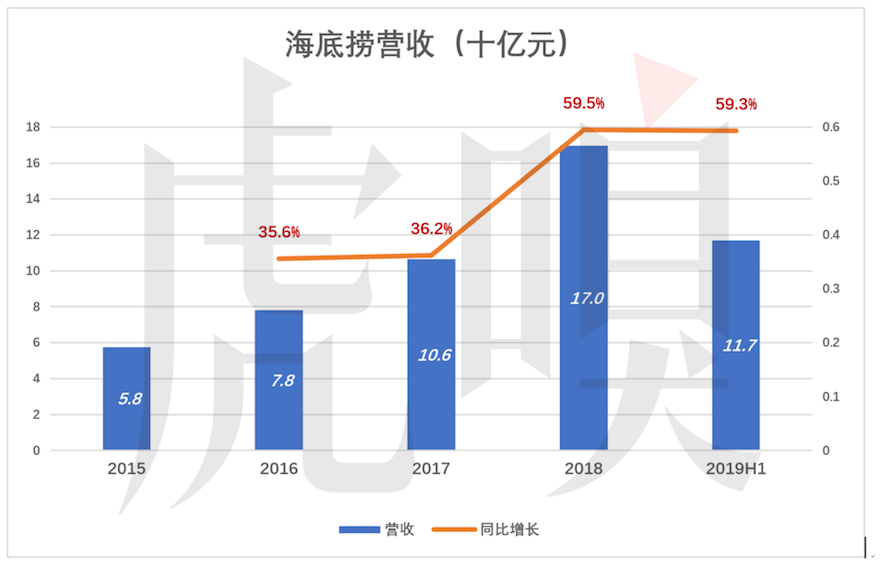

2018年,海底捞服务1.6亿人次,平均翻台率5次/天,营收170亿元,同比增长59.5%。上市前的2016年、2017年,营收增速分别为35.6%和36.2%。

2019年H1,营收117亿,同比增长59.3%。

2018年以来,海底捞营收快速增长的主要原因是猛开新店。

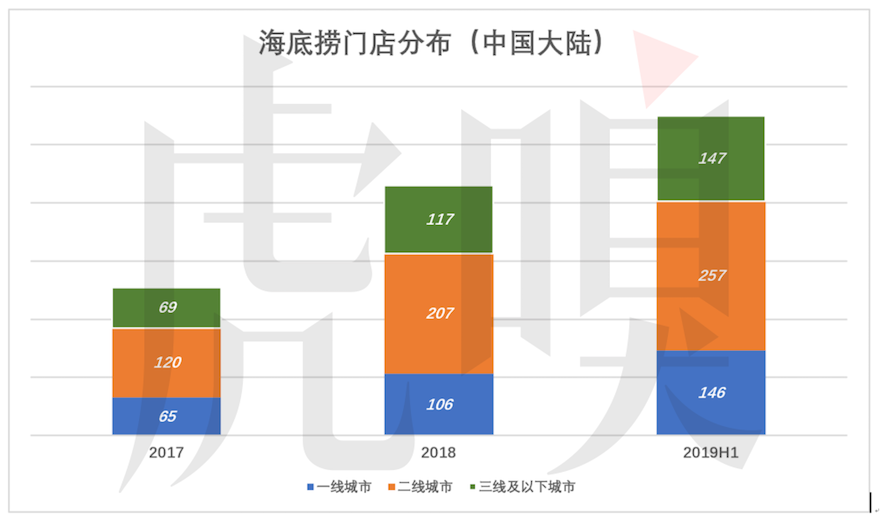

截至2018年末,466间门店中430间位于中国大陆,36间在海外。2019年6月末,门店总数达593间,其中550间位于中国大陆的116个城市。

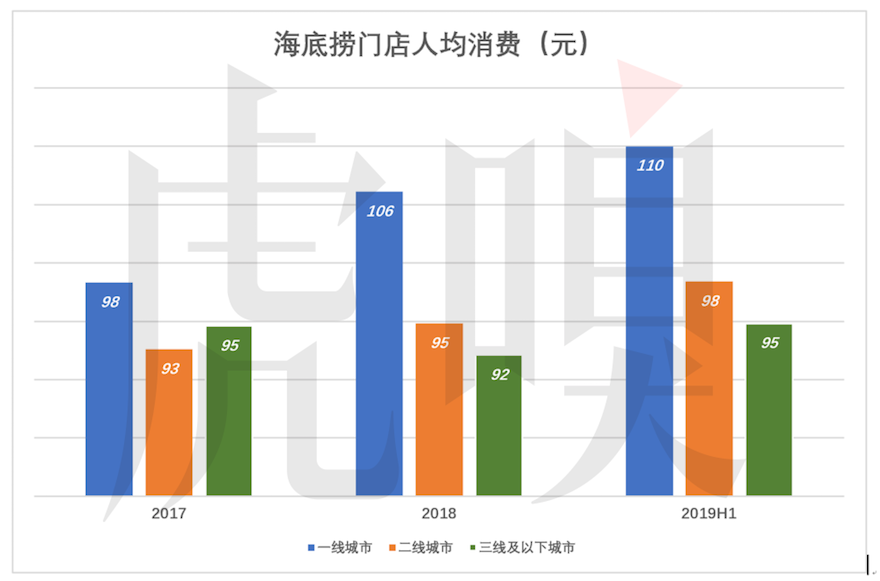

海底捞门店人均消费有两个特点——

第一,一二三线人均消费差距远小于收入差距。例如2018年一线城市门店人均消费比三线以下城市高15%,分别为106元和92元。但一线城市北京的收入不会只比三线城市邯郸高15%。

第二,人均消费增长缓慢。2018年,一线、二线城市门店人均消费分别比2017年高7.9%和2.4%,三线及以下城市人均消费下降了2.6%。

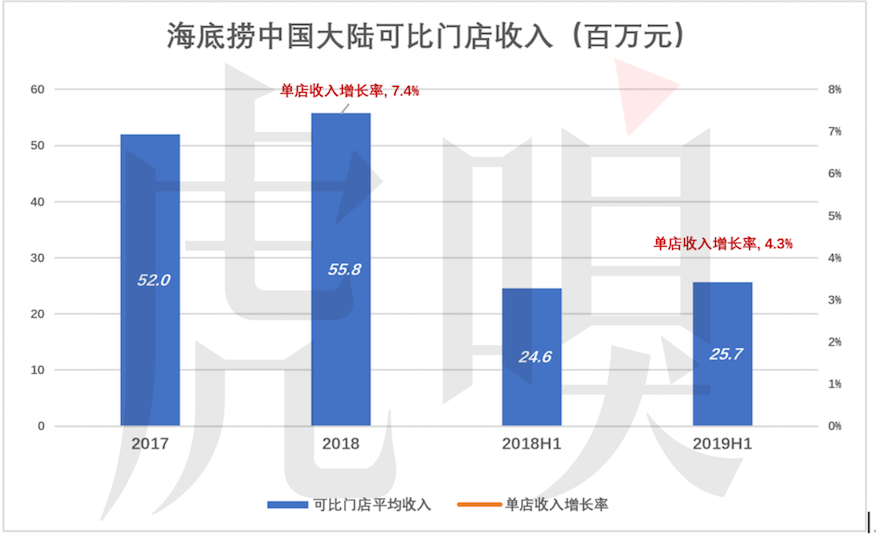

2018年,位于中国大陆、开业一年以上的可比门店数为136家,总收入75.9亿,单店收入5580万,较2017年增长7.4%,远远低于近60%的营收同比增速,说明海底捞收入增长的主要驱动力是开店。

2019年H1,开业一年以上的可比门店数达228家,总收入58.5亿,单店收入2570万,同比增长4.3%。

不论是人均消费还是可比门店收入,增长都是个位数,海底捞每年近60%的营收增长主要来自于开新店。

海底捞高估值的基础是开店“又快又好”,但对中国大陆能容纳多少家海底捞不应盲目乐观。有预测说是3000家,这有点扯。能否把现有550家翻倍到1100家,还保持5000万以上的单店收入,要打个大的问号。

餐饮连锁企业靠门店数推动营收增长很正常、很健康,但拿来与互联网公司比就是“关公战悟空”了。

互联网公司为1亿用户或2亿用户提供服务的成本只差个零头(主要是带宽和服务器费用),海底捞为100位还是200位客人提供餐食的成本不会只差个零头!

利润率下降成趋势

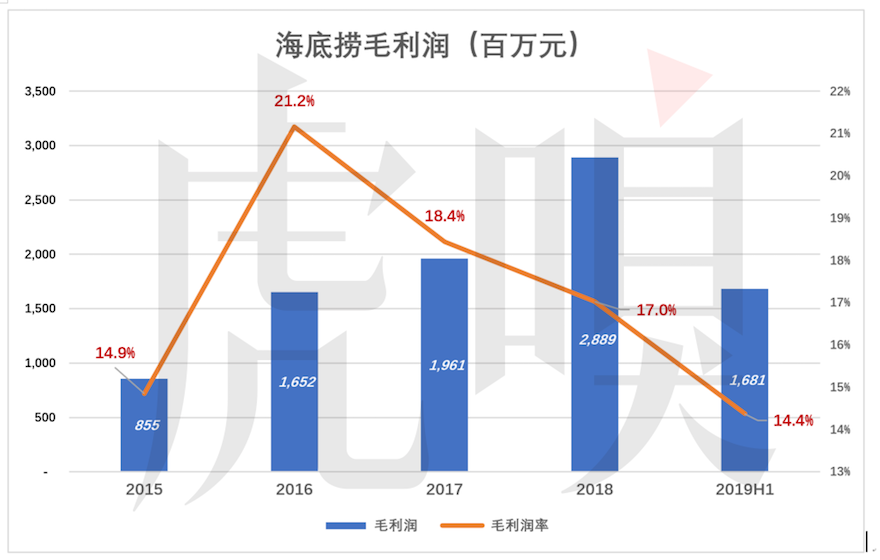

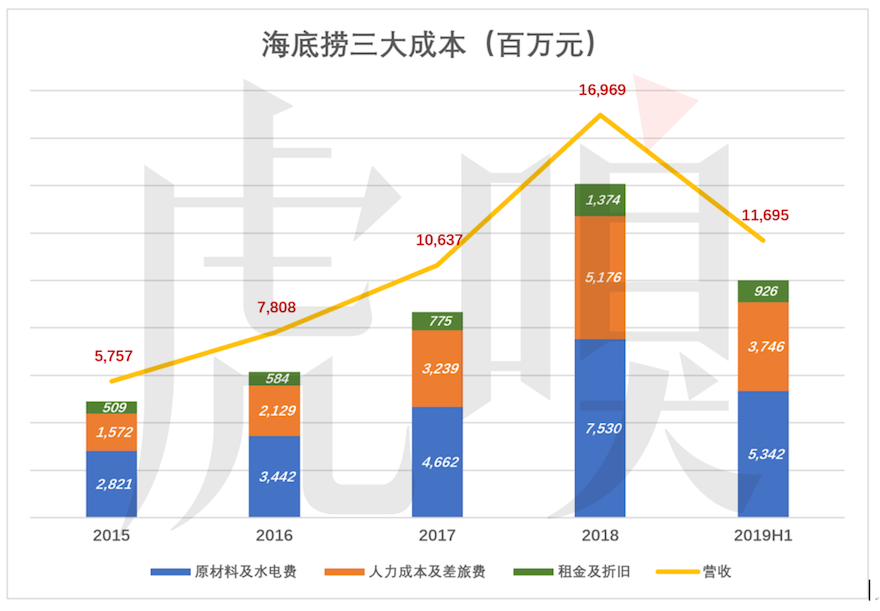

海底捞主要成本可以分为三大类:原材料及水电费、人力成本及差旅费、租金及折旧。海底捞财报没有专门列出毛利润,但从营收中扣除上述三类成本,就是通常意义上的毛利润了。

2016年,一线城市人均消费也才95元,整体毛利润率达21.2%。其后人均消费逐年上涨,毛利润率逐年下滑且幅度扎眼。

2019年H1,一线城市人均消费已达110元,毛利润率只有14.4%,较2016年低6.8个百分点。

2016年海底捞位于一线城市的门店,能够从每位食客身上赚取20.2元毛利润;2019年H1只有15.8元,较2016年下降21.6%。

2018年,海底捞新开门店200家,人员工资和食材成本均增加了60.8%,而且只比营收增速高一个百分点,可谓“神同步”,说明海底捞运营之规范、成本控制能力之强。

租金支出增长65.1%,比营收增速高5个百分点;水电费增长70.6%,比营收高10个百分点;折旧及摊销增长91.6%,比营收增速高31个百分点!

新开门店的装修、添置设备令非流动资产大增20亿,几乎翻了一倍,2018年折旧与摊销达到6.89亿,相当于财年净利润的42%。

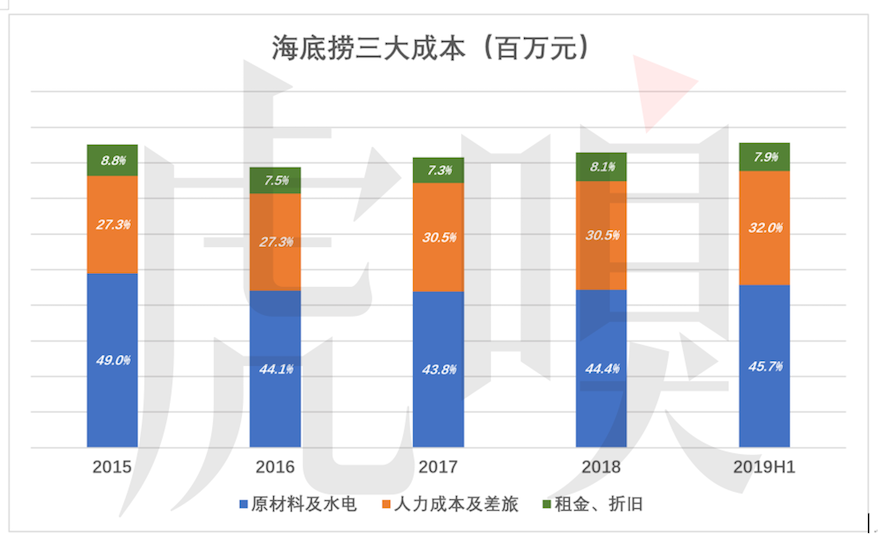

百分比视图更清楚地显示出海底捞强悍的成本控制力。在急速扩张中,肉食、人力成本大涨的背景下,三大主要成本占营收的比例有两项温和上涨、一项下降。

食材、人力成本上涨是外因,难以通过提价完全转嫁给消费者;大开新店造成折旧、摊销的大幅上涨是内因,短期内亦难消除。不论外因还是内因,海底捞利润率进一步下降已成不可避免的趋势。

海底捞再优秀也是火锅店!每多接待一位客人就要多准备一份食材,还要让TA有位子坐、有服务员为TA服务,房租、水、电方面的支出均与接待量成正比。而腾讯多接待100万微信用户或游戏玩家付出的边际成本几乎为零。

其实香港资本市场对餐饮企业的估值并不高,呷哺呷哺市盈率为23倍、大家乐26倍、大快活18倍、味千5倍……海底捞市盈率超过90倍,是个异数。

股权结构藏玄机

基本面绝佳只是海底捞暴涨的原因之一,流通盘小是不可忽视的因素。

海底捞上市主体为2015年7月14日于开曼群岛注册的“海底捞国际控股有限公司”。

海底捞(开曼)的股东是张勇夫妇、施永宏夫妇及五位高管控制的一系列BVI公司(英属处女群岛)。海底捞(开曼)的孙公司——Haidilao Singapore(2013年在新加坡注册),是所有经营实体直接控股股东。

2018年IPO时,海底捞以17.8港元单价发行4.245亿股,其中3.86亿股(占总发行量的91%)由国际承配人“消化”,只有3820.8万股在香港本地发售。

国际配售部分中,高瓴、景林、雪湖等基石投资者认购数占扩大后股本的3.12%。香港发售只获得不到5.56倍的超额认购,说明IPO时散户热情不高。

在海底捞已发行的53亿股当中,两对创始人夫妇持有45亿股;其它高管持有4亿股;基石投资人持有1.65亿股;参与国际配售的其它机构投资者持有大约2亿股;香港中小投资者持有的3000多万股仅占总股本的0.6%,市值10亿港元左右。

只要创始人、高管、基石投资人拿住不动,市面上的流通盘仅为总股本的千分之六,几亿港元就可以四两拨千斤地把股价炒高,为高价增发或套现创造条件。

玩资本的高手

Haidilao Singapore在中国大陆拥有两个“外商独资公司”——四川新派、上海新派。

搭建VIE架构的关键步骤是这两家对四川海底捞所经营门店的系列收购。

2017年8月15日,四川新派以2.72亿对价向四川海底捞收购海鸿达、简阳市海底捞、焦作市清风海底捞、天津海底捞餐饮管理等公司股权,上述四家公司统共经营89家海底捞餐厅,平均每家收购价306万。

2017年8月15日,上海新派以8155万向四川海底捞收购杭州、江苏、宁波、上海、深圳、苏州、武汉等七家子公司100%股权,这七家公司运营80家门店,平均每家收购价102万。此前,上海新派收购厦门海底捞(运营12间门店)的对价仅为1308.8万元,平均每家109万元。

重组是左手倒右手,价格高低与外人无关,不过海底捞在招股文件中称“定价依据《独立估值报告》”。

截至2019年6月30日,海底捞在全球的门店总数达593家,按1974亿港元市值来计算,每间门店价值约合人民币3亿元。2019年中报披露,这样一家店半年营收2570万、毛利润283万。

通过重组、上市,张勇让每家火锅店的价值增长了150倍,绝对是资本高手。

常识告诉我们:别想占资本高手的便宜!