【猎云网(微信:ilieyun )北京】7月30日报道(文/张鹏会 秦章勇)

)北京】7月30日报道(文/张鹏会 秦章勇)

风暴中的暴风集团全面失落。7月28日,暴风集团公告称,公司实际控制人冯鑫先生因涉嫌犯罪被公安机关采取强制措施,相关事项尚待公安机关进一步调查。

虽然被捕原因尚未公布,但业内人士认为,冯鑫被捕与其2016年对体育传媒公司MP&Silva(以下称“MPS”)的收购有关,这场价值52亿元的跨国收购案不幸折戟,陆续掀翻了多家金融机构。

光大证券、招商银行和暴风集团纷纷中招,昔日的合作伙伴如今直接翻脸,上演“连环”诉讼案。暴风将至,谁来为这笔收购费买单?

光大、暴风、招行卷入诉讼“连环套”

2016年2月,暴风集团全资子公司暴风(天津)投资管理有限公司(下称“暴风投资”)联合光大浸辉投资管理(上海)有限公司(下称“光大浸辉”),计划以2.6亿元撬动52亿资金,发起设立一只规模为52.03亿元的产业并购基金——上海浸鑫,其主要目标是收购MPS 65%股权。

拿下MPS,是一扇通往体育王国的门。只不过当时暴风没有那么多资金,成立浸鑫基金便成了一个撬开MPS的杠杆。各路资本方为基金设立了一个复杂的“优先-夹层-劣后”结构:优先级32亿元,夹层10亿元,劣后级10亿元。劣后级的10亿人民币由冯鑫自行募集,不过冯鑫也并未真实拿出10亿,暴风集团和光大资本分别出资了2亿元和6000万元。

猎云网了解到,在交易策略的优先劣后夹层战略中,优先级优先享受收益,优先享受保障,如果涉及到亏损,会先亏劣后级的,承担的风险也比劣后低,所以优先级的收益比劣后级的低。反之,遭遇亏损时需要先亏劣后级的,劣后级承担的风险则比优先级高,劣后级获得的收益自然也比优先级高。

工商注册信息显示,浸鑫基金的股东名单中共包括了14位出资方,出资规模共计52.03亿元。其中,出资最多的为招商财富资产管理有限公司,出资28亿元,属于优先级。其次为出资6亿元的嘉兴招源涌津股权投资基金合伙企业;其他出资人还包括上海爱建信托、光大资本、深圳科华资本等公司。

也就是说,根据当时的约定,暴风集团及冯鑫承诺为光大资本兜底,光大资本给其他优先级投资者兜底,然而暴风表示回购协议“仅是意向性协议”,没有法律效力,拒不履行,光大资本成了最后的“背锅侠”。

2019年2月2日,光大证券公告称,浸鑫基金中,两名优先级合伙人的利益相关方各出示一份光大资本盖章的《差额补足函》,主要内容为在优先级合伙人不能实现退出时,由光大资本承担相应的差额补足义务。但目前,该《差额补足函》的有效性存有争议,光大资本的实际法律义务尚待判断。

业内人士告诉猎云网,光大资本之所以愿意签《差额补足函》,很可能是为了满足招商银行的风控要求,招商银行能够出资近30亿元,也应该是考虑到了协议的保障。

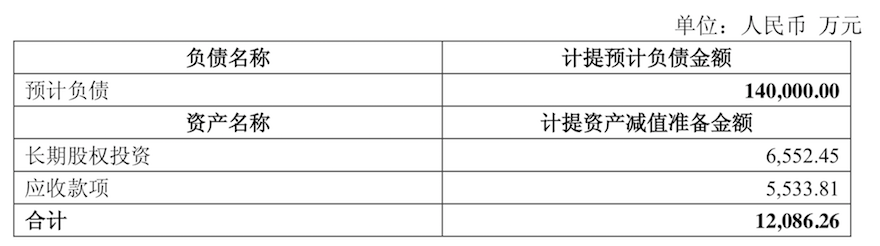

然而这份《差额补足函》带给光大证券的却是沉重的债务。2019年3月19日,光大证券拟计提预计负债及资产减值准备合计15.2亿元,预计公司2018年净利润约为1.03亿元,同比减少96.6%。其中,拟计提预计负债14亿元,相应的股权投资和应收款项计提资产减值准备1.2亿元,已超过公司2017年度经审计净利润的10%。

来源:光大证券股份有限公司关于计提预计负债及资产减值准备的公告

受累于子公司光大资本专项风险事件的影响,3月25日,上海证监局对对光大证券董事长薛峰采取了监管谈话的行政监管措施;4月28日,薛峰辞去公司董事长、董事职务。

风险加剧,光大证券、招商银行和暴风集团纷纷甩锅,卷入诉讼“连环套”。2019年5月8日,上海浸鑫、光大浸辉“状告”暴风集团,请求法院判令暴风集团向其支付因不履行股权回购义务而导致的部分损失6.88亿元,及该损失的迟延支付利息6330.66万元,合计约7.51亿元。6月1日,招商银行对光大资本提起诉讼,要求光大资本履行相关差额补足义务,诉讼金额约为人民币34.89亿元。

收购MPS抖落一地鸡毛

桩桩诉讼的源头,均指向了收购MPS一事。

2016年,暴风上市狂飙的一年后,正值体育版权大受追捧,乐视体育融资速度和规模一时风头无两,暴风集团也开始对标乐视体育,推出了暴风体育产品。有了资金的助力,暴风将目光看向海外成熟体育版权操盘公司。

MPS曾经是全球体育版权市场的霸主之一,由三位意大利人创建。主要从事媒体转播权管理,经营全球重要体育专业联赛的媒体转播权以及分销协议,并开展一系列体育转播权合作项目,以及购买并持有多个体育产权。2016年,MPS拥有欧洲足球锦标赛、意甲联赛等顶级赛事资源,当年其估值达到了14亿美元。

从当时的出价来看,52亿并非没有道理。不过,让人意想不到的是,浸鑫基金辛苦筹集的钱,被MPS的创始人割了韭菜。MPS股权易主后,其创始人相继套现出走,甚至在脱身后另起炉灶,构成了与MPS的直面竞争。

2017年,在创始人出走、资金受限等情况下,MPS遭遇滑铁卢,被竞争对手IMG击败,失去了意甲版权。随后,MPS相继失去了在南美洲等地的系列版权。次年,英超俱乐部阿森纳也终止了与MPS的合作。

2018年10月17日,英国高等法院裁决MPS破产清算,MPS彻底陨落了,上海浸鑫斥资52亿的跨国交易最终落一地鸡毛。

纵观MPS跨国收购案始末,疑点重重,甚至有些诡异。

首先在收购时,上海浸鑫并没有和MPS原股东签订“禁止竞业协议”,导致两位原股东离开后又起炉灶。而且,体育版权争夺极为激烈,在无法保证获得续约的情况下投入52亿巨款,而MPS拥有的体育赛事版权大部分都在2018和2019年到期,一旦续约失败,就沦为空壳。最后,暴风以及投资方原本设想买下MPS后注入上市,但对监管风险却毫无预案。

据了解,由于浸鑫基金各方并没有多少跨国收购经验,所以暴风集团和光大资本专门重金聘请了业界顶尖中介机构来协助完成此次交易,其中中金公司担任财务顾问。

此前有媒体报道称,光大资本一位负责MPS并购项目的关键人物——光大资本投资总监、国际并购业务负责人项通,彼时完成收购后,项通还接受不少媒体采访,2016年11月,项通新增成为冯鑫个人控制的暴风体育(北京)有限责任公司董事,目前仍未退出。

但因涉嫌收受贿赂,项通目前已被公安机关批捕。

另外值得玩味的是,在MPS收购案逐渐暴露出风险时,中金方面负责此事的主管于2017年12月跳槽到了今日头条。

暴风早已千疮百孔

收购MPS造成52亿资金“海外蒸发”的案件,将中资财团包括光大、招商银行、华瑞银行、爱建信托等知名金融机构拖入了泥潭。据了解,由于涉及央企子公司和金融机构,该案关注的层级非常高。

不过在冯鑫被捕之前,暴风已经是千疮百孔。

2015年上市时,暴风受到资本热捧,连续收获28个一字涨停,总共创造了39个涨停板,总市值一度超过400亿元,成为当年当之无愧的妖股。

但是短短三四年的时间,暴风就跌到了谷底。2018年度暴风巨亏10.9亿元,同比下滑2078%,期末归属于母公司股东的净资产为0.24亿元,同比下滑77%。

根据暴风公司2019年半年度业绩预告披露,预计2019年上半年度归属于上市公司股东的净利润亏损2.3亿元至2.35亿元。如果按照半年报预报的亏损幅度,公司存在截至2019年6月30日归属于上市公司股东的净资产为负的风险,即将面临退市。

其实2016年暴风集团计划用2.6亿撬动52亿时就已经显露疲态,当估值泡沫破灭,公司市值从巅峰370亿跌至如今19亿,这起跨国并购引起的并发症开始蔓延开来。根据暴风前员工表示,收购MPS,是暴风最大的败笔。当时集团内部虽然有不少反对意见,但最终都没能阻挡收购。

数据显示,自2016年以来,暴风集团的投资净收益连年告负。其中,对联营企业和合营企业的投资收益也没有一期财报扭亏,只有2015年年报时报出一次投资净收益获利1.13亿的数据。

业绩的下滑与暴风多项业务持续低迷有关。早期暴风影音火爆一时,但是为了筹备上市,在其它视频网站纷纷转战APP时,暴风影音明显慢了半拍,到2012年才迟迟上线。而其它视频网站纷纷投身网站和网剧时,暴风还是低头做免费下载。

由于A股上市目标所附带的盈利要求,彼时各网站因扩大规模都处于亏损状态时,暴风集团在2012至2014年连续三年实现3000万以上的净利润。但付出的代价则是暴风影音在规模和版权上的掉队。资料显示,暴风集团在2014年营收仅为2.52亿,而同期爱奇艺为28.73亿元。

业绩受挫的同时,暴风内部也是问题不断。前不久,还被爆出暴风TV解散工作群的消息。此外,暴风集团还被纳入失信被执行人名单。

有业内人士认为,暴风的问题和此前的乐视很相似,那就是缺乏自我造血的能力,而业务线太长,资本市场一旦有变,现金流断档,业务就格外脆弱。

现如今冯鑫身陷囹圄,失去领头人的暴风更是雪上加霜,如果没有强有力的挽救措施,暴风极有可能步乐视的后尘。

然而,冯鑫是个“凡事只能靠自己”的人。

冯鑫被采取强制措施后,蓝港互动创始人、董事局主席王峰回忆,自己刚出来创办蓝港互动时,冯鑫说了很多鼓励他的话。有一句话王峰记忆深刻,冯鑫告诉他千万不要拿自己曾指挥千余号人的心态去创业,“凡事只能靠自己。”

如今,冯鑫也应验了那句话,凡事也只能靠自己了。