【猎云网(微信:ilieyun )北京】7月29报道(文/张鹏会)

)北京】7月29报道(文/张鹏会)

古犹太哲人莱维说:“如果你想拯救一个人于淤泥之中,不要以为站在顶端,伸出援助之手就够了。你应该善始善终,亲自到淤泥里去,然后用一双有力的手抓住他,这样,你和他都将重新从淤泥中获得新生。”

资本寒冬下,用这句话来形容创业者与投资人的关系尤为贴切。对创业者来说,企业融资难、融资贵,伯乐难求;对于投资人来说,子弹在手,好的项目却是一票难求。两者同处艰难的资本环境,一个缺钱,一个缺人,彼此依赖。

对此,企业如何顺利拿到融资,度过危机;投资方如何在弹药有限的情况下,捕捉到好的项目,是两者最为迫切的需要。

7月27日,猎云网在北京发起了一场“创投公开课”,邀请了数位投资人大咖,包括英诺天使投资总监马瑞、国宏嘉信投资副总裁张建博、宝尊战投部投资总监林宗良,就“寒冬下如何融资,如何找对投资人”展开激烈对话,帮助创业者避开融资雷点,拿到弹药挺过寒冬。

投资人“灵魂三问”创业者

英诺天使投资总监马瑞指出,目前市场很明显的信号是2019年前半年可投资的项目数量锐减。清科研究中心旗下私募通统计显示:2019年Q1中国创业投资市场的投资数量和金额双双下滑。总计发生789起投资事件,同比下降34.6%,其中披露投资金额的618起投资事件共涉及312.82亿元人民币,同比下降49.4%。

投资骤减,向上游看,是投资机构正在遭遇钱荒。私募通数据显示,早期募资市场自2018年起开始下降,2019年Q1募资数量和募资金额均创新低,募集基金数量同比下降65.8%,环比下降35%;募资金额同比下降78.1%,环比下降69.4%。

“弹药不足,投资机构必须提高命中率,国内的天使机构正在转向专业化投资。”马瑞称,最直接的表现就是相比于2015、2016年,今年基金的尽调流程更加复杂,繁复程度不亚于VC/PE。

“前期尽调,我们除了要了解项目的团队背景,还要和创始人吃几次饭,甚至要去他们公司工作一天,把他们的所有客户和上下游关系都聊一遍,直到看到一些有确定性的东西之后,基金才会出手。”马瑞回忆,现在基金出手谨慎,1个月能可能才开1次投委会,而2015年英诺天使一周能开4次投委会,一周投二三十个项目。

马瑞建议,钱袋紧张时,投资人筛选项目应该对创始人提出“灵魂三问”:技术有壁垒吗?目前有收入吗?落地场景够大吗?

马瑞解释,由于一家企业只能切到市场的一部分份额,因此市场越大越有可能做成一家大公司。其次,企业必须能将技术变现,有一个完整的行业模式,如果没有收入,基金是不敢投钱的。

同时,创始人和投资人对“技术壁垒”的理解有所不同。马瑞建议科技企业从两条线去思考,一方面可以做进口替代,在目前的中美贸易环境下,美国会限制很多敏感性的科技,如果企业能用低成本做出类似的技术,投资人往往看好;其次,企业所申请的专利价值到底有多大,一些软著和实用新型在投资人眼中不算技术壁垒。

创始人也要“筛选”投资人

马瑞认为,正因为融资难,每一分进账都显得尤为珍贵。创始人更应“筛选”优秀的投资人,对投资人发出“灵魂三问”:基金还有钱吗?你看的懂吗?速度快吗?

的确,投资机构正在遭遇钱荒,大多数基金已不如从前富有,因此更加珍惜弹药,出手速度也明显放慢。

面对“谨小慎微”的投资人,企业应该如何拿到融资?马瑞对此给出了几条建议。

第一,企业要有相关因素支撑企业的估值。无论是财务状况、团队背景,还是切入市场的大小,都是影响估值的重要因素。

第二,要对经济周期有敬畏之心。当经济下滑,要收进口袋,不必过于求快速增长,只要挺过2019年和2020年上半年,融资就会简单得多。

第三,创始人要学会判断最可能投你的是谁。盲目登门拜访投资人的方式是最无效的,知道哪位投资人关注你的领域,做好功课再去找投资人会更精准。

第四,要有借助资源寄生的能力(学校、政府、实验室)。抱大腿、或借助社会资源,能让项目抵抗风险的能力增加,尤其是科技领域,投资人更偏好投资拥有学校、实验室资源的企业。

第五,创业回归商业本质,提升股权融资技巧及认知。不管什么业务,只要符合创业逻辑,符合商业本质,有一定的商业模式,即使拿不到股权,只是做一个小而美的生意,也可以活得很好。“道理很简单,但很多创始人还是会在BP上过多堆砌一些未来趋势的名词,比如5G、AI,以此吸引投资人,但团队的实际背景和业务却与此无关。”马瑞称。

最后,要提高抵御风险的能力。在融资难的环境下,企业一定要有自我造血能力,不能只靠基金的补给存活。

换双鞋,摸透投资人的心思

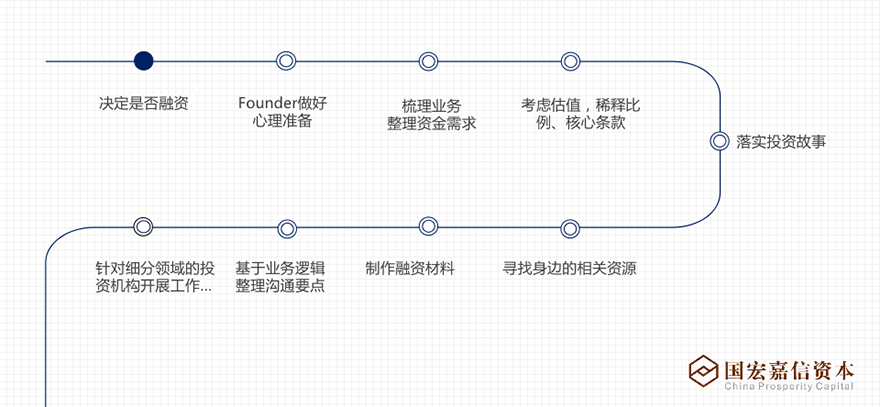

国宏嘉信投资副总裁张建博从企业的融资流程上,为创始人解密如何做好融资的准备工作,摸透投资人的想法。

“企业融资要走好第一步,选择合适的融资时机很重要。”张建博认为,创业者要时刻保持对公司现金流的高度敏感,要对企业月报、周报、日报了然于胸;同时保持对市场环境的高度敏感,对融资节奏的选择,以及对资金用途的考虑。

之后是融资前的准备工作,张建博认为,这是比一线做业务更耗费精力的事情,一定要做好心理准备,考虑估值、稀释比例、核心条款等问题;并为投资人讲好创业故事,更有利于拿到融资;而在制作融资BP时,要以简洁为主,PPT尽量在20页内讲清楚,基于业务的逻辑整理沟通要点;同时做好功课,锁定投资机构,而不是广撒网。

“要理解投资人的诉求,就是要换双鞋思考,站在投资人的立场思考问题。”张建博称,创始人在选择资本时,要理解资本的游戏规则,明白投资人的核心诉求是风险收益的平衡,包括企业的天花板和估值,留给投资人的升值空间等,为他们解决潜在顾虑;同时,对于不同的机构,例如美元基金和人民币基金,运用不同的风格。最后,和投资人交流的最后,不妨为投资人准备一些问题,主动让投资人更加了解自己。

最后,张建博给了创业者几条融资建议。

1、从实际需求出发,选择创业方向和具体业务,而不是盲目追求热点和噱头。

2、哪怕拿不到钱,也要把企业当做自己的生意做,而不是非要靠融资才能做起来,否则会很被动。

3、不要对估值有过多期待,除少数头部项目可享受溢价,大多数项目估值会被理性看待。

4、对自己和团队有清醒的认识,与投资人坦诚沟通现在面临的问题,比如找不到合适市场营销人才等。不要撒谎,因为投资人在行业内进行一番尽调便会摸清企业的情况。

5、把融资当面试,优化策略、磨练技巧。

6、最重要的,把业务做上去。

具象建议之外,一个问题值得思考:趋势一直在变,对创业投资来说,什么才是最关键的?

宝尊战投部投资总监林宗良在和创始人沟通的时候,第一个要问的事情就是“你过去是干什么的,怎样一步一步到达今天要做的事情?”

林宗良认为,驱动力才是最重要的。对于一份事业,一个人能干到60岁还是70岁,取决于他的内在驱动力,否则永远在追风口的路上。