猎云网注:今年的这届IPO科技公司,在融资规模上要比去年的科技公司大得多。在线贷款公司Greensky是2018年IPO融资规模最大的一家企业,筹集了10亿美元。反观今年,Uber和Lyft等大公司,分别通过IPO融资81亿美元和26亿美元;Pinterest、Tradeweb和Chewy也通过IPO募资超过了10亿美元。文章来源:The Information,编译:投中网(ID:China-Venture),曹玮钰。

美国硅谷知名科技媒体The Information近期撰文,分析了2019年上半年科技企业的IPO表现,并对日后的趋势进行了预测。

以下为正文部分:

截止6月30日,今年IPO的科技独角兽表现各有不同。

“这届”独角兽的股价水平,相比于IPO发行价平均增长了59%,这与2018年上半年的表现非常接近。

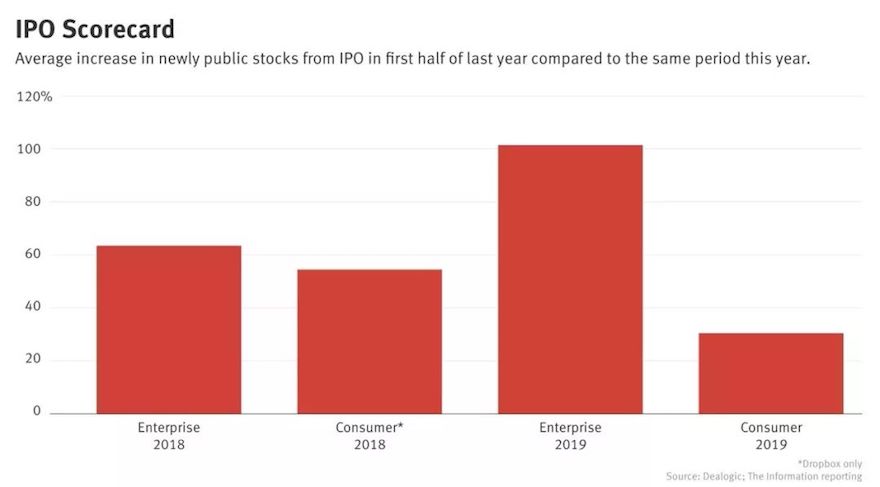

2019年上半年vs 2018年上半年IPO 新发行股票平均涨幅

有几家科技独角兽在IPO中表现失手,比如Uber和Lyft;但也出现了像Zoom Video这样的热门公司。

那么,今年上半年的总体趋势是怎样的呢?

IPO数量有所增加,平均回报率与2018年上半年基本持平

根据我们的计算,总体来看,今年的“这届”上市企业,总体市值(按营收倍数计算)要高于去年的水平。主要的推动力来自于投资人对付费订阅类软件公司的热情。

到目前为止,今年的明星企业有:Zoom Video,股价比IPO发行价高出150%;网络安全公司CrowdStrike,上涨101%;企业安全公司PagerDuty,增长96%。

去年上半年,同一赛道IPO的公司有DocuSign、Zuora和Zscaler。截止2018年6月底,这三家公司的IPO回报率在83%至123%之间。

一些重点数据

2019年上半年上市的科技公司,股价较IPO发行价的平均涨幅为59%,略低于2018年上半年的63%;

消费互联网公司的表现更加多样。截至6月底,Lyft的股价较IPO发行价已经下跌了9%;Uber的股价与45美元的发行价相比,上涨了3%(但截止发文,Uber已跌破发行价);Pinterest的股价较IPO发行价上涨了43%;

2018年上半年IPO的多家大型科技公司,如今的市值已经低于上市时的水平。Zuora、Dropbox、Pivotal Software和Carbon Black等公司,在过去12个月中,股价呈现出“高开低走”的态势,均已下跌了20%至60%;

今年的这届IPO科技公司,在融资规模上要比去年的科技公司大得多。在线贷款公司Greensky是2018年IPO融资规模最大的一家企业,筹集了10亿美元。反观今年,Uber和Lyft等大公司,分别通过IPO融资81亿美元和26亿美元;Pinterest、Tradeweb和Chewy也通过IPO募资超过了10亿美元。

总体估值过高,锁定期过后或迎来股价下跌

虽然今年的股价涨幅与去年基本持平,但投资者们正在把市值推到一个更高的水平。例如,Zoom在以过去12个月营收59倍的倍数进行交易,而CrowdStrike的倍数是50倍,PagerDuty是27倍;今年直接上市(不发售新股)的Slack,以去年营收的约40倍水平交易。

相比之下,去年上半年的水平则要低得多,当时只有一家新上市的公司Zscaler,是以超过20倍的倍数进行交易。

Pinterest(图片社交媒体独角兽公司)的IPO定价低于预期,但相比于营收来说,估值水平还是非常高的。当前,Pinterest以过去12个月营收水平的约18倍进行交易,这一数字高于Alphabet、Facebook、Snap和Twitter,也高于去年的热门软件公司,包括DocuSign和Zuora。

摩根士丹利(Morgan Stanley)科技股权资本市场的全球主管科林•斯图尔特(Colin Stewart)表示,今年IPO表现出众的那些大公司,收益会比去年上市的公司更高。“其中一些公司处在一个更受追捧的市场,相对于投资者的需求,当前的交易规模还非常小”。

但有一点需要注意,基于营收的高估值,通常意味着,投资者会设想该公司未来会实现显著的增长,如果这种超高的预期落空,或者投资者不再那么看好某个赛道,公司的估值就会呈现断崖式下跌。

去年IPO的几家独角兽公司,在过去12个月就出现了这种回报不乐观的情况,原因可能就是如此。比如去年4月直接上市的Spotify,初期曾有增长,但在过去12个月中市值已经跌掉了14%。

斯图尔特表示,对于那些根据营收进行估值、并且估值很高的公司来说,潜在的股票下跌“肯定是个风险...当估值主要基于营收和营收增长,而非自由现金流或盈利能力的时候,很难确定一个稳态的估值水平”。

除了估值过高,未来回报可能不乐观的另一个原因是,早期的投资者因锁定限制,无法抛售股票,当前交易的股票数量还相对较少(例如,CrowdStrike和Zoom在IPO时,只发售了极少的股票)。

通常来说,锁定会在IPO后六个月失效,这意味着一些IPO火爆的公司届时可能会迎来大量的股票抛售和股价下跌。