【猎云网(微信号:ilieyun )北京】4月23日报道(文/张鹏会)

)北京】4月23日报道(文/张鹏会)

4月23日,瑞幸咖啡向美国SEC提交了招股书。也就是说,瑞幸要去美国上市了。

这个一年烧了16个亿,曾被质疑是否能活下去的咖啡品牌,如今不仅融到了钱,还打算赴美上市。

招股书显示,靠“补贴换市场”的瑞幸咖啡的确拿到了不错的市场份额。自营业以来,瑞幸咖啡在一年半的时间里开出了2370家门店,吸引用户1680万人,并在2018年12月底,累计销售了9000万杯咖啡。

只不过,瑞幸咖啡的亏损依然惊人。仅2019年第一季度,瑞幸咖啡就亏损5.51亿人民币,而去年一年亏损16.19亿元,计算下来,平均每天亏损约440万元。

如今,手持巨额亏损成绩单的瑞幸能否成功赴美上市?谁将成为瑞幸上市后的最大赢家?瑞幸“烧钱补贴”的扩张模式又能否经得住二级市场的考验?

一问:为什么到美国上市?

今年年初,资本市场就曾传出瑞幸即将赴港上市的消息,不过很快就被港媒“打脸”。

1月15日上午,香港明报指出,对于瑞幸来说,要想短时间赴港上市,最大的挑战不是财务上的亏损情况,而是公司“太年轻”。

根据港交所(0388)的《上市规则》,在港上市的公司需要通过“盈利测试”、“市值/收益/现金流量测试”及“市值/收益测试”中其中一项,但上述任何一项均要求申请上市的公司要具备不少于3个会计年度的营业纪录。由于瑞幸咖啡目前开业仅1年多,未符主板上市至少3年经营纪录要求。

至于为什么去美国上市,原因也不难理解。

不同于香港,纳斯达克对企业的经营时间要求短,只要1年经济活跃期即可。此外,纳斯达克有全球最多的互联网上市公司,国内例如阿里、京东等都是在美国上市,瑞幸可用来参照的模板多,券商也更容易给到相对较高的估值。

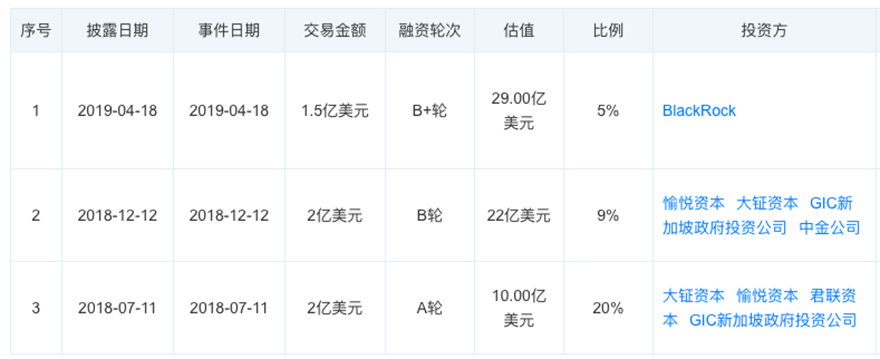

而瑞幸对于赴美上市也早有准备。2019年4月18日,瑞幸咖啡宣布完成由贝莱德(BlackRock Inc.)领投的1.5亿美元B+轮融资,投后估值29亿美元。这意味着,瑞幸拿到了来自美国资本市场的“入场券”。

值得注意的是,贝莱德正是星巴克的最大主动投资人,其透过多家子基金合共持有星巴克8180万股,占比6.58%,为最大主动投资者及第二大基金管理公司股东。

也就是说,一直“死磕”星巴克的瑞幸咖啡,竟然拿到了来自星巴克投资方的支持。

路透社3月报道分析称,在美国资本市场看来,瑞幸的体量虽然比星巴克小了很多,但星巴克和瑞幸都是良好的投资标的。

同时,美国资本市场还将参考星巴克的市值,为瑞幸进行估值。目前,星巴克市值已经高达938亿美元,然而,瑞幸却并未在招股书中披露最新估值。

对瑞幸来说,风险就在于如果估值高了,券商卖不出去就只能降估值,投资方未必买账。虽说瑞幸投资方基本都是“神州自家人”,但“亲兄弟也要明算账”,谁也不愿意做赔本生意。

二问:谁是上市后大赢家?

瑞幸玩的是资本故事,还是“烧钱换市场”的互联网打法?现在还不得而知。不过随着招股书的披露,瑞幸背后的投资故事逐一揭晓。

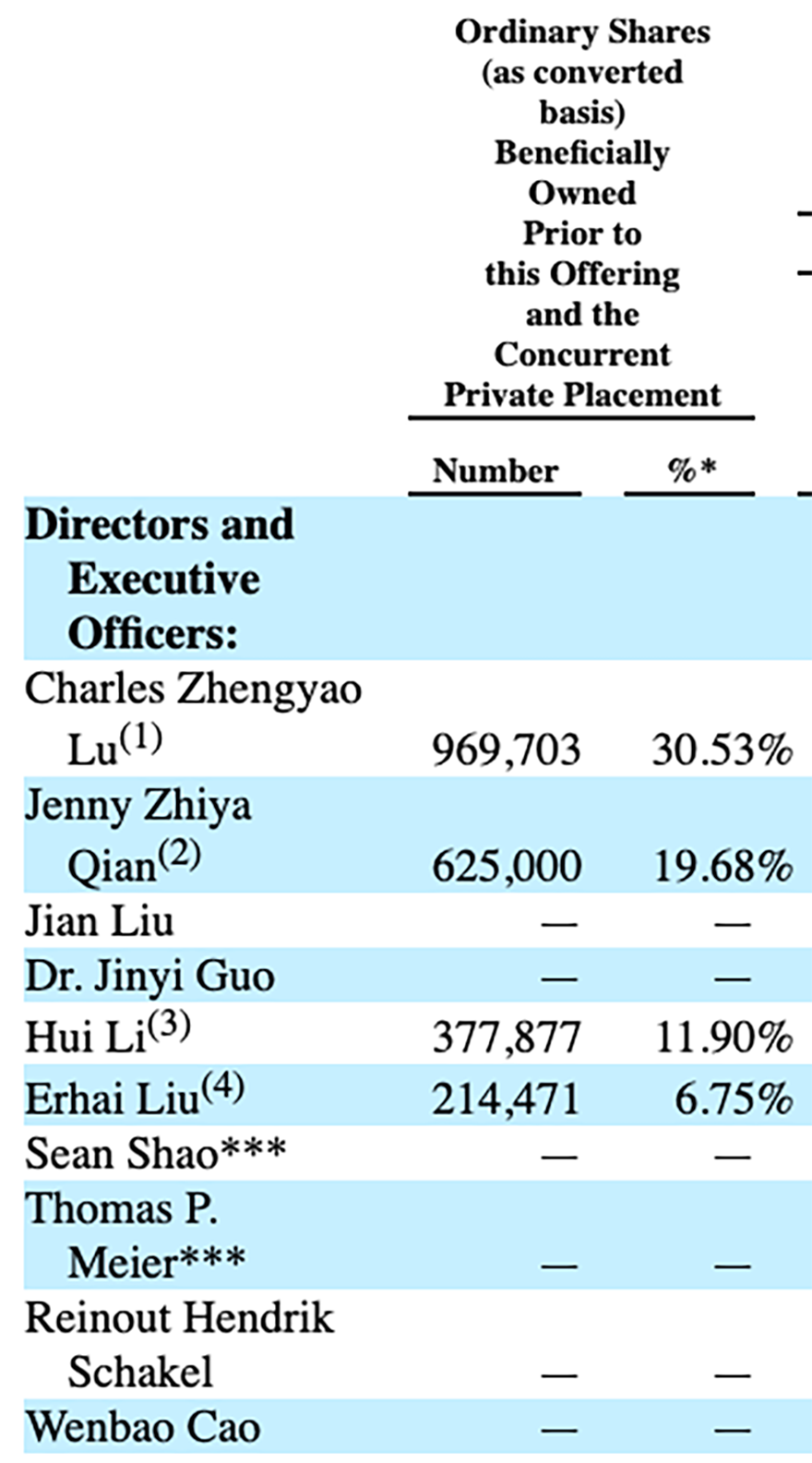

招股书显示,瑞幸董事长陆正耀持股比例为30.53%,CEO钱治亚占股19.68%,大钲资本黎辉占股11.90%,愉悦资本刘二海占股6.75%。

从人物关系不难看出,瑞幸咖啡几乎脱胎于神州优车团队及其背后资本。

陆正耀是瑞幸咖啡的最大股东和天使投资人,同时是神州优车董事长;钱治亚是瑞幸咖啡创始人,亦是神州优车前COO。钱治亚说:“我不擅长资本,陆总做董事长可以在战略和资本上帮我们把把关。”

黎辉是神州优车的战略委员会主席,曾担华平亚太区总裁,如今创立“大钲资本”并投资瑞幸。刘二海是愉悦资本的创始人,在担任君联资本董事总经理时,曾投资过神州租车,之后单飞创立愉悦资本,连续两轮押注瑞幸咖啡。

此外,瑞幸的B轮融资中出现了中金公司,而神州优车CFO陈良芸曾在中金公司担任要职,神州租车独董丁玮曾是中金公司董事总经理。

在神州优车团队的支持下,2018年瑞幸咖啡获得两轮共4亿美元融资,投后估值达22亿美元。

瑞幸咖啡为何屡获神州优车青睐?瑞幸对此解释,“综合考虑到公司数据的保密性和有限的额度分配,我们选择了这些对团队和项目更了解和熟悉的投资机构。”

假设瑞幸顺利上市,并达到30亿美元以上市值,加上陆正耀在香港上市的神州租车、在新三板挂牌的神州优车,陆正耀控制的上市公司或将冲击千亿市值。

三问:上市后能否抵挡“薅羊毛”大军?

自2018年1月试营业以来,瑞幸咖啡就以“烧钱补贴”的姿态高调出场,并在不足1年半的时间里,吸引了1680万消费者。

只是,以补贴刺激市场不是长久之计。一旦门店饱和、补贴停止,瑞幸能否抵挡住“薅羊毛”大军?

招股书显示,瑞幸咖啡亏损严重。2018年瑞幸咖啡总收入8.41亿元,净亏损16.19亿元,为收入的近两倍;2019年一季度收入4.79亿元,约为上年同期的37倍,净亏损5.52亿元,较上年同期扩大了317%,但较上一季度缩减了18%。

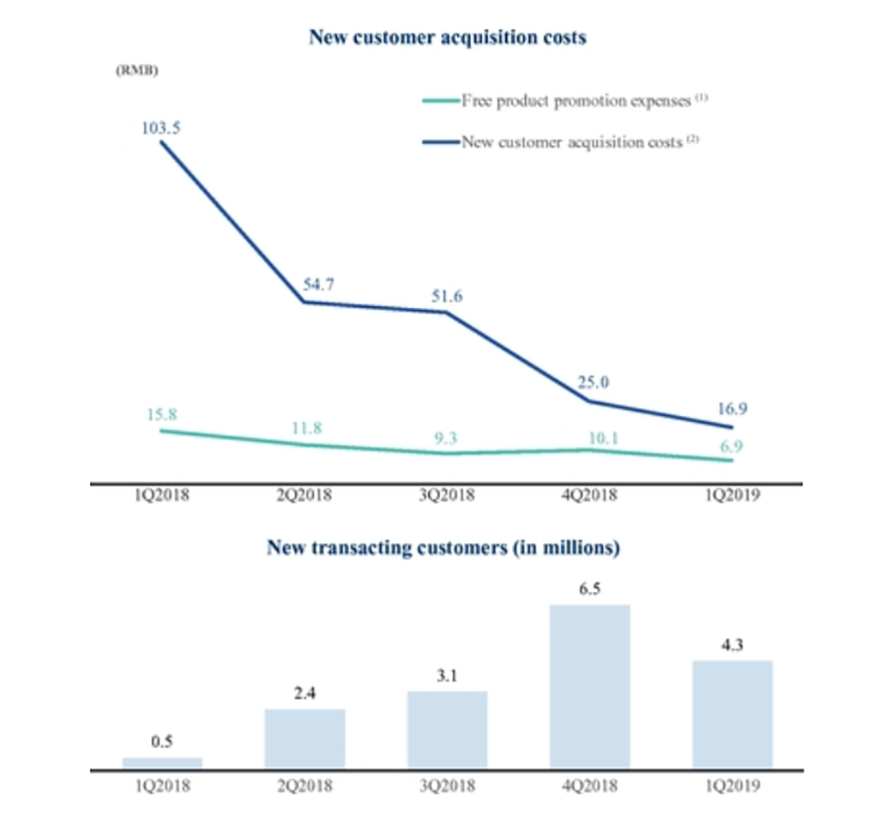

不过,瑞幸咖啡的获客成本在大幅下降。招股书显示,截止2019年3月31日,瑞幸咖啡获客成本为16.9元,去年同期为103.5元;促销费用为6.9元,去年同期为15.8元。同时,截止2018年12月31日,瑞幸咖啡客户复购率达54%。

这与瑞幸坚持不懈的“补贴”政策有关。自营业以来,瑞幸咖啡持续投入大量折扣优惠券,长期实行“充2赠1、充5赠5”的优惠活动,轻食产品也一直以5折的价格销售。

不过近期,瑞幸的补贴优惠开始缩水。从2019年起,瑞幸咖啡取消了“充5赠5”的优惠活动,仅保留“充2赠1”,轻食类产品也从全线5折改为6.6折。此外,瑞幸上调了北京、上海等多个城市的免外送费门槛,从35元升至55元。

猎云网曾为瑞幸咖啡算过一笔账,一杯咖啡的成本为20-33元,而瑞幸实际售价仅十几元/杯,远低于成本。

招股书也显示瑞幸一直在透支成本费用,2019年第一季度,瑞幸的成本与费用达10亿元,同比增长了628%。

早在上个月,瑞幸曾就资金问题传出危险信号。

2019年3月,瑞幸咖啡将咖啡机动产抵押物均咖啡机、奶箱和粉等固定资产拿去抵押融资,抵押权人为中关村科技租赁有限公司,被担保债权数额为4500万元。根据招股书,截止2018年12月31日,瑞幸咖啡现金及现金等价物为2.43亿美元,长期负债为5266万美元。

市场将瑞幸的这一“抵押换生存”的动作视为遭遇流动性危机的信号,但瑞幸否认了这一点,认为“这符合轻资产运营模式”。

对于瑞幸能否盈利的问题,陆正耀曾表示,瑞幸的思路并不是单纯卖咖啡,而是以咖啡作为爆品和入口。钱治亚则指出,瑞幸会以咖啡消费场景为基础,逐步扩充品类,比如蛋糕、早餐等。

在瑞幸咖啡APP中,猎云网发现,平台已经上线“BOSS午餐”系列,包括牛肉土豆泥沙拉、金枪鱼谷物沙拉、川味鸡丝拌面等,这类商品客单价较高,在6.6折的折扣下,大约25元左右。但是,从咖啡向轻食转化的路径,连星巴克尚在探索中,瑞幸最终能否走通,依然是个问号。

不过,瑞幸咖啡似乎比较“佛系”,并不担心这个问题。钱治亚也不止一次在公开场合强调,“瑞幸的战略性亏损将是长期状态,我们没有具体明确的盈利时间表,目前的核心任务是以补贴换取规模与速度。”

正如招股书中,瑞幸咖啡在陈述完第一季度的5亿亏损后,笔锋一转,立下了今年的Flag,“以门店数量计算,2019年末要成为中国第一大咖啡连锁品牌。”