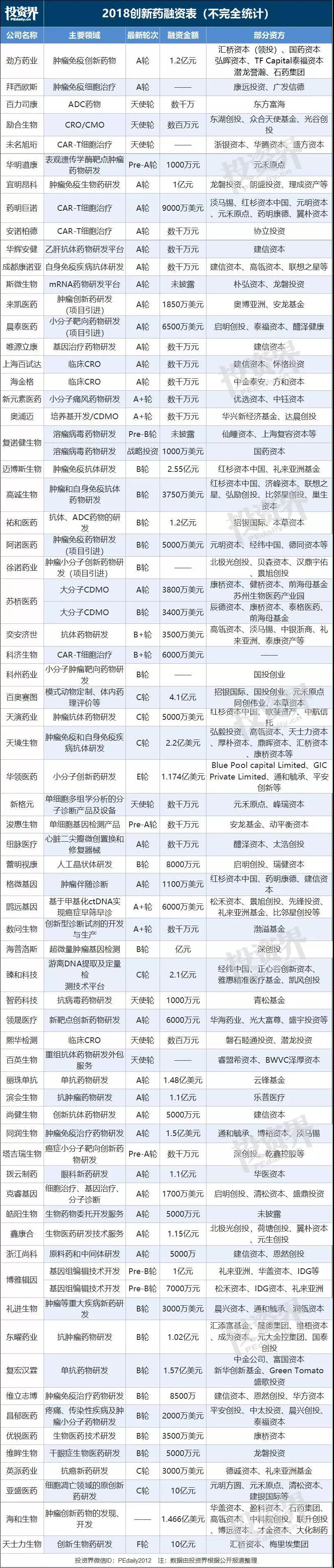

猎云网注:一位专注医疗健康多年的VC机构合伙人感叹,“创新药投资已经进入历史最好阶段”。来自清科研究中心的数据显示,2013-2018年上半年,创新药领域累计披露投资金额达486亿元人民币,投资事件297起,参投机构646家,其中背后涉及VC/PE达578家,占总机构的90%。另外,科创板也频频向生物医药企业“招手”,允许尚未盈利的生物医药企业IPO。创新药真迎来它的“黄金时代”了吗?文章来源:投资界,作者:Rica。

毋庸置疑,创新药正迎来“黄金时代”。

国家药监局透露,2018年中国批准48个全新药品上市。相比其他年份,2018年新药获批速度几乎历年最短。

与此同时,科创板也频频向生物医药企业“招手”。根据3月3日发布的《上海证券交易所科创板企业上市推荐指引》,生物医药科技创新企业将成为推荐重点。尚未盈利的生物医药企业可以赴科创板IPO。

事实上,VC/PE投资创新药的热情一直不低。来自清科研究中心的数据显示,2013-2018年上半年,创新药领域累计披露投资金额达486亿元人民币,投资事件297起,参投机构646家,其中背后涉及VC/PE达578家,占总机构的90%。

一位专注医疗健康多年的VC机构合伙人感叹,“创新药投资已经进入历史最好阶段”。

创新药投资版图:6年吸金近500亿,知名VC/PE押注

从近几年国内医药发展情况看,仿制药的“黄金时代”已经一去不复返,国内创新药的市场需求日益旺盛,再加上国家政策引导,越来越多的海外生物医药高端人才回流,本土创新药企业在新药研发上进步迅速。

中国现行规章制度中,没有给出对创新药的明确定义。清科研究中心近日发布的《2018中国创新药产业投资研究报告》中,将创新药界定为,在全球范围内,从未出现过的具有自主知识产权、具有新的药理作用或治疗用途,且有临床价值的药品。

创新药可分为化学药、生物药、中药三类,其中生物药疗效好、见效快,再加上政策与资本的偏好,已成为近年来发展最快的领域。

生物药又细分为多个子领域,包括单抗、重组单白等,其中治疗肿瘤及自身免疫疾病为主的单抗药物,几乎占据了生物药的半壁江山,特别是用于治疗多种肿瘤的PD-1/PD-L1单抗已成为新药研发的突破点,也是VC/PE机构追逐的焦点。

根据报告,2013-2018年上半年,创新药领域累计披露投资金额达486亿元人民币,投资事件297起,参投机构646家。

仅2018年上半年,披露金额高达172亿元人民币,披露投资事件59起,超过2017年全年的投资额,成为去年资本热点、明星板块。

从融资轮次分布看,2013-2018H1,创新药企的融资主要以A、B轮为主,数量占比超过50%,机构更多投资处于扩张期和成熟期的创新药企业。

从机构类型来看,主要以创业型和成长型资本为主,VC和PE的数量合计占总机构的90%,其中VC最多,共334家;其次是PE机构,有244家。在创新药投资市场上,中信产业基金、华控基金、高瓴资本、元禾控股、红杉中国、云锋基金、建信资本等都是创新药领域比较活跃的投资机构。

回顾2018年生物医药行业发展,投资界发现,2018年上半年市场比较热,下半年市场就开始往下行,所以相当于一个倒V型结构。

目前生物医药行业的投资总量还是不够多,创新药和创新企业的投资还是在起步阶段。并且近两年行业挤出效应明显:获得融资的优质企业数量减少,而单项目融资额度在增加。

科创板开闸:允许尚未盈利的生物医药企业IPO

2019年,科创板无疑是重头大戏,而生物医药成了这一新板的香饽饽。

根据3月3日发布的《上海证券交易所科创板企业上市推荐指引》,生物医药科技创新企业将成为推荐重点,主要包括生物制品、高端化学药、高端医疗设备与器械及相关技术服务等。

创新型公司、投行、VC/PE等机构闻风而动。最近五年来,生物医药一直是创投行业重点关注的领域,科创板及注册制改革方案将推动投资行业对这一领域的关注,投资也会推动创业者参与的热情。

在港交所开绿灯之前,纳斯达克一直是尚未盈利生物科技公司心中的IPO殿堂。目前在纳斯达克上市公司2643家,医药相关737家,属于主力板块。

但港交所一纸文件却抢走了纳斯达克半边风头。自2018年4月底,港交所宣布接受尚未盈利生物科技公司于主板上市的申请开始,已有歌礼制药、百济神州、信达生物、华领医药、亚盛医药、盟科医药、复宏汉霖、康希诺、君实生物、迈博药业、基石药业、AOBiome Therapeutics、Stealth BioTherapeutics等多家生物科技公司赴港上市。

港股的火爆同样刺激了A股,也加速了上交所科创板并试点注册制落地。

当政策、市场、资本都释放出了积极看好的信号时,可供生物医药企业选择的路也多了起来。在一根又一根橄榄枝面前,拟IPO的药企是成为赴港大军的一员,还是品尝科创板“头啖汤”,亦或是奔赴遥远的纳斯达克?

“我们在深圳投的一家创新药企业微芯生物,一类新药西达本胺在2015年就上市了,后来进了国家基本医疗保险目录,非常符合科创板IPO条件,申报结果很快就会出来。”微芯生物背后资方建信资本、招银国际对投资界透露,这家公司有望跻身第一批。

华盖资本医疗基金主管合伙人曾志强也对投资界透露,华盖投过的生物医药企业包括复宏汉霖、海和生物、德琪医药等目前都符合在科创板上市的基本条件,“我们跟头部保荐机构等已经就项目进行了合作,争取在前几批就有几个华盖投资的企业登陆科创板。”

当然,积极之余,还有投资人持观望态度。“当年在新三板融资的很多企业依然面临窘境。投资者门槛高,缺乏流动性,定位不清晰,如今的科创板也会遇到类似挑战。”一位不愿具名的投资人对投资界直言。

下一个战场:到水深、鱼多的地方去

2月18日,《粤港澳大湾区发展规划纲要》正式出炉,作为近年来的火热词,生物医药被写进规划,成为重点培育产业之一,并提到要在蛋白类等生物医药、基因检测等重点领域培育一批重大产业项目。

大湾区有很好的扶持政策,广东的企业家有闯劲,创业者也越来越多落户到这里,产业链完善的势头正在形成。“水深、鱼多”,苑全红这样形容如今的大湾区。

目前建信资本已在大湾区布局恒诺康、微芯生物、康方生物、基准医疗四家企业。苑全红提到,即使没有大湾区城市群发展规划,建信资本也会把这一区域作为生物医药投资的重点区域,“事实证明我们在这个地方总能找到好的企业家、科学家,总是有好的种子,那就说明这个地方好。”

但也应看到大湾区发展中的不足——与上海、江浙相比,广东地区以制造业为主。尽管现在趋势在改变,投入的力度在加强,但与长三角相比,产业链还不够完善。

“比如临床实验的公司,临床前外包服务的公司,跨国公司在中国的研发中心,像这些在粤港澳地区确实是一个短板。”苑全红说。而以上海为例,强生、诺华和阿斯利康等跨国医药企业均在上海设立有研发中心,同时还有药明康德等CRO企业。

招银国际已在大湾区完成对燃石医学和微芯生物的投资。燃石医学在肿瘤基因测序领域比较出色,而微芯生物已经在筹备首批科创板上市。

IDG资本在20多年的时间里向广东省投资了近200亿,覆盖了包括生物医药、TMT在内的所有行业,其中大概50亿资金落于广州市。目前,IDG资本正在尝试加强大湾区布局,加深与广州市政府的合作,将中心逐步移到华南或者大湾区,作为投资中心。IDG资本合伙人张建斌认为,大湾区是一个历史性的机遇,对于中国,尤其是华南地区,是非常好的投资和创业机遇。

高特佳投资集团亦在粤港澳地区投资了不少企业,包括迈瑞医疗、康方生物、华银健康等。据中山火炬开发区管委会消息,2018年以来,中山国家健康基地有18个项目达成合作,包括赛默飞世尔科技、康方抗体新药产业化基地、徐诺药业等,总投资额超30亿元。

高特佳投资执行合伙人滕宇航认为,大湾区过去的医药行业组成更多的是发展比较成熟的企业,并且集中在相对传统的中药、中成药或者原料药的行业。创新药方面,尽管力度大、成长速度快,但是规模、体量还处于起步阶段。与众多投资人判断不同,滕宇航表示,“过去生物医药领域的泡沫,现在仍然存在,当前处在回归理性的过程中,过去一轮一轮烧钱的模式在未来会不断改变。”

作为一家综合型投资机构,深创投也在生物医药行业频繁落子,并于2018年成立专门的生物医药基金,已在大湾区投资微芯生物、迈瑞、中山康方。深创投执行总经理曹旭光坦言,真正好的企业,在大湾区是不愁融资的。

过去三年,医药行业也成为云锋基金的投资重点。最近12个月内,云锋基金投资金额最大的不是IT、金融、TMT,而是医药。

云锋基金医疗健康领域董事总经理孙暄坦言,大湾区医药创新企业在历史上有一定优势,但是在技术方面离长三角一带还有距离,这是一个机遇也是挑战。而从投资的角度来说,大湾区正是他们要找的“下一波浪潮”。